Box 2 krijgt met ingang van 1 januari 2024 een tweeschijvenstelsel. Over de eerste €67.000 aan Box 2-voordelen in een jaar wordt vanaf dan namelijk 24,5% inkomstenbelasting geheven en 33% over het meerdere. Zet dit af tegen de flat rate van 26,9% die Box 2 nu nog kent en je bent meteen aan het rekenen: “Moet ik nu nog snel die verhanging doen?” of “Moet ik nu nog snel dat dividend uitkeren?”

Voor meer info, zie ons artikel over het Belastingplan 2024 of ons artikel over de verkiezingsprogramma’s met daarin de (inmiddels door de Eerste Kamer aangenomen) amendementen.

Dergelijke gedragseffecten zijn expliciet voorzien (en zelfs gewenst) door de wetgever. De totale omvang van de Box 2-latenties was de rijksambtenarij en de Tweede Kamer een doorn in het oog, want door het stelselmatig oppotten van winsten werden belastingen uitgesteld. Iets wat blijkbaar niet de bedoeling was. Het nieuwe Box 2-stelsel ontmoedigt dergelijke oppotterij, omdat het immers aantrekkelijker wordt om jaarlijks tenminste tot €67.000 door de BV uit te doen keren.

Volgens diezelfde logica kan het nu dus ook aantrekkelijker zijn geworden om nog snel in 2023 een Box 2-event te triggeren. Maar hoe bereken je of dat voor jou de juiste keuze is? Dat hangt van allerlei factoren af:

- Welke vennootschapsbelasting- en Box 2-tarieven zullen op jouw BV en jou van toepassing zijn?

- Welk rendement had jouw BV of jij kunnen realiseren met het (belegde) geld dat je over de 2023 Box 2-trigger zult moeten betalen in 2024/2025?

- In welk jaar, na 2023, voorzie je sowieso al een Box 2-event?

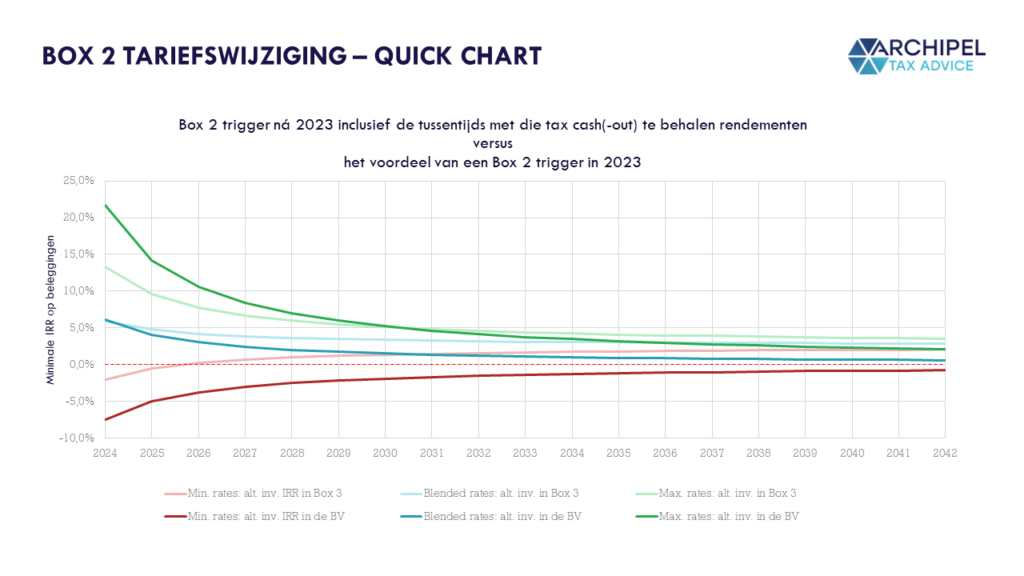

Hieronder heb ik een grafiek opgenomen die het volgende aangeeft: stel, jij moet in privé uitgaven doen van een zeker bedrag. Je bent daarom voornemens een groot brutodividend uit jouw BV te laten uitkeren in 2024 waarbij je een bepaald nettodividend moet overhouden. Gezien de omvang van het brutodividend zal de Box 2-heffing vrijwel uitsluitend bepaald worden door het hogere tarief (33%). Het geld dat jij in privé nodig hebt om die belasting mee te betalen, had jij – bij belegging van dat geld – kunnen laten renderen tegen bijv. 11%. Dat rendement is echter te laag om het tariefsnadeel dat je lijdt, goed te maken. Je hebt namelijk een rendement van >13,3% nodig op in privé gehouden beleggingen of van >21,6% op in de BV gehouden beleggingen, om het tariefsnadeel goed te maken. Conclusie in dit voorbeeld: keer maar beter nu nog snel een dividend uit!

Neem nu diezelfde voorbeeldsituatie, maar dan met een voorzien dividend in 2025 i.p.v. in 2024. Met een jaarlijks rendement van 11% op in de BV gehouden beleggingen heb je nog steeds het tariefsnadeel niet goedgemaakt, omdat dat >14,2% moet zijn. Als je dat geld echter in privé belegt met 11% jaarlijks rendement, kun je beter wachten met Box 2 te triggeren, omdat het minimale jaarlijkse rendement ‘slechts’ 9,6% is.

Hoe lager de op jouw BV en jouzelf van toepassing zijnde Vpb- en Box 2-tarieven, hoe minder het loont om nu nog snel een Box 2-event te triggeren. Logisch, want dan is het tariefsverschil kleiner. Voor de lage Box 2-tarieven geldt zelfs dat 24,5% lager ligt dan het huidige tarief van 26,9%. Is dat jouw situatie, dan kun je in alle rust deze short post verlaten en verder met je dag.

Maar blijkt het voor jouw situatie tóch te lonen om nog snel even die uitkering te pakken? Zet je AvA-pet op en besluit tot een tussentijdse dividenduitkering, zet vervolgens de bestuurderspet op en controleer of het financieel allemaal past en formaliseer het dividendbesluit. De betaalbaarstelling per uiterste datum van 31 december 2023 is hierbij belangrijk.

Let op: al is het forfaitaire rendement op cash, voor Box 3 doeleinden, op het moment van dit schrijven erg laag (ca. 0,36% voor 2024), toch kan het in sommige gevallen ervoor zorgen dat het leidt tot een hogere Box 3 heffing als je ook nog andere Box 3 assets houdt die goed geleveraged zijn. Mocht dat in jouw geval zo zijn, kun je ervoor kiezen om het dividend pas ná 1 januari 2024 aan jezelf uit te keren. Tussen de betaalbaarstellingsdatum en de feitelijke dividenddatum in is er in principe een vordering van jou op de BV, maar die valt in Box 1 onder de tbs-regeling. Voor die paar dagen is de negatieve boxenarbitrage (pickup tegen max 49,5% (minus 12% tbs-vrijstelling) en aftrek tegen max 25,8%) niet zo erg.

Om je een handje te helpen, tref je hieronder een tweetal benodigde sjablonen aan.