Afgelopen 6 september publiceerde Staatsecretaris van Financiën Menno Snel een kamerbrief waarin hij de contouren van een nieuw Box 3-regime schetst zoals het Kabinet dat voor ogen heeft. De belasting op sparen en beleggen is al langer onderwerp van onvrede omdat het fictieve rendement van ≤ 5,39% zo slecht aansluit op de werkelijke spaarrente van rond de 0,1%. En alhoewel de rechter slechts zelden oordeelt dat deze discrepantie leidt tot een verboden inbreuk op het Recht van Eigendom, geeft het Kabinet aan de maatschappelijke onvrede over de systematiek te willen beantwoorden. Dus: hoe stelt het Kabinet voor dat te doen en (voor wie) werkt het?

In het kort:

“Onder de voorgestelde wijzigingen aan de belastingheffing over privévermogen gaan ongeveer 1,35 miljoen minder mensen belasting betalen over hun spaargeld”, aldus de Staatssecretaris. Kern van de voorgestelde wijziging: het spaargeld dat op 1/1 op uw bankrekening staat wordt tegen een veel lager forfait belast en de eerste € 400 aan rendement is vrijgesteld. Gunstiger dus voor spaarders!

Al het overige privévermogen wordt daarentegen hoger belast: daarvoor gaat namelijk een forfaitair voordeel van 5,33% gelden en het box 3 tarief gaat van 30% naar 33% in 2022. Daarnaast worden schulden niet meer gesaldeerd met de bezittingen. De schuld zorgt voor een fictieve last van 3,03% over het bedrag van de schulden. Dus ook een volledig beleend bezit genereert nu een belastbaar forfait. Wij lichten toe.

1. Wat is de achtergrond van Box 3, de belasting op sparen en beleggen?

Tegen het einde van de 19e eeuw bestonden de belastingen vooral uit accijnzen, waardoor minder vermogenden relatief zwaar meebetaalden in de landskosten en vermogenden relatief ongebreideld meer vermogend werden. Na de industriële revolutie ontstond een breed gedragen gedachte dat deze kosten gelijkmatiger onder de bevolking verdeeld moesten worden, mede opdat het vermogen minder geconcentreerd zou zijn bij een kleine groep mensen. Om dit te bereiken, werd de belastingheffing van consumptie naar inkomen verschoven, en moesten alle bronnen van inkomen belast worden. Vermogen werd aangemerkt als zo een bron, en een belasting op bezit sloot en sluit aan bij de achterliggende herverdelende ambitie (want: veel bezit betekent veel belasting).

De vermogensbelasting zoals wij die ook vandaag nog kennen is eigenlijk het eerste moderne uitvloeisel van dat ‘bronnendenken’.In 1892 werd Pierson’s Wet Vermogensbelasting namelijk aangenomen en ook toen al werd de ‘waarde’ van het bezit omwille van de eenvoud en uitvoerbaarheid vermenigvuldigd met een verondersteld rendement om de belastbare inkomsten vast te stellen. Dat rendement bedroeg 4% en over deze veronderstelde inkomsten werd 1,5% belasting geheven.

Waar de systematiek vandaag niet heel anders is, is de uitwerking dat wel. Want waar de spaarrente in 1893 nog boven de 3% lag, bedraagt diezelfde rente vandaag 0,09%. En waar het tarief op de fictieve opbrengsten destijds 1,5% bedroeg, bedraagt die vandaag 30% waardoor een verschil tussen veronderstelde en reële rendementen veel voelbaarder is. Tijd dus voor een update!

2. Box 3 vandaag: een progressief fictief rendement op het saldo van je beleggingen, je spaargeld en je schulden.

De belastingheffing over sparen en beleggen -ofwel de vermogensrendementsheffing- heeft als basis het saldo van de dagwaarde van de bezittingen en schulden op 1 januari van het belastingjaar, verminderd met een belastingvrije voet van € 30.360 per belastingplichtige. Dit saldo wordt vervolgens vermenigvuldigd met een verondersteld rendement dat oploopt tot 5,39%, en dit veronderstelde rendement wordt vervolgens belast met 30% inkomstenbelasting. Dit regime staat bekend als ‘Box 3’.

3. Knelpunten en rechtszaken: belastingplichtigen vinden het veronderstelde rendement structureel onhaalbaar zonder veel risico te nemen en voelen zich bestolen.

Tot en met 2016 werd het fictieve rendement nog bepaald door het bezittingensaldo te vermenigvuldigen met een ‘flat rate’ verondersteld rendement van 4%. Toenmalig Minister van Financiën Gerrit Zalm sprak bij de invoering van de Wet Inkomstenbelasting 2001 nog de gevleugelde woorden: “iedere sukkel kan een reëel rendement van 4% halen” (al bedroeg de spaarrente toen ook al minder dan 4%).

De actualiteit heeft Minister Zalm’s vertrouwen in de Nederlandse spaarder-belegger echter ingehaald en de afgelopen jaren zijn er talrijke rechtszaken aangespannen tegen ‘de spaartaks’. De route die hierbij veelal wordt bewandeld is een beroep op het Recht op Eigendom zoals dat is vastgelegd in het Protocol bij het Verdrag tot bescherming van de rechten van de mens en de fundamentele vrijheden. De redenering is dat de Staat een belasting heft over de spaarsaldi -die overigens bij de verkrijging al belast waren- die hoger kan zijn dan het werkelijke rendement, waardoor er sprake is van een “buitensporige individuele belastinglast”.

Hier was bijvoorbeeld sprake van in de zaak voor de Hoge Raad van 14 juni 2019:

Het heffen van belasting is een inmenging in het […] ongestoorde genot van eigendom die in het algemeen gerechtvaardigd is [omdat de] bepaling uitdrukkelijk voorziet in een uitzondering om de betaling van belastingen of andere heffingen te verzekeren. [Deze inmenging moet echter] ‘lawful’ zijn, een ‘legitimate aim’ dienen en een ‘fair balance’ tussen de belangen van het betrokken individu en het algemene belang respecteren.

[…]

[Om dit te beoordelen moet] op stelselniveau de vraag worden beantwoord of het destijds door de wetgever[…] voor een lange reeks van jaren veronderstelde rendement van vier procent voor de jaren 2013 en 2014 niet meer haalbaar was zonder dat belastingplichtigen daar (veel) risico voor hoeven te nemen.

[…]

Een […] aanknopingspunt [voor dit risico] is of de inlegger […] voor de nominale waarde gerechtigd blijft tot [de investering]. Van de […] genoemde spaar- en beleggingsvormen komen [daarom] in aanmerking: de gemiddelde rente op spaarrekeningen en (termijn)deposito’s bij banken […]..

[…]

Voor zover de Staatssecretaris […] stelt dat [ook] gemiddelde rendementen van beleggingen in aandelen en onroerende zaken in aanmerking komen, wordt hij daarin dus niet gevolgd.

[…]

[Uit onderzoek blijkt dat de veronderstelde rendementen van structureel 4% niet meer haalbaar zijn] vanaf respectievelijk 2009 op Nederlandse staatsobligaties, 2001 op spaarrekeningen en 2010 op (termijn)deposito’s. [Zo] beschouwd [zijn] de onderschrijdingen in de jaren 2013 en 2014 niet meer als incidenteel […] aan te merken.[…].

Het antwoord […] luidt dan ook dat voor de jaren 2013 en 2014 op stelselniveau [het] veronderstelde rendement van vier procent niet meer haalbaar was voor belastingplichtigen zonder daar (veel) risico voor te hoeven nemen.

[…]

Daarmee is aan de orde of belastingplichtigen, mede gelet op het toepasselijke tarief, op stelselniveau voor de jaren 2013 en 2014 worden geconfronteerd met een buitensporig zware last […]

[…]

[Dit is het geval] indien de belastingdruk in box 3 voor het jaar 2013 of het jaar 2014 hoger is dan het gemiddeld zonder (veel) risico’s haalbare rendement. [Dat is zo, dus worden belastingplichtigen] geconfronteerd met een buitensporig zware last in box 3 die zich niet met het door artikel 1 EP beschermde recht op ongestoord genot van eigendom verdraagt.”

4. Een eerste tegemoetkoming: een progressief verondersteld rendement met twee rendementscategorieën.

In 2014 bracht de vooraanstaande Franse econoom Thomas Piketty een bezoek aan de Tweede Kamer en tijdens zijn toespraak pleitte hij voor een progressieve vermogensbelasting in Nederland. Zijn stelling: mensen met vermogen worden sneller rijker dan werkenden omdat het rendement op vermogen sneller groeit dan de economie. En alhoewel die stelling tegenstrijdig is met de hierboven geciteerde uitspraak, valt er wel wat voor te zeggen waar hij doelt op (recente) vastgoed- en aandeelrendementen.

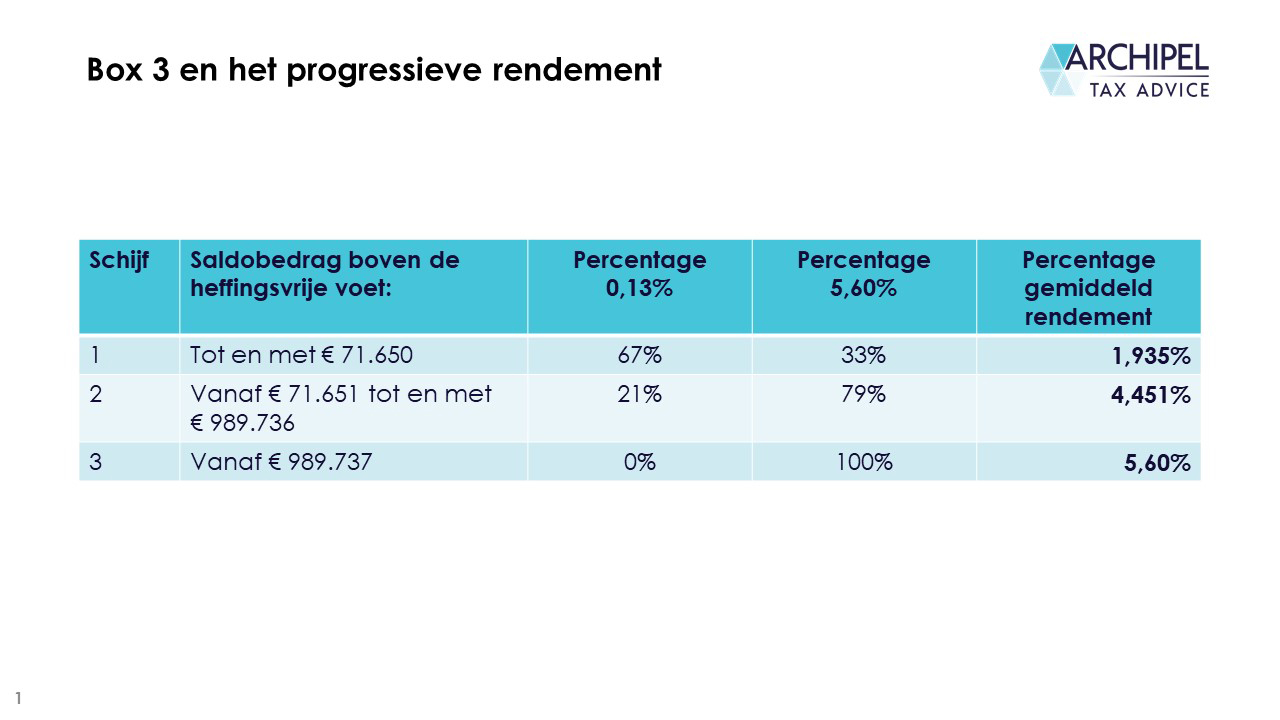

In de nasleep van dit bezoek is Box 3 aangepast van één enkel forfaitair tarief van 4% naar twee forfaitaire, maar op historische cijfers gebaseerde ‘rendementscategorieën’: een ‘spaarrendement’ van (thans) 0,13%, en een ‘beleggingsredendement’ van 5,39%. Zo beoogt het Kabinet een reëel belastbaar rendement beter te benaderen voor spaarders. Maar ook dit heeft een grofheid, want hoe groter het (spaar)vermogen, hoe meer de eigenaar wordt geacht ermee te beleggen en dus te verdienen:

5. Het Kabinet merkt dat de tegemoetkoming niet genoeg is en stelt een nieuwe systematiek voor: spaargeld altijd een laag forfaitair rendement.

We werken sinds 2017 dus met een progressief tarief in Box 3. Die is echter niet gebaseerd op het rendement maar op de onderliggende waarde van de bezittingen. Het bezwaar dat de Hoge Raad uit in de hierboven aangehaalde beslissing wordt hiermee dus niet weggehaald. Sterker: een belastingplichtige met veel spaargeld wordt juist nog verder ontoelaatbaar behandeld dan onder het oude 4%-vlaktarief het geval was. Mede daarom wordt het volgende nieuwe systeem voorgesteld:

6. Wat verandert er dan?

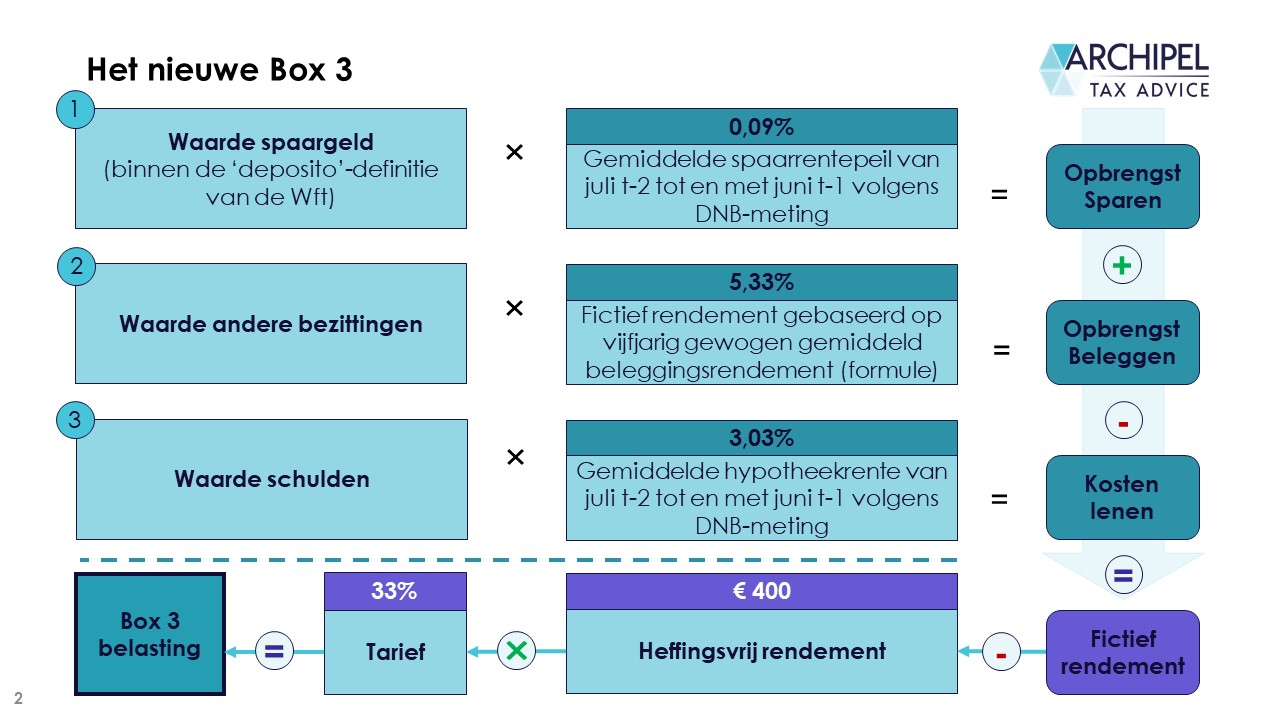

De basissystematiek verandert: het stelsel wordt ‘analytisch’ in plaats van ‘synthetisch’. Dus: er wordt niet langer één enkel (progressief) fictief rendement toegepast op alle bestanddelen samen, maar de afzonderlijke bestanddelen worden verondersteld per categorie een andere opbrengst te genereren.

De formule is een A-B-C-tje. Voor 2020:

- Waarde spaargelden X 0,09%

- Waarde andere bezittingen X 5,33%

- Waarde schulden X 3,03%

A+B-C= het fictieve rendement uit sparen en beleggen. De heffingsvrije voet is € 400, en het toepasselijke tarief is 33%. De spectaculaire krantenkop dat er € 440.000 spaargeld per belastingplichtige is vrijgesteld behoeft dus enige nuance: de eerste € 400 fictief rendement is vrijgesteld en bij de voor 2020 voorgestelde veronderstelde rentevoet van 0,09% is € 440.000 aan spaargeld vereist om boven dat rendement uit te komen. Verdubbelt echter de spaarrente, dan halveert effectief het ‘vrijgestelde’ spaarbedrag. Een net zo geldige krantenkop zou overigens zijn dat de vrijstelling voor beleggingen van € 30.360 is verlaagd naar € 22.740…

7. Wie gaan hierop vooruit: spaarders. Hoe groter hoe meer. En achteruit: beleggers. Hoe voorzichtiger hoe meer.

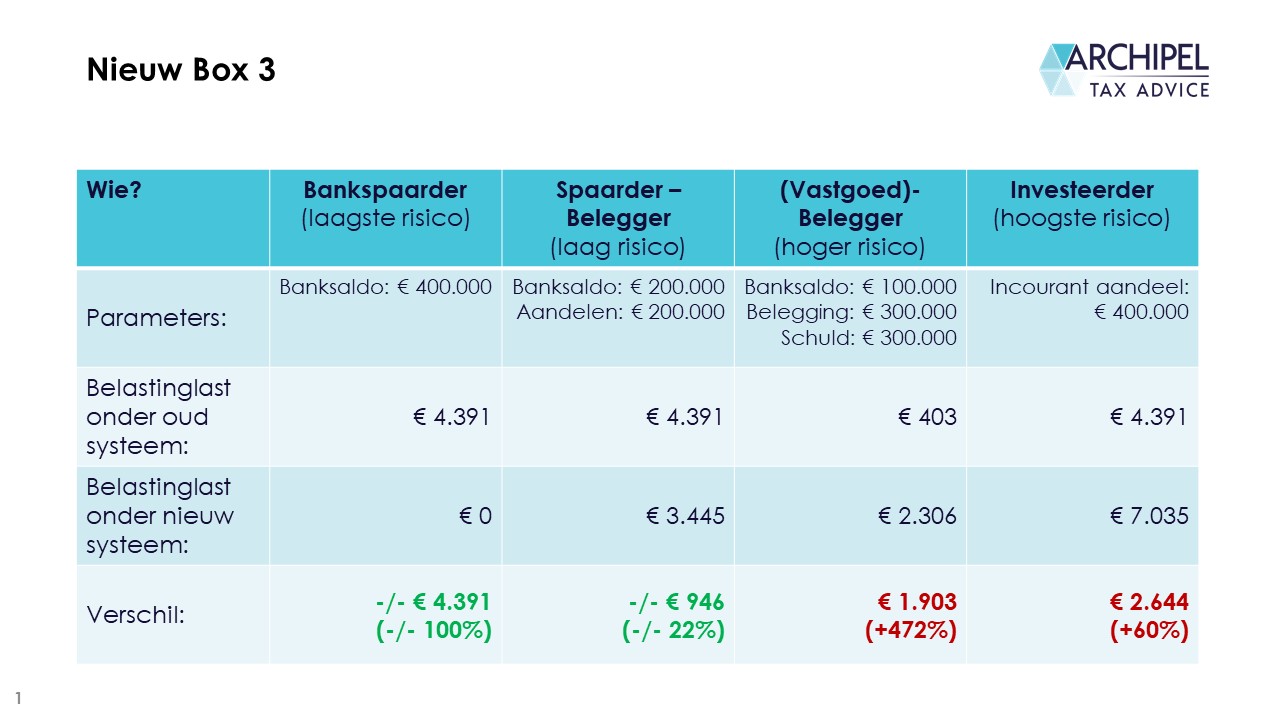

Hoe lager het risicoprofiel van de bezittingen, hoe gunstiger de nieuwe regeling uit lijkt te pakken:

Vooral de belastingdruk op spaargeld daalt drastisch. Sterker: hoe hoger het spaarsaldo, hoe groter de vooruitgang. Beleggers of investeerder gaan er daarentegen op achteruit, en hoe groter het deel van de bezittingen is dat niet uit spaargeld bestaat, hoe groter de achteruitgang.

De grootste achteruitgang is echter die van personen die ‘beleend’ beleggen. Hoe forser de hefboom, hoe forser het fiscale nadeel. Want waar onder het oude (synthetische) regime de schuld kon worden ‘weggestreept’ tegen de bezittingen zodat er een lager of zelf nihil-saldo resteerde om het fictieve rendement op toe te passen, wordt er nu een verschillend fictief tarief toegepast op respectievelijk de schuld en de bezitting, waardoor per saldo het verschil tussen die twee grootheden * de bezittingswaarde als fictief rendement resteert. Voorbeeld: waar voorheen een tweede huis van € 500.000 gefinancierd met een lening van € 500.000 leidde tot een heffingsgrondslag van (€ 500.000 -/- € 500.000=) 0, is de veronderstelde opbrengst nu effectief (5,33% -/- 3,03%=) 2,3% keer de waarde van het bezit. Terwijl er dus in de klassieke definitie per saldo geen sprake is van enig ‘bezit’ en daarom van 0% belasting. Maar: de spaarder met weinig risico wordt realistischer beoordeeld en dat strookt met de beslissing van de Hoge Raad.

8. Is dit dan de oplossing voor de buitensporig zware last die Box 3 volgens de Hoge Raad ‘op systeemniveau’ veroorzaakte? Voor spaarders wel, voor de rest niet.

Er is immers pas sprake van een ‘buitensporige last’ als het forfait vaker dan incidenteel leidt tot een belastingdruk van ≥100% op het werkelijke rendement. En door de gemiddelde, door DNB gerapporteerde spaarrente over het afgelopen gebroken boekjaar als fictief rendement te gebruiken voor spaargelden en dit te belasten tegen 33%, is de kans flink geslonken dat op enig moment meer dan 100% belasting over de werkelijke spaaropbrengsten wordt geheven.

Die kans is echter flink toegenomen voor low-risk beleggingen, zoals Nederlandse staatsobligaties. Zulke bezittingen vallen immers niet onder de definitie van een ‘deposito’ in de zin van de Wet op het financieel toezicht, maar wordt door de Hoge Raad wel expliciet genoemd als een categorie waarop het veronderstelde rendement haalbaar zou moeten zijn (doch sinds 2009 niet meer is). Doordat de absolute vrijstellingsdrempel verdwijnt en het gehele bezit vanaf de eerste euro nu echter wordt verondersteld een rendement van 5,33% op te leveren, is de fiscale behandeling van deze beleggingen echter juist verder van de realiteit afgedreven.

En wat betreft andere, wél ‘risicodragende’ beleggingen: doordat de fictieve rendementen op beleggingen worden gebaseerd op historische gemiddelden, kan dit bij meerjarige (vastgoed- of aandelen)crises leiden tot een meer dan incidentele effectieve druk van boven de 100%. Overigens werkt dit beleid dan ook pro-cyclisch. De oplossing om de knelpunten die de Hoge Raad identificeert te voorkomen zou dan ook zijn om, net zoals in de Vennootschapsbelasting, te heffen op basis van de reële rendementen. Maar: het Kabinet acht dit vooralsnog te complex, aanleiding tot hoge administratieve lasten en een minder betrouwbare vooringevulde aangifte Inkomstenbelasting. Dus: de ‘noodzakelijke grofheid’ waarmee een forfaitaire heffing gepaard gaat weegt naar die beoordeling kennelijk op tegen de hogere administratieve efficiëntie.

9. Dus voorlopig houdt het systeem een bepaalde grofheid. Concreet: wie profiteert daarvan en wie moet oppassen?

Vooral de spaarder gaat erop vooruit. Fiscaal gezien wordt het daarentegen nadeliger om liquide middelen anders aan te wenden dan als spaargeld. De vraag is of dit strookt met bredere kabinetsdoelen om, bijvoorbeeld, de beschikbaarheid van kapitaal voor startups te stimuleren of het investeren met geleend geld te ontmoedigen. Maar voor de huizenmarkt lijkt dit te werken; al dan niet beleend beleggen in wat de afgelopen jaren toch wel ‘de pretbox’ was wordt immers duurder. Dus samenvattend:

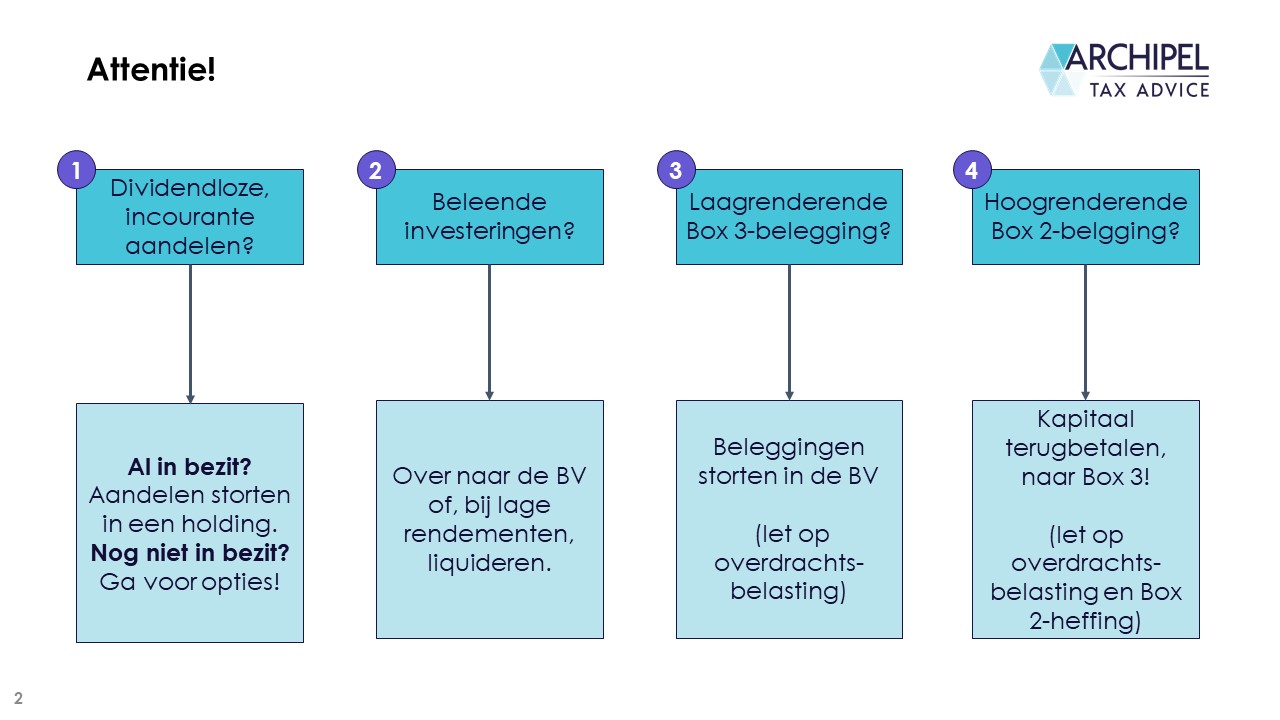

- Oppassen: bezitters van incourante aandelen.

Vooral in start- en scaleups in de R&D fase. Zulke aandelen worden dikwijls toegekend in het kader van een ‘employee incentive plan’. Maar: als dividend niet verwachtbaar is, bijvoorbeeld omdat eventuele winst in R&D wordt geherinvesteerd, doch de scaleup wel goed presteert en/of een grote equity ronde draait, is de kans groter dan ooit dat dit aandelenbezit onbetaalbaar wordt (want: veel waard en fictief hoogrenderend). En dat wringt al helemaal op een startupsalaris…

Oplossingen: het Kabinet zou kunnen overwegen om een gerichte vrijstelling voor investeringen en belangen in startups in te voeren, bijvoorbeeld door een koppeling te maken met de WBSO (zoals dat ook gebeurt in bijvoorbeeld de Innovatiebox en het verlaagde DGA-salaris). Zolang dat niet lukt is de aanbeveling om het belang vanuit de BV te houden. En voor de startups en hun key employees zelf: denk eerder aan optieplannen, een aandelenoptie ‘zit’ niet in Box 3! - Oppassen: (vastgoed)beleggers met beleende portefeuilles.

Want waar de basis waarover het fictieve rendement wordt berekend onder het oude systeem veelal nog beperkt was omdat de schuld kon worden afgetrokken van het bezit, is het fictieve rendement nu vanaf de eerste euro bezit het verschil tussen het fictieve rendement op beleggen en de fictieve schuldenkosten. In 2020: 2,3%. Dat kan verrassend aankomen.

Oplossingen: het kan lonen om onderrenderend over te dragen aan de BV. Vooral als het Kabinet -mede in het kader van de ‘Rekening-Courantmaatregel’- een tijdelijke vrijstelling van de overdrachtsbelasting zou gunnen voor zulke herstructureringen (die ook kunnen dienen om de gewraakte RC-stand mee af te lossen); - Oppassen: bezitters van laagrenderende beleggingen

Bijvoorbeeld een rendement ≤ 5,33% of al helemaal ≤ 1,75%. In het eerste geval is het fictieve rendement hoger dan het werkelijke waardoor de effectieve belastingdruk procentueel rechtevenredig stijgt met de underperformance. In het tweede geval is het effectieve tarief überhaupt hoger dan het werkelijke rendement dus is de effectieve druk meer dan 100%.

Oplossingen: overweeg ófwel de bezittingen middels de BV te houden zodat alleen het reële rendement belast is (tegen 16,5% – 25(?)%), óf overweeg om de beleggingen te liquideren zodat het bezit bestaat uit spaargeld en tegen een (meer) reëel rendement wordt belast; - Oppassen: BV-spaarders of -beleggers met een hoog rendement.

Bijvoorbeeld een werkelijk rendement op deposito’s dat boven de 0,09% ligt, een werkelijk rendement op andere beleggingen dat boven (1) de 4,51% ligt met een rendement tot € 200.000 of (2) boven de 3,89% ligt met een rendement boven de € 200.000.

Oplossingen: Vanaf die rendementsgrootheden is het Box 3-tarief voordeliger dan het Box-2 tarief omdat het veronderstelde rendement voldoende wordt overschreden om het tariefsverschil tussen de twee boxen in te halen, dus als de belegging overdrachtsbelastingvrij en als kapitaal terugbetaald kan worden, loont het om naar Box 3 te gaan. - Relaxen: Spaarders!

10. Gaat dit plan wel door?

Wij houden de ontwikkelingen reikhalzend in de gaten rondom Prinsjesdag en het hieropvolgende traject. Het voorstel lijkt kansrijk want politiek en maatschappelijk breed gedragen. Maar: het voorstel is met veel bombarie aangekondigd. Staatssecretaris Menno Snel noemt het immers:

“Misschien wel de grootste wijziging in de Inkomstenbelasting sinds 2001.”

En zoals vorig jaar alle ogen op de afschaffing van de dividendbelasting waren gericht en er plots een veel ingrijpendere ‘Rekening-Courantmaatregel’ in het Trojaanse Paard dat de Overige Fiscale Maatregelen heet schuilde, en zoals de al aangenomen maar nog in werking te treden verlaging van het Vpb-tarief nu wellicht al wordt ingetrokken, zijn wij erg benieuwd of deze bombarie betekent dat er nog een aap uit de mouw gaat komen. Wij laten ons in ieder geval niet meer afleiden. Het wordt een spannende Prinsjesdag!

Vragen of gedachten? Bas Jorissen hoort ze graag![:]