De fiscale kwalificatie van de SAFE

De SAFE (‘simple agreement for future equity’) is een nieuw financieringsinstrument en wordt veelvuldig gebruikt voor early stage-financiering van start- en scale-ups. De SAFE is in 2013 geïntroduceerd als een eenvoudige tegenhanger van de converteerbare lening.[i] Sindsdien staat het in de Verenigde Staten al geruime tijd op de financieringshitlijsten, en is het nu ook overgewaaid naar Nederland. De vraag voor de fiscale praktijk is hoe de SAFE fiscaal geduid wordt, aangezien het eigenschappen vertoont van zowel eigen vermogen als vreemd vermogen. Die duiding is voornamelijk van belang voor een potentiële afwaardering ten laste van de winst en voor de fiscale behandeling van vergoedingen die erop worden betaald – if any.

Voor ons nieuwere (en meeromvattende) artikel over SAFE notes: klik hier!

Achtergrond van de SAFE

De achtergrond van de SAFE: financiering van startende ondernemingen

Veel startende ondernemingen zijn in hun eerste levensjaren voor hun cash behoefte afhankelijk van angel investors/pre-seed en seed funding. Deze financiers investeren aan het prille begin van de onderneming totdat door een grotere partij in een series A, B of C-ronde wordt deelgenomen in het kapitaal van de vennootschap. In het Californische Silicon Valley worden veel startende ondernemingen in deze volgorde gefinancierd om vervolgens uiteindelijk de aandelen naar een aandelenbeurs te brengen.

In de afgelopen jaren heeft ook de Nederlandse overheid de ambitie gekregen om een vriendelijk(er) klimaat voor startups te creëren.[ii] Op dit moment kennen wij al een aantal bekende techbedrijven, vaak begonnen als startup, die Nederland beschouwen als hun Heimat.[iii] In het huidige ondernemersklimaat geven veel Europese startups en andere stakeholders echter aan dat het vinden van financiering (access to capital) in de eerste jaren lastig is in vergelijking met de Verenigde Staten.[iv]

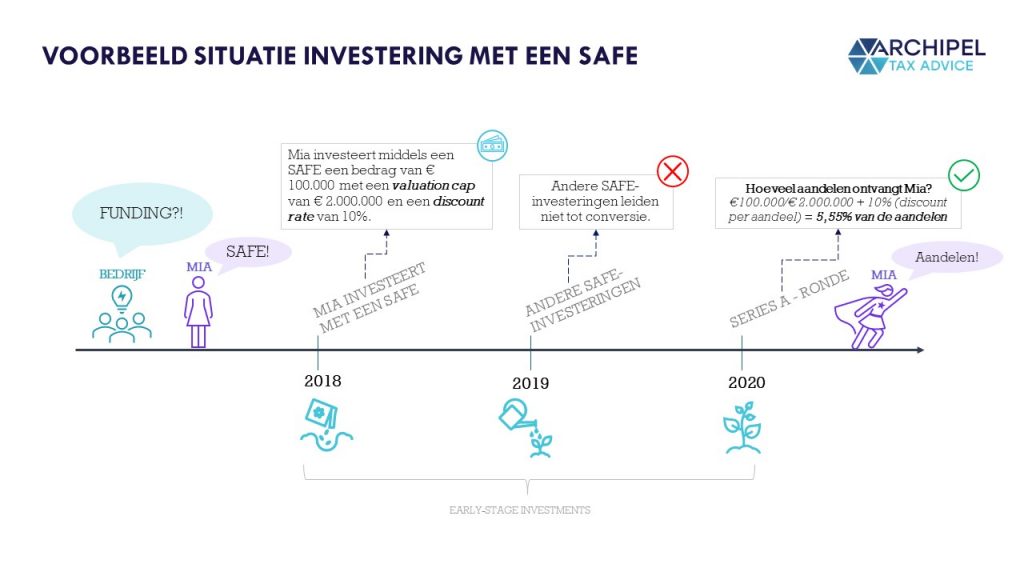

Op dit moment komt het veel voor dat ondernemingen in de periode tot de Series A worden gefinancierd middels convertible notes of in het Nederlands: converteerbare leningen. Het is immers voor de founder van de onderneming relatief duur om in de beginnende fase aandelen aan investeerders te verstrekken. De startup heeft in de beginfase namelijk nog maar beperkte waarde (hoe stel je die überhaupt vast?), waardoor een investering ‘recht’ zou geven op een relatief groot aandelenbelang. Een oplossing hiervoor is de converteerbare lening. Een converteerbare lening kent doorgaans een vaste looptijd, is doorgaans rentedragend en zorgt er uiteindelijk (na conversie) voor dat deelgenomen wordt in het kapitaal van de vennootschap. Een gebruikelijk conversiemoment is dan bijvoorbeeld een significante investering in het aandelenkapitaal van de vennootschap door een derde. De bij die investering gehanteerde waardering (post-money) is dan in beginsel maatgevend voor hoeveel aandelen de converteerbare-leningverstrekker krijgt. Een Valuation Cap kan er nog voor zorgen dat dat pakket aandelen niet kleiner is dan een bepaald percentage. Op die manier kan de converteerbare-leningverstrekker toch nog meeliften op de waardegroei van de onderneming, ook al had diegene geen aandelen in die periode.

Maar: aan deze financieringsvorm kleeft ook een nadeel. De converteerbare lening wordt namelijk opgenomen als vreemd vermogen op de balans. Dit verslechtert de solvabiliteit en zorgt ervoor dat een onderneming moeilijker aan financiering kan komen in de toekomst.

Introductie van de SAFE door Y Combinator

Als tegenhanger op de converteerbare obligatielening, heeft de incubator ‘Y Combinator’ sinds 2013 de SAFE als financieringsinstrument geïntroduceerd voor de Amerikaanse markt. Op de website van Y Combinator zijn verschillende templates van de SAFE gepubliceerd.[v] Deze templates zijn in beginsel gericht ondernemingen die zijn opgericht naar Amerikaans recht en ook gevestigd in de Verenigde Staten. In de loop der jaren is de template op de SAFE verder aangepast.[vi] Daarnaast zijn recent ook templates gepubliceerd voor ondernemingen opgericht naar het recht van Canada, de Kaaimaneilanden en Singapore. Tot op heden is (nog) geen variant naar Nederlands recht gepubliceerd, maar er wordt inmiddels vanuit civielrechtelijke hoek aanbevelingen gedaan in de literatuur voor een versie van de SAFE naar Nederlands recht.[vii]

De werking van de SAFE

Algemeen

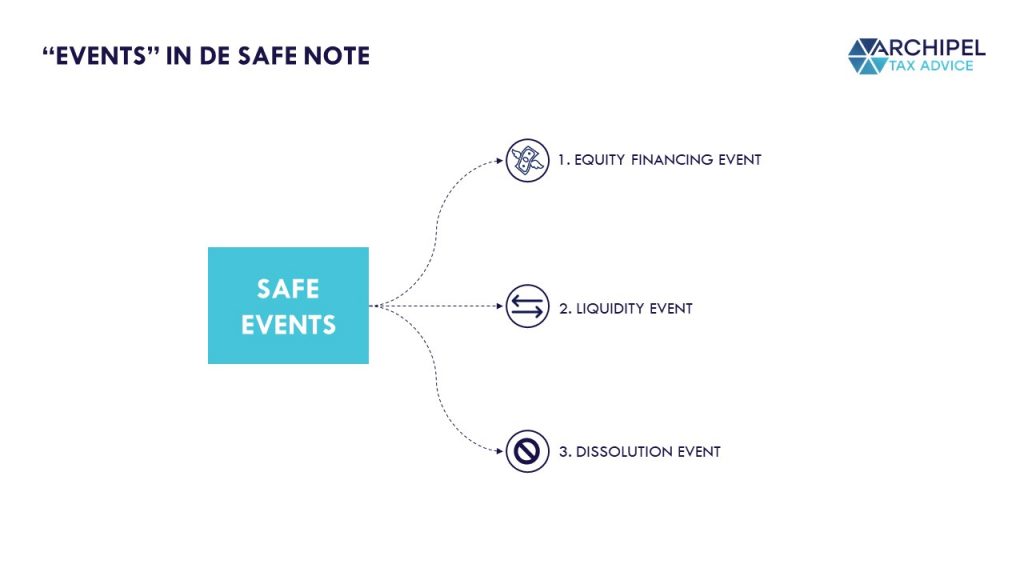

De SAFE geeft een investeerder (‘SAFE-houder’ of ‘SAFE-investeerder’) het recht om bij het plaatsvinden van bepaalde in de overeenkomst vastgelegde gebeurtenissen (Events[viii]) om óf een hoeveelheid (preferente) aandelen in de onderneming te verkrijgen óf een terugbetaling van het ingelegde kapitaal. De hoeveelheid aandelen die een SAFE-houder verkrijgt is bij de ‘€125K SAFE’ in principe altijd 7%, en bij de ‘MFN SAFE’ afhankelijk van de verhouding van het ingelegde bedrag, de alsdan gebleken waardering de afgesproken Post-Money Valuation Cap. Daarnaast kan ook een Discount worden afgesproken die een korting geeft op de prijs van het aandeel in het geval van een Equity Financing Event. Andere kenmerkende elementen van een SAFE zijn dat geen looptijd wordt afgesproken en het ingelegde bedrag niet rentedragend is.

Hierna behandelen we de fiscaal relevante onderdelen van een standaard SAFE-template met daarin een Valuation cap en Discount.[ix] Specifiek bespreken we hierbij de drie Events in onderdeel 1 van de SAFE die leiden tot verkrijging van aandelen of een terugbetaling van het ingelegde bedrag. Ook bespreken wij de concurrentie van een SAFE-investeerder ten opzichte van andere schuldeisers.

Equity Financing Event

Het belangrijkste event voor een SAFE-houder is een Equity Financing Event[x], in goed Nederlands: een deelname in het kapitaal door een externe investeerder. Als door een externeinvesteerder wordt deelgenomen in het kapitaal van de onderneming, verkrijgt de SAFE-investeerder automatisch dezelfde nieuw uitgegeven aandelensoort als de externe investeerder.[xi] De SAFE-investeerder verkrijgt een aantal aandelen gelijk aan het percentage dat is afgesproken in de SAFE-overeenkomst. Dit percentage wordt bepaald door in de SAFE-overeenkomst een Post-Money Valuation Cap af te spreken. Dit is een waardering van de onderneming inclusief ingelegde bedragen van andere investeerders waartegen het ingelegde bedrag van de SAFE-investeerder wordt afgezet als percentage. De SAFE-investeerder verkrijgt aan de hand van dit percentage de afgesproken aandelenverhouding na de Equity Financing. Als een SAFE-houder ook een Discount heeft afgesproken, verkrijgt hij elk aandeel voor een lagere prijs dan de aandelenprijs waartegen de Series A-investeerder deelneemt in het kapitaal. Met andere woorden: de SAFE-investeerder koopt meer voor zijn geld. De Post-Money Valuation Cap en de Discount Rate worden gezien als de enige twee variabelen die door de onderneming en de SAFE-investeerder van tevoren dienen te worden afgesproken. De overige voorwaarden zijn vastgelegd in de algemene template van de SAFE. Daarnaast merken wij op dat een Equity Financing Event het enige Event iswaarbij een SAFE-houder aandelen in de onderneming verkrijgt.

Liquidity Event

Bij een zogenaamd Liquidity Event[xii] wordt direct voorafgaand aan deze gebeurtenis een bedrag gelijk aan de hoogste van de volgende bedragen terugbetaald: 1) het ingelegde bedrag of 2) een bedrag gelijk aan het aantal aandelen waarop de SAFE-investeerder recht heeft op grond van de overeengekomen Valuation Cap, vermenigvuldigd met de betaalde prijs per aandeel ten tijde van de wijziging in de zeggenschap of een beursgang. Het Liquidity Event vindt plaats in de volgende drie gevallen.

Change of control[xiii]

Allereerst vindt een Liquidity Event plaats als een persoon of een groep direct of indirect ‘uiteindelijk gerechtigd’ wordt tot de onderneming, waardoor een wijzing van de zeggenschap plaatsvindt en de stemverhouding op de algemene vergadering voor 50% of meer wijzigt. Een dergelijke transactie kan ook plaatsvinden door een reorganisatie of consolidatie, waardoor de zeggenschap binnen de onderneming voor 50% of meer wijzigt. Verder geldt deze Change of Control-bepaling ook als alle activa of een substantieel gedeelte hiervan worden vervreemd, verhuurd of op andere wijze wordt gewijzigd.

Direct Listing of IPO

Het tweede geval vindt plaats als de reeds bestaande oprichtersaandelen op een aandelenbeurs verhandelbaar worden. Naar Amerikaans recht betekent dit dat een S-1 wordt ingediend bij de Securities and Exchange Commission (‘SEC’).[xiv] Ook vindt een Liquidity Event plaats bij de uitgifte van nieuwe aandelen bij de eerste stappen naar een beursgang van de onderneming (ook wel IPO genoemd).[xv]

Dissolution Event

Naast een Equity Financing Event en Liquidity Event kan als derde Event een zogenaamd Dissolution Event plaatsvinden. Dit betekent kortgezegd een vrijwillige staking van de activiteiten van de onderneming of als een andere vorm van een vrijwillige of onvrijwillige liquidatie plaatsvindt.[xvi] Bij een Dissolution Event wordt een bedrag gelijk aan het ingelegde bedrag van de SAFE-investeerder direct opeisbaar. Hierbij wordt de volgorde van de concurrentie bepaald op grond van de bepalingen in de SAFE.[xvii]

Preferentie van de SAFE-houder

Vervolgens wordt in de SAFE bepaald welke voorrang de SAFE-investeerder heeft bij het terugontvangen van het ingelegde bedrag als een Liquidity Event of Dissolution Event plaatsvindt.[xviii] De SAFE-investeerder heeft hierbij dezelfde concurrentie als andere SAFE-investeerders of aandeelhouders met preferente aandelen (preferred stock). Als de boedel uit te weinig middelen bestaat, wordt aan alle SAFE-investeerders of aandeelhouders met preferentie pro-rata een bedrag uitgekeerd. De SAFE-investeerder heeft voorrang op betalingen aan de gewone aandeelhouder (vaak de oprichtersaandelen). Echter, de concurrente schuldeisers hebben voorrang op de SAFE-investeerders. Hieronder vallen ook de houders van een converteerbare vorderingen op de onderneming.

Tussenconclusie

De SAFE kent een conversierecht op aandelen als een Equity Financing Event plaatsvindt. De hoeveelheid aandelen die wordt verkregen door een SAFE-houder is afhankelijk van de Post-Money Valuation Cap en de Discount Rate. Een SAFE kent verder een terugbetaling van het ingelegde bedrag door de onderneming als een Liquidity Event of Dissolution Event plaatsvindt. De SAFE-houder heeft liquidatiepreferentie op de aandeelhouders met oprichtersaandelen, maar is achtergesteld ten opzichte van concurrente schuldeisers.

Is de SAFE fiscaal gezien eigen of vreemd vermogen?

Terugbetalingsverplichting

De SAFE is zo vormgegeven dat deze naar Amerikaans recht niet kwalificeert als een geldlening. In de Verenigde Staten kwalificeren SAFE-investeringen daarmee dus als equity op de balans.

Vanuit Nederlands perspectief is de civielrechtelijke vorm van een geldverstrekking leidend voor de fiscale kwalificatie.[xix] Civielrechtelijk aandelenkapitaal (dit is een uitputtende lijst[xx]) is fiscaalrechtelijk ook kapitaal. Als het civielrechtelijk geen kapitaal is, is fiscaalrechtelijk beslissend of sprake is van een terugbetalingsverplichting.[xxi] Of sprake is van zo’n terugbetalingsverplichting wordt weer beoordeeld volgens de civielrechtelijke vorm van de geldverstrekking. Heb je ‘m nog?

Bij een investering op SAFE-titel wordt het verstrekte geld gedurende de looptijd alleen ‘opeisbaar’ indien een Liquidity Event[xxii] of een Dissolution Event[xxiii] plaatsvindt. Als sprake is van een financieringsronde, heeft de investeerder recht op het omzetten van het ingelegde bedrag in aandelen overeenkomstig de bepalingen in de SAFE. Mogelijk wordt het feit dat terugbetaling plaatsvindt bij deze events gezien als een terugbetalingsverplichting, waardoor civielrechtelijk sprake kan van een leningsovereenkomst.

Daarover het volgende: zoals gezegd is de SAFE oorspronkelijk geschreven om als equity gezien te worden op de balans van (in ieder geval) de geldnemer. Bij een Liquidity Event maakt de SAFE-houder aanspraak op het hoogste bedrag van (i) zijn inleg, en (ii) de opbrengst die hij gekregen zou hebben -tegen de Post-Money Valuation Cap– als zijn inleg reeds voor de Liquidity Event was geconverteerd in gewone aandelen. Dit alles geldt op grond van de Liquidation Priority alleen meer voor zover de waterfall genoeg geld overlaat om deze bedragen uit te betalen. ‘Echte’ schuldeisers worden blijkens die bepaling immers als eerste betaald, en daarna pas komt de SAFE-houder, tegelijkertijd met preferente aandeelhouders. Dit kun je zien als een terugbetalingsverplichting, wat vreemd vermogen impliceert. Omdat deze zienswijze de minste aannames kent, volgen wij de vreemdvermogenskwalificatie.

Voor meer informatie en analyse over deze kwalificatie en fiscale gevolgen van die zienswijze, verwijzen wij naar dit artikel:

SAFE Notes in Nederland. Uitleg, Fiscaliteit, Free Template. – Archipel Tax Advice

Als de SAFE kwalificeert als vreemd vermogen, dan volgt -kort gezegd- een zelfstandige fiscale kwalificatie. Let wel: bovenstaande analyse kan anders uitvallen als de SAFE-voorwaarden worden gewijzigd.

Het is fiscaal best interessant als we zouden concluderen dat de SAFE vreemd vermogen is. Daarop volgt namelijk de zelfstandige fiscale kwalificatie, en bij vreemd vermogen komt doorgaans meer problematiek kijken. Daarom zullen we hieronder concluderen dat de SAFE civielrechtelijk -i.e. in beginsel- kwalificeert als een lening.

Een relevant arrest over de invulling van de terugbetalingsverplichting is BNB 2007/104 (Kaspische Zeeboring). In dit arrest oordeelde de Hoge Raad over een de leningsovereenkomst -met een onzekere en voorwaardelijke terugbetalingsverplichting- dat de lening fiscaal kan kwalificeren als lening. Belanghebbende was een oliebedrijf en zat in de exploratiefase van het aanboren van olie en gas in de Kaspische Zeebodem. De verplichting om terug te betalen hing af van eventueel succes van die boring. Het was daarom vrij onzeker of ooit terugbetaald zou moeten worden[xxiv], en toch was volgens de Hoge Raad sprake van een terugbetalingsverplichting die maakte dat de geldverstrekking (in beginsel) fiscaal als lening kwalificeerde.

Dat de voorwaardelijkheid van de terugbetalingsverplichting niet afdoet aan de terugbetalingsverplichting in het kader van de kwalificatie van het instrument, grijpen wij bij dezen aan als bruggetje om de SAFE in beginsel als vreemd vermogen te kwalificeren.

Verschillen tussen de SAFE en BNB 2007/104

Een groot verschil met de SAFE en de leningsovereenkomst in BNB 2007/104 is dat het verstrekte kapitaal gedurende de lening opeisbaar was en bij de SAFE niet. Directe opeisbaarheid is in de jurisprudentie vooral aan bod gekomen in verband met de schenk- en erfbelasting, waarbij -op grond van een arrest van de Hoge Raad[xxv]– renteloosheid niet als een belaste schenking werd gezien als de lening direct opeisbaar was. De relevantie hiervan voor de fiscale vermogenskwalificatie van de SAFE is dan ook beperkt tot de fiscale hérkwalificatie die verderop in dit artikel wordt besproken.

Daarnaast is het gebrek aan opeisbaarheid civielrechtelijk niet direct van belang voor het wezen van de lening, maar heeft het vooral invloed op de waardering van die lening. Zie voor een uitgebreide verhandeling hierover bijvoorbeeld de conclusie van advocaat-generaal Wattel bij ECLI:NL:PHR:2022:58 (of: NTFR 2022/777).

Recente fiscale ontwikkelingen met betrekking tot de terugbetalingsverplichting

Tot eind 2020 hield de Staatssecretaris van Financiën er zijn eigen visie op na omtrent de fiscale kwalificatie van een geldverstrekking.[xxvi] Volgens dit beleid nam de Belastingdienst aan dat een relevante terugbetalingsverplichting ontbrak als de geldverstrekker bij faillissement of ontbinding gelijk in rang deelde met de (preferente) aandeelhouders. De rangordepositie van terugbetaling is een zeer relevant kenmerk voor de fiscale vermogenskwalificatie. Deze beleidsopvatting zou betekenen dat SAFE is aan te merken als kapitaal. In 2020 heeft de Hoge Raad echter een arrest gewezen waardoor dit beleid is komen te vervallen.[xxvii] In dit arrest, BNB 2020/117[xxviii], heeft de Hoge Raad het toetsingskader voor de kwalificatie van een geldverstrekking nogmaals uiteengezet en aangevuld met de overweging dat een geldverstrekking met een (al dan niet onzekere) terugbetalingsverplichting -als regel- fiscaal wél kwalificeert als lening als de geldverstrekker volgens de overeenkomst:

‘bij (het) geldend maken van zijn rechten in het geval van faillissement of ontbinding en vereffening van het vermogen van de geldnemer gelijk in rang deelt met de houders van preferente aandelen in de gelnemer’.[xxix]

Het arrest BNB 2020/117, inclusief de voorafgaande rechterlijke uitspraken, heeft meer duidelijkheid gebracht over de fiscale kwalificatie van geldverstrekkingen: in tweede aanleg werd als criterium gehanteerd of terugbetaling ‘volstrekt onaannemelijk’ was. Daarmee lijkt dan een fiscale buitengrens gesteld te zijn aan de voor-een-lening-acceptabele terugbetalingsonzekerheid.

Aangezien de SAFE qua preferentie vóór houders van oprichteraandelen, maar ná schuldeisers komt, lijkt de rangschikking gelijk te vallen met die van preferente aandeelhouders. En die achterstelling (ten opzichte van schuldeisers) ‘overrulet’ de terugbetalingsverplichting (hoe onzeker ook) dus niet. Dit betekent -in het kader van onze gretige zoektocht naar de fiscale initiële kwalificatie als vreemd vermogen- dat we hier fiscaal in beginsel een lening zien.

Alsnog kapitaal door fiscale herkwalificatie?

Helemaal eenduidig is de fiscale kwalificatie van de SAFE echter niet. Op grond van het Unilever-arrest kan toch sprake zijn van fiscaal kapitaal als de geldverstrekking gezien dient te worden als een schijnlening, deelnemerschapslening of bodemloze-put lening.[xxx] Let wel: in de beslisboom is dit een separate stap die niets te maken heeft met de civielrechtelijke kwalificatie. Dit is dus een puur fiscale exercitie. Hierna behandelen wij deze uitzonderingen.

Schijnlening

Er is sprake van een schijnlening als de geldverstrekking alleen naar de uiterlijke schijn een lening is en partijen in werkelijkheid hebben beoogd een kapitaalverschaffing tot stand te brengen. Aangezien de schijnlening een sterk ‘substance-over-form’ karakter kent, zal de kwalificatie als schijnlening per geval beoordeeld dienen te worden. Op grond van BNB 2007/104 is van een schijnlening geen sprake als aan de geldverstrekking een betalingsverplichting is verbonden en ten tijde van de geldverstrekking niet was te voorzien (en niet was bedoeld) dat het nooit tot terugbetaling zou komen.[xxxi] Zoals reeds eerder aangehaald bestaat bij een SAFE een (voorwaardelijke) terugbetalingsverplichting, die in de praktijk in gestandaardiseerde vorm ook wordt toegepast, waardoor de aanname van een SAFE als een schijnlening -op papier- zeer onwaarschijnlijk is. Ook is er geen discrepantie tussen wat partijen willen en wat zij overeenkomen.

Deelnemerschapslening

Van een deelnemerschapslening is sprake als de lening onder zodanige voorwaarden is verstrekt dat de schuldeiser met het door hem uitgeleende bedrag in zekere mate deelneemt in de onderneming van de schuldenaar.[xxxii] Het moet hierbij gaan om een lening:

- zonder vaste looptijd (ofwel een looptijd van meer dan 50 jaar),

- met een vrijwel geheel winstafhankelijke rente, en

- die achtergesteld is bij alle andere schuldeisers en die slechts opeisbaar is bij faillissement, surséance van betaling en/of liquidatie.

Volgens jurisprudentie van de Hoge Raad kan een deelnemerschapslening ook verstrekt worden aan een onafhankelijke derde (en dus niet alleen in deelnemingsverhoudingen).[xxxiii] Uit de SAFE-overeenkomst blijkt dat de verstrekker ‘dividend’ (lees: rente, want fiscaal is het primair een lening) kan ontvangen zodra dit ook uitgekeerd wordt aan de aandeelhouders. Hieronder wordt ingegaan op de verschillende criteria van de deelnemerschapslening.

Vrijwel geheel winstafhankelijk

Anders dan de verkrijging van aandelen bij conversie, wordt geen directe vergoeding aan de SAFE-houder verstrekt. Wel heeft een SAFE-houder recht op een dividenduitkering indien op de bestaande gewone aandelen (common stock) van de onderneming dividend wordt uitgekeerd.[xxxiv] Het bedrag dat wordt uitgekeerd aan de SAFE-houder is gebaseerd op het percentage aandelen (op grond van de inleg en de Post-Money Valuation Cap) dat een SAFE-houder zou ontvangen bij een Equity Event vermenigvuldigd met het dividend dat wordt ontvangen op een gewoon aandeel.[xxxv] De vergoeding die een SAFE-houder ontvangt is daarmee niet direct afhankelijk van de winst, maar wel van dividend, wat doorgaans ten laste van de winstreserve wordt uitgekeerd. Dat lijkt een kunstgreep, maar in de rechtspraak is hierover al eens geoordeeld dat dat niet hetzelfde is als de voor-de-deelnemerschapslening-vereiste winstafhankelijkheid.[xxxvi] In die zaak kwam het gerechtshof met die overweging, wat in cassatie (voor de Hoge Raad) niet langer een twistpunt was, waardoor de Hoge Raad zich er helaas niet expliciet over heeft uitgelaten. Wij houden vooralsnog de hofoverweging aan, waarmee volgens ons geen sprake is van een (vrijwel geheel) winstafhankelijke vergoeding bij de SAFE.

Ook de vermogenssprong die wordt gemaakt bij een Exit oid, is meer afhankelijk van de waardering van de company dan van winst. Dus ook op die manier is er wat ons betreft geen sprake van een winstafhankelijke ‘rente’.

Eigenlijk maakt het nu niet meer uit of aan de overige voorwaarden wordt voldaan, maar we lopen ze toch nog kort na.

Looptijd

Bij een SAFE is geen sprake van een vaste looptijd. De geldverstrekking blijft staan totdat sprake is van een van de drie Events.[xxxvii] Daarmee is wél voldaan aan de voor-de-deelnemerschapslening-vereiste ‘geen vaste looptijd’.

Achtergesteld bij alle andere schuldeisers

Voor het antwoord op de vraag of de geldverstrekking is achtergesteld bij alle concurrente schuldeisers, is bepalend wat daarover is afgesproken.[xxxviii] Op grond van de Liquidation Priority[xxxix] heeft een SAFE-houder geen voorrang, zoals verwoord in de SAFE:

“Junior to payment of outstanding indebtedness and creditor claims, including contractual claims for payment and convertible promissory notes.”

Op grond van het voorgaande zijn er geen uitzonderingen op de achtergesteldheid en is een SAFE-houder dus achtergesteld op alle concurrente schuldeisers van de onderneming. De SAFE-houder staat gelijk met andere SAFE-houders en preferente aandeelhouders.[xl] Daarmee is voldaan aan de voor-de-deelnemerschapslening-vereiste achtergesteldheid.

Slechts opeisbaar bij faillissement, surséance van betaling en/of liquidatie

Een deelnemerschapslening is slechts opeisbaar in het geval van faillissement, surseance van betaling en/of liquidatie. Bij de SAFE is slechts sprake van opeisbaarheid en betaling van minimaal de inleg indien een Liquidity Event of een Dissolution Event plaatsvindt. Van een Liquity Event is kort gezegd sprake wanneer de onderneming een wijziging van zeggenschap ondergaat of (een deel van) de aandelen naar een beurs worden gebracht (m.a.w.: bij een IPO of een overname/fusie).

Een Dissolution event vindt plaats bij een (i) vrijwillige beëindiging van operationele werkzaamheden, (ii) een general assignment for the benefit of the Company’s creditors of (iii) elke andere vrijwillige of onvrijwillige liquidatie. De opeisbaarheid van het uitgeleend bedrag is dus ruimer dan slechts bij faillissement, surseance van betaling of liquidatie.

Omdat we in deze analyse uitgaan van een initiële leningkwalificatie, kunnen we bij deze subvoorwaarde concluderen dat er net wat meer situaties zijn waarin de SAFE-houder is gerechtigd tot terugbetaling van (minstens) zijn inleg dan de deelnemerschapslening vereist.

De SAFE voldoet op basis van bovenstaande uiteenzetting niet aan de drie vereisten van een deelnemerschapslening, waardoor van een fiscale herkwalificatie vooralsnog geen sprake is.

Bodemloze-putlening

De derde en laatste fiscale uitzondering is de bodemloze-putlening. Een lening wordt fiscaalrechtelijk geherkwalificeerd naar eigen vermogen als “reeds aanstonds duidelijk moet zijn geweest dat de lening geen waarde toekomt, omdat deze nooit zal kunnen worden terugbetaald”. Hier is bij het overeenkomen van een SAFE in beginsel geen sprake van. Een SAFE kan namelijk ook verstrekt worden aan een financieel gezonde onderneming, waardoor ‘reeds aanstonds’ niet duidelijk was dat de debiteur zijn geld nooit meer zou zien. Normaliter verstrekt iemand een SAFE die wil investeren in een onderneming en ervan uitgaat aandeelhouder te worden van de in-waarde-groeiende onderneming. Dat geld is dus bestemd meer waard te worden in het geval van conversie, of om terugbetaald te worden. Een SAFE zal daarom doorgaans niet als een bodemloze-putlening kwalificeren, maar dit is te sterk feitenafhankelijk om in algemene zin iets over te zeggen. Ook lijkt voor de bodemlozeputlening verbondenheid een vereiste, wat doorgaans niet het geval zal zijn.

De SAFE kwalificeert in Nederland fiscaalrechtelijk dus als een lening, tenzij een zeer bijzondere situatie zich voordoet.

Tussenconclusie: de SAFE is een lening, tenzij..

De fiscaliteit volgt in beginsel de civielrechtelijke kwalificatie van vermogen. Voor de civielrechtelijke kwalificatie als vreemd vermogen is het doorslaggevende criterium of een terugbetalingsverplichting aanwezig is. Zoals gezegd valt erover te twisten of deze verplichting in de SAFE is opgenomen zodra een Liquidity Event of een Dissolution Event plaatsvindt.

Wij menen dus dat de SAFE in beginsel vreemd vermogen is. Vervolgens komen wij ook bij de zelfstandige fiscale (her)kwalificatie tot de conclusie dat geen sprake is van eigen vermogen.

Dit is alleen anders als partijen zodanig handelen dat aan de terugbetalingsverplichting geen betekenis toekomt (schijnlening) of als de (verbonden) SAFE-nemer financieel zó wankel is dat ten tijde van verstrekking al duidelijk was dat het geld nooit meer zou terugkomen. Met andere woorden: een lening, ‘tenzij’.

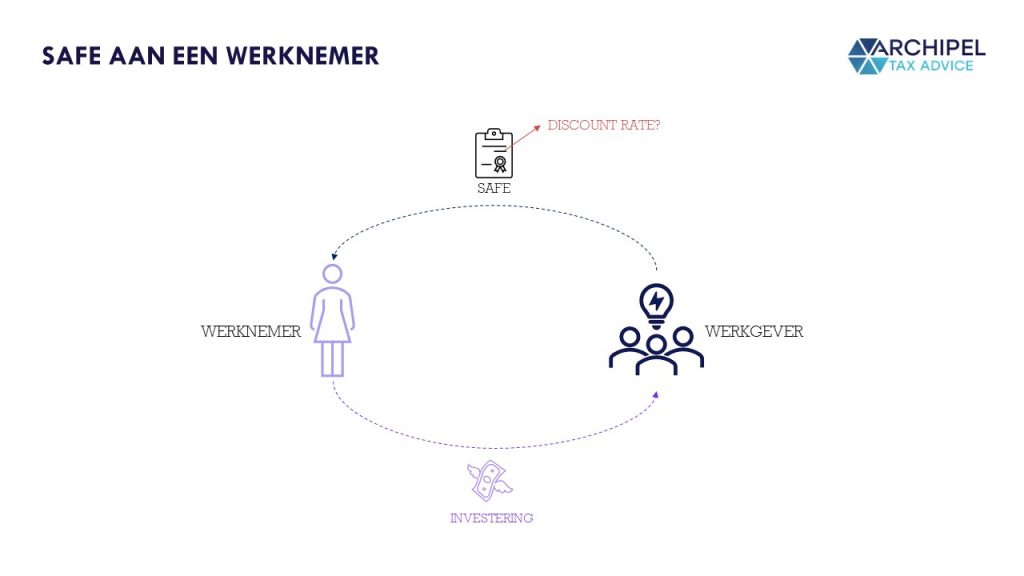

De SAFE met een werknemer

Aangezien een werknemer ook een SAFE kan overeenkomen met zijn werkgever, is het van belang stil te staan bij het loonbegrip. Het voordeel dat een werknemer geniet door het afsluiten van een SAFE-overeenkomst zou immers kunnen kwalificeren als loon. De Wet op de loonbelasting 1964 stelt namelijk: ‘Loon is al hetgeen uit een dienstbetrekking of een vroegere dienstbetrekking wordt genoten (…)’.[xli] Belangrijk hierbij is de verhouding tussen de werkgever en de werknemer. Een terugbetaling voor intermediaire kosten (voorschot door de werknemer) is in principe geen belast loonelement. De reden: de werknemer en werkgever staan in een debiteur/crediteur verhouding en niet zozeer in een werkgever/werknemersrelatie. De zinsnede van artikel 10 van de Wet op de loonbelasting 1964: “hetgeen uit een dienstbetrekking of een vroegere dienstbetrekking wordt genoten” bevestigt dit. Als de werkgever een niet-marktconform hoge vergoeding (rente) zou betalen op de door een werknemer verstrekte SAFE, dan zou dat rente-exces kwalificeren als belast loon. Maar onder een SAFE wordt dus vrijwel nooit rente betaald, zo hebben we hierboven al uiteengezet. En als die dan toch betaald wordt, omdat de gewone aandeelhouders een dividend ontvangen, dan zal de SAFE-vergoeding niet snel onzakelijk zijn, aangezien het een zeer gestandaardiseerde en gebruikelijke praktijk is geworden. Zakelijker kan bijna niet.

Feit is echter dat de werknemer –naar alle waarschijnlijkheid– werk zal blijven verrichten gedurende de periode waarin hij een SAFE heeft verstrekt en daardoor indirect bijdraagt aan de waarde van zijn uiteindelijke aandelenbelang. Dan resteert de vraag: is er een belast voordeel?

Wij denken dat dat afhangt van de voorwaarden waaronder de SAFE met werknemers wordt afgesproken, en dan met name de Discount Rate. Als ook niet-werknemers een optie hebben om SAFE-houder te worden, maar de Discount Rate voor hen lager is dan voor werknemers, lijkt van een loonvoordeel in ieder geval sprake, omdat er dan duidelijk onderscheid gemaakt wordt. Dan kijk je naar wat de aandelen (op moment van conversie) waard zijn, ten opzichte van wat de werknemer in beginsel onder SAFE-titel betaald heeft. In hetzelfde scenario maar dan met gelijke Discount Rates (en overige voorwaarden) wordt de analyse lastiger. Alhoewel er dan een voordeel (in de vorm van aandelen) opkomt bij de werknemer ter grootte van de Discount Rate maal inleg, zal dat voordeel in beginsel worden genoten in hoedanigheid van SAFE-houder en niet zozeer die van werknemer. In dat geval is ons inziens geen sprake van belast loon. In de situatie waar alleen werknemers de optie hebben onder SAFE-titel te financieren, is de analyse ook lastiger. Alhoewel het dan nog steeds gaat om een gestandaardiseerd financieringsproduct, hebben de werknemers/SAFE-houders wel als enige een mogelijkheid om tegen korting te investeren. In dat geval zou de uiteindelijke korting weer wel kunnen kwalificeren als belast loon.

Lucratief belang en de SAFE

Naast de mogelijkheid van een loon uit dienstbetrekking zou een SAFE -of de daarmee verkregen aandelen- ook als een lucratief belang in box 1[xlii] kunnen worden gezien.[xliii] Uit de memorie van toelichting blijkt dat de wetgever een overlap tussen een lucratief belang en inkomen uit dienstbetrekking heeft beoogd te voorkomen. Het belang moet het loonregime hebben ’verlaten’ om onder het lucratief belang te vallen. Zo kan (wij verwijzen naar de paragraaf hierboven) een korting die een werknemer geniet wanneer hij van zijn werkgever een aandeel in de werkgever mag kopen, belast zijn als loon uit dienstbetrekking.

Vraag die daaraan vooraf gaat is of de SAFE-lening (of het conversierecht) an sich een lucratief belang kan vormen. Als gevolg daarvan zou een vergoeding erop in Box 1 vallen. De met de conversie verkregen aandelen -mits geen belast loon- zouden eventueel ook op die manier in Box 1 kunnen vallen. Vervolgens zouden die aandelen op hun beurt wéér een lucratief belang kunnen vormen, als gevolg waarvan dividenden en vermogenswinsten in Box 1 belast zouden worden.

Een vordering is een lucratief belang als het rendement op die vordering (i) beoogd is als arbeidsbeloning (i.e. dus geen beloning voor het ter beschikking stellen van kapitaal), en (ii) voor ten minste 15% afhankelijk is van management- of aandeelhoudersdoeleinden. De oogmerktoets is een statische toets, en wordt dus alleen aan het begin getoetst. Deze bepaling is vooral geschreven voor winstafhankelijke leningen. Met de nodige fantasie kun je stellen dat als de Discount Rate hoger is dan 15% maal het aantal jaren tot conversie, voldaan zou zijn aan de tweede eis. Een dusdanig hoge (of variabele) Discount Rate is dan ook meteen een sterke indicatie voor het beloningsoogmerk van de eerste eis. In een andere situatie is de kwalificatie van de SAFE zelf als lucratief belang erg onwaarschijnlijk.

Betekent dat dan ook dat de met conversie verkregen aandelen geen lucratief belang vormen? Wij denken dat dat in veel gevallen inderdaad de logische gevolgtrekking zal zijn. De oogmerktoets werkt hetzelfde als voor vorderingen, maar voor aandelen geldt afwijkend dat sprake moet zijn van (i) een dividendpreferentie van minimaal 15% óf (ii) dat ze behoren tot een achtergestelde soort die minder dan 10% van het totale geplaatste aandelenkapitaal uitmaakt. Ervan uitgaande dat van de tweede eis geen sprake zal zijn, concentreren we ons op de eerste eis. De eerste vraag die voorligt is of er een nieuw toetsmoment is voor de oogmerktoets als de SAFE converteert in aandelen. Die toets is statisch, maar herleeft in principe wel. Dus op conversiemoment zul je opnieuw moeten beoordelen of de (toekomstige) voordelen op die aandelen beoogd zijn als arbeidsbeloning of kapitaalsbeloning. Bij een marktconforme SAFE komt het ons voor dat van een arbeidsbeloning niet snel sprake is.

De restcategorie van artikel 3.92b van de Wet op de inkomstenbelasting 2001 laten we buiten beschouwing.

Als de SAFE -of de daarmee verkregen aandelen- aldus geen lucratief belang vormt, kan de SAFE zelf in Box 3 vallen, en kunnen de met conversie verkregen aandelen in Box 2 of Box 3 vallen afhankelijk van de omvang van het verkregen aandelenbelang.

Conclusie: better SAFE than sorry

In deze bijdrage staat de werking en vervolgens de fiscale kwalificatie van de SAFE centraal. Wij zijn allereerst ingegaan op de werking van de SAFE en de drie verschillende Events in de SAFE. Bij het plaatsvinden van een van deze Events wordt ofwel de inleg terugbetaald door de onderneming ofwel de inleg wordt -eventueel met korting- omgezet in aandelenkapitaal. Als geen van deze Events plaatsvindt blijft de SAFE onveranderd en het ingelegde bedrag niet-opeisbaar. Daarnaast is besproken dat de SAFE-houder op gelijke voet staat met andere preferente aandeelhouders in de onderneming.

Bij de fiscale kwalificatie van de SAFE is het relevant of een terugbetalingsverplichting voor de inleg aanwezig is. Hoewel deze terugbetalingsverplichting bij de SAFE voorwaardelijk is, kan gesteld worden dat deze verplichting wel degelijk bestaat. Een SAFE zou daarom in beginsel als een verstrekking van vreemd vermogen worden gezien. Ook voldoet de SAFE niet aan de vereisten om fiscaal geherkwalificeerd te worden naar eigen vermogen.

Verder zijn wij ingegaan op de gevolgen in de inkomstenbelasting en loonbelasting. De conversie in aandelen kán gezien worden als een belast loonelement wanneer een Discount Rate is overeengekomen, maar zal in de regel marktconform zijn en haar oorsprong vinden in de debiteur-crediteurverhouding. Daarnaast hebben wij geconcludeerd dat de SAFE -evenals de met conversie verkregen aandelen- als lucratief belang in de inkomstenbelasting kan worden gekwalificeerd, maar dat daarvan onder marktconforme voorwaarden niet snel sprake van zal zijn. Het is echter niet uitgesloten. Mocht een SAFE ook verstrekt worden aan werknemers, is het dus van belang de voorwaarden van de SAFE goed te onderkennen om een kwalificatie als lucratief belang te voorkomen.

De SAFE is bedacht als simpele manier om kapitaal aan te trekken. Hierbij is het vooral voor een startup of scale-up eenvoudig om af te sluiten, omdat het niet nodig is ten tijde van de geldverstrekking de onderneming te waarderen. Ook fiscaal lijkt de SAFE dus goed ingepast te kunnen worden. Desalniettemin, onder het adagium ‘Better SAFE than sorry’, is het voor start- en scale-ups raadzaam de voorwaarden in de SAFE goed te checken, om fiscale konijnen uit de hoge hoed voor te zijn.

[i] De in de Verenigde Staten gevestigde incubator Y Combinator heeft de safe bedacht en de versies sinds 2013 openbaar gemaakt op de website van Y Combinator. Zie de website van Y Combinator: https://www.ycombinator.com/documents/.

[ii] Zie bijvoorbeeld: Kamerstukken 2018-2019, 32 637, nr. 374.

[iii] Denk onder andere aan de Nederlandse techbedrijven: Justeat Takeaway, Adyen en Mollie Payments.

[iv] Door de Nederlandse start-up belangenorganisatie Techleap wordt in verschillende rapporten gesignaleerd dat het vinden van geschikte financiering voor startups in Nederland lastiger is ten opzichte van andere landen. Mede in het verlengde hiervan is recent op aandringen van Techleap een internetconsultatie gestart over de fiscale positie van het toekennen van aandelenoptierechten door vennootschappen, zie hiervoor: Concept wetsvoorstel ten behoeve van internetconsultatie 31 mei 2021, www.internetconsultatie.nl.

[v] Zie de website van Y Combinator: https://www.ycombinator.com/documents/.

[vi] De grootste update vanaf 2013 is de wijziging van een Pre-Money Valuation Cap naar een Post-Money Valuation Cap. Als gevolg van deze wijziging verwateren Safe-houders die eerder een Safe hebben afgesloten niet meer, doordat de waarde van het geïnvesteerde bedrag bij een Equity Financing-event wordt meegenomen bij het bepalen van de waarde waartegen aandelen worden uitgekeerd, zie een uitgebreidere uitleg in de Safe User Guide van Y Combinator.

[vii] Zie Van Rath en De Rooij, De safe: een geschikt financieringsinstrument voor Nederlandse startups in de seed fase?, Tijdschrift voor de ondernemingsrechtpraktijk, maart 2021, nummer 2, blz. 15 – 19.

[viii] In dit artikel houden wij zoveel mogelijk de Engels benamingen aan zoals aangehouden uit het template van de Safe van Y Combinator.

[ix] Op de website van Y Combinator (https://www.ycombinator.com/documents/) zijn verschillende templates en variaties op de Safe gegeven en deze zijn vrij downloadbaar. Daarnaast is een Safe User Guide te downloaden waarin uitleg wordt gegeven over de Safe. In dit artikel gaan wij uit van het template te vinden onder de naam: ‘Safe: Valuation Cap and Discount’ (hierna: Safe).

[x] safe, onderdeel 1 (a).

[xi] Op grond van de definitie in onderdeel 2 van de safe zijn Safe Preferred Stock gelijk aan standaard preferente aandelen wat betreft rechten, preferentie en restricties, maar met uitzondering van de prijs per aandeel bij liquidatie, de conversieprijs bij een Equity Financing-event en het recht op dividend.

[xii] Safe, onderdeel 1 (b).

[xiii] Safe, onderdeel 2, Change of Control.

[xiv] Safe, onderdeel 2, Direct Listing.

[xv] Safe, onderdeel 1 (b).

[xvi] Safe, onderdeel 2, Dissolution event.

[xvii] Safe, onderdeel 1 (d).

[xviii] safe, onderdeel 1 (d).

[xix] In HR 27 januari 1988, BNB 1988/217 (Unilever-arrest) is door de Hoge Raad een vuistregel gegeven op welke wijze een geldverstrekking in deelnemingsverhoudingen fiscaal gekwalificeerd dient te worden. De civielrechtelijke vorm van de geldverstrekking is hierbij in de eerste instantie doorslaggevend, waarbij een drietal uitzonderingen worden gemaakt voor een schijnlening, een bodemlozeputlening en een deelnemerschapslening. Met betrekking tot de deelnemerschapslening zijn in HR 11 maart 1998, BNB 1998/208 en HR 25 november 2005, BNB 2006/83 de voorwaarden van een deelnemerschapslening bevestigd en lijkt de Hoge Raad ook te bevestigen dat een deelnemerschapslening ook kan worden aangenomen in derden verhoudingen.

[xx] Artikel 2:373 BW.

[xxi] HR 8 september 2006, BNB 2007/104.

[xxii] safe, onderdeel 1(b).

[xxiii] safe, onderdeel 1(c).

[xxiv] HR 8 september 2006, BNB 2007/104, r.o. 3.2.

[xxv] HR 26 februari 1986, BNB 1986/162-163. Dit is per 1 januari 2010 ‘gerepareerd’ door de Wetgever.

[xxvi] Besluit Staatssecretaris van Financiën van 29 augustus 2017, nr. 2017-38941.

[xxvii] Besluit Staatssecretaris van Financiën van 17 september 2020, nr. 2020-18376.

[xxviii] HR 15-05-2020, BNB 2020/117.

[xxix] HR 15-05-2020, BNB 2020/117, r.o. 2.3.2.

[xxx] Zoals de Hoge Raad heeft bepaald in HR 27 januari 1988, BNB 1988/217 (Unilever-arrest).

[xxxi] HR 8 september 2006, BNB 2007/104, r.o. 3.5.

[xxxii] HR 11 maart 1998, BNB 1998/208.

[xxxiii] HR 11 maart 1998, BNB 1998/208.

[xxxiv] “(…) Company pays a dividend on outstanding shares of Common Stock (that is not payable in shares of Common Stock)”, zie safe, onderdeel 5 (c), laatste volzin.

[xxxv] Safe, onderdeel 2 “Dividend Amount”.

[xxxvi] Zie ook: HR 17 februari 1999, BNB 1999/176.

[xxxvii] Zie respectievelijk de paragrafen 2.4, 2.5 en 2.6.

[xxxviii] HR 5 januari 2018, BNB 2018/60, r.o. 2.4.2.

[xxxix] Safe, onderdeel 1 (d).

[xl] Safe, onderdeel 1 (d).

[xli] Artikel 10 van de Wet op de loonbelasting 1964.

[xlii] Artikel 3.92b Wet inkomstenbelasting 2001 (‘Wet IB’).

[xliii] Op grond van de rangorderegeling van artikel 2.14 Wet IB zou de kwalificatie van een Safe als lucratief belang de kwalificatie als loon uitsluiten.