“It takes many good deeds to build a good reputation, and only one bad one to lose it”. De woorden van Benjamin Franklin hebben in fiscaal Nederland zelden zoveel betekenis gehad als tijdens het huidige gesteggel over de 30% regeling.

Kort ter achtergrond; de 30% regeling is een loonbelastingfaciliteit voor inkomende expats waarbij na aanvraag, 30% van het brutosalaris belastingvrij kan worden uitgekeerd en twee inkomstenbelastingvoordelen van toepassing zijn.

Wat speelt er op dit moment over de 30%-regeling?

De 30%-regeling staat onder druk. Zo staat bijvoorbeeld in ‘keuzes in Kaart 2022-2025’ van GroenLinks: “GroenLinks schaft de 30%-regeling en de vrijstelling extraterritoriale kosten (ETK) voor ingekomen werknemers af. Dit is een lastenverzwaring voor gezinnen van 0,5 mld euro”, hebben Kamerleden van de SP en GroenLinks reeds in 2016 een motie ingediend ter heroverweging van de noodzaak van de 30%-regeling en gaan er nu stemmen op om het ‘begrotingstekort’ in verband met het kerstavondarrest betreffende box 3 (lichtelijk) te dichten door de 30%-regeling af te schaffen.

Door deze berichtgeving lijkt er sprake van een onredelijke bevoordeling van ingekomen (en uitgezonden) werknemers. Is hier echt sprake van een onredelijke bevoordeling, of is de 30%-regeling juist een waardevolle regeling die behouden moet worden?

De 30%-regeling – ooit hard nodig en door de jaren heen uitgekleed

Tijdens de wederopbouw na de Tweede Wereldoorlog was er in Nederland een nijpend tekort aan hoogwaardig personeel en investeerders, en met een toptarief van ongeveer 70% in de inkomstenbelasting was het een complexe exercitie om hen aan te trekken. Het bedrijfsleven en de fiscus traden hierop in conclaaf om te bedenken hoe Nederland wel een aantrekkelijk land kon worden om deze broodnodige investeerders en hoogopgeleide werknemers aan te trekken om Nederland na de desastreuze oorlog weer op te bouwen.

Dit overleg leidde tot een ‘40%-regeling’, waarbij 40% van het salaris, gemaximeerd op 40.000 gulden, vrijgesteld werd van belastingheffing door middel van een aftrek. Frappant hieraan was wel dat dit niet in een wet of resolutie was opgenomen, maar het een niet-gepubliceerde interne resolutie van de Belastingdienst was, c.q. ‘geheim was’ tot halverwege de jaren 80. In de loop der jaren heeft deze regeling verschillende wijzigingen ondergaan: zo is het naar een 35%-regeling gegaan in 1970, is het karakter van een aftrekregeling naar een vergoedingsregeling gewijzigd in 1992 en is het in de (loonbelasting)wet verankerd als de 30%-regeling en is de termijn nog van 8 jaar naar 5 jaar gewijzigd in 2019, om de regeling doelmatiger te maken. Het grootste voordeel is dat de werkgever een belastingvrije kostenvergoeding aan de werknemer kan verstrekken van 30% ten aanzien van de veronderstelde extraterritoriale kosten.

Naast de 30% vrijstelling van het inkomen, heeft de 30%-regeling nog een belangrijk voordeel voor werknemers. Tijdens de looptijd van de 30%-regeling kan namelijk geopteerd worden voor de ‘partieel buitenlandse belastingplicht’ voor de inkomstenbelasting. Op deze manier wordt alleen het box 1 inkomen belast als binnenlands belastingplichtige. Voor box 2 en box 3 wordt de werknemer belast als buitenlands belastingplichtig. Hierdoor behoeven slechts (i) eventuele onroerende zaken in NL, (ii) rechten op onroerende zaken in Nederland en (iii) winstrechten van Nederlandse ondernemingen opgegeven te worden. Voorts kan de werkgever de internationale schoolgelden van de kinderen van werknemers belastingvrij vergoeden, kunnen de verhuiskosten en kosten voor het overbrengen van de boedel belastingvrij verstrekt worden en kan een buitenlands rijbewijs eenvouder omgewisseld worden voor een Nederlands rijbewijs.

Wanneer kan men de 30%-regeling gebruiken?

De 30%-regeling is louter toegankelijk voor extraterritoriale werknemers. Dit wil zeggen, de ingekomen- en de uitgezonden werknemer. Er dient derhalve sprake te zijn van een dienstbetrekking; daardoor kan de 30%-regeling bijvoorbeeld ook toegepast worden op een DGA in dienst van de eigen BV.

Uitvoeringsbesluit Loonbelasting artikel 2:

Verstaan wordt onder:

a. extraterritoriale werknemers: ingekomen werknemers en uitgezonden werknemers;

b. ingekomen werknemer: door een inhoudingsplichtige uit een ander land aangeworven, of naar een inhoudingsplichtige gezonden werknemer in de zin van artikel 2 van de wet:

1°.met een specifieke deskundigheid die op de Nederlandse arbeidsmarkt niet of schaars aanwezig is; en

2°.die in meer dan tweederde van de periode van 24 maanden voorafgaand aan de aanvang van de tewerkstelling in Nederland woonachtig was op een afstand van meer dan 150 kilometer van de grens van Nederland exclusief de territoriale zee van Nederland en de exclusieve economische zone van het Koninkrijk, bedoeld in artikel 1 van de Rijkswet instelling exclusieve economische zone.

Uit bovenstaande passage kunnen de volgende voorwaarden worden onderscheiden om de 30% regeling te kunnen toepassen:

- Er dient sprake te zijn van een inhoudingsplichtige (werkgever);

- Die inhoudingsplichtige heeft een werknemer in dienst:

- Die is aangeworven uit een ander land; óf

- Die naar hem is uitgezonden.

Daarnaast dient deze werknemer in het bezit te zijn van een specifieke deskundigheid, die aangetoond wordt door middel van een salariscriterium en dient de werknemer ten minste 16 van de laatste 24 maanden op >150 km van de Nederlandse grens te wonen op het moment van aanwerven. Over deze voorwaarden bestaat geregeld discussie en hier worden dan ook de nodige procedures over gevoerd. Hieronder wordt een zaak besproken waar de Belastingdienst en belastingplichtige (en diens werkgever) het niet eens waren over het begrip ‘ingekomen werknemer’.

Waarom ligt de 30%-regeling onder vuur?

De 30%-regeling is een generieke regeling, zonder een ‘cap’, die door het salariscriterium terechtkomt bij over het algemeen ingekomen werknemers met een (relatief) goedverdienende baan. Door 30% van het inkomen vrij te stellen wordt beoogd de extraterritoriale kosten van het ‘tijdelijk’ verhuizen te vergoeden. Echter, er bestaat discussie over de werkelijke kosten van deze tijdelijke verhuizing. Daarnaast kunnen ook ingekomen werknemers die miljoenen verdienen ongelimiteerd gebruikmaken van de regeling. Dat zorgt bij sommige mensen voor scheve gezichten. De FNV ziet bijvoorbeeld de regeling graag verdwijnen. De vakbond vindt de regeling in haar huidige vorm ‘een excessieve compensatie voor met name de hogere inkomens’. Daarnaast zorgt de regeling volgens FNV-bestuurder Amrit Sewgobind (mede) voor ongelijkheid op de arbeids- en woningmarkt door verdringing van Nederlandse werknemers en verhoging van de huizenprijzen. In het verleden heeft de FNV dit argument ook aangedragen toen de werkloosheid hoger was, omdat de 30%-regeling zou leiden tot verdringing op de arbeidsmarkt.

Men kan zich afvragen hoeveel gewicht dit laatste argument toekomt met de huidige lage werkloosheid en de hevige ‘war for talent’ op het moment.

Afschaffen dus?

In onder meer het Wob-verzoek (Verslag bijeenkomst 30%-regeling te Den Haag, 27 juni 2018) zijn een aantal argumenten te vinden om de 30%-regeling juist niet af te schaffen. Daarnaast kunnen ook de nodige argumenten gehaald worden uit economische grondbeginselen:

- Emigreren naar een volstrekt onbekend land is bepaald geen sinecure. De werknemer kent niemand, gaat naar een nieuwe cultuur, kent de omgangsvormen niet. Er komt vrij veel bij kijken waar niet altijd even goed bij stilgestaan wordt. Zo is een bankrekening openen met de huidige Wwft-verplichtingen voor niet-Nederlanders een complexe exercitie, kan niet direct een auto geleaset worden en hebben sportclubs en bijvoorbeeld huisartsen vaak wachtlijsten. De ‘hardship’ van het emigreren wordt onzes inziens aldus geregeld onderschat. Het echt een plekje vinden in de samenleving duurt vaak even en kost de nodige tijd, geld en moeite. De werkgever helpt hierbij door het geven van een passend salaris en overige voordelen. De Nederlandse overheid doet dit door middel van de 30%-regeling.

- De 30%-regeling is van groot belang om de juiste internationale docenten naar Nederland te halen;

- De 30%-regeling is in de onderwijs- en wetenschapssector daadwerkelijk nodig om een academisch salaris te kunnen verstrekken uit beperkte publieke middelen;

- Werknemers die gebruik maken van de 30%-regeling wonen vaak in relatief dure huizen, gezien dat ze geen netwerk alhier hebben en vaak redelijk gehaast een onderkomen dienen te vinden in de vrije sector huur;

- Talent is mobiel, als Nederland niet langer aantrekkelijk genoeg is, zullen deze talenten ergens anders gaan werken;

- De partiële buitenlandse belastingplicht speelt vooral bij sommige vormen van pensioenvermogen een grote rol;

- Nederland zet juist in op tech-bedrijven. Deze bedrijven hebben met name de 30%-regeling nodig om werknemers te verleiden om naar Nederland te komen;

- Ierland, het Verenigd Koninkrijk, Frankrijk, Spanje, Portugal, Italië, Oostenrijk, Griekenland, Cyprus, Finland, Zweden en Denemarken hebben ook een ‘expatregeling’. Daarnaast heeft België er recentelijk ook één ingevoerd die veel overeenkomsten vertoont met de Nederlandse 30%-regeling;

- De 30%-regeling is nog een van de (weinig) overgebleven ‘incentives’ voor internationale bedrijven en werknemers om zich in Nederland te vestigen. Met verhoging van het toptarief van de vennootschapsbelasting, de invoering van conditionele bronheffing op rentes en royalty’s, verhoging van het effectieve innovatiebox-tarief, de strenge implementatie van ATAD 2 is het vestigingsklimaat en de betrouwbaarheid van de Nederlandse overheid drastisch gekelderd. Met een (vrij abrupte) afschaffing van de 30%-regeling zou deze situatie naar verwachting niet beter worden;

- Protectionistische maatregelen leiden zelden tot economische groei, ze beperken de economische groei juist geregeld;

- De vraag rijst of afschaffing van de 30%-regeling de facto tot het dichten van het begrotingsgat leidt. De 30%-regeling is dan wel een korting, maar als er minder hooggeschoold personeel naar Nederland toe komt zullen er over de gehele breedte gezien ook minder belastingopbrengsten zijn. Een niet gevulde vacature levert immers geen geld op.

Zeker gezien het feit dat Nederland geen lage lonen land is en veel hoogopgeleid personeel ‘vereist’, is het zaak dat goede internationale wetenschappers en docenten naar Nederland toe komen om zorg te dragen voor de verdere ontwikkeling van studenten en de wetenschap alhier. Daarnaast is Nederland een klein land dat profiteert van de open grenzen, open handel en inmiddels ook steeds meer van het groeiende start- en scale-up klimaat. Dit zou een ferme ‘tik’ krijgen van een dergelijke afschaffing.

En de tegenargumenten dan?

Een belangrijk en veelgehoord argument is dat de 30%-regeling zorgt voor systematische overcompensatie, zo stellen bijvoorbeeld Dialogic, Vleggeert en Van Schendel. De Hoge Raad en de A-G zijn het hier echter niet mee eens. De regeling is juist van 40% en 35% naar de 30% gegaan om beter aan te sluiten bij de daadwerkelijke extraterritoriale kosten. Uit onderzoek van Dialogic bleek juist dat de extraterritoriale kosten gemiddeld 29% van de loonsom bedragen, waardoor een vrijstelling van 30% gerechtvaardigd lijkt.

Een ander veelgehoord argument is dat deze expats de huizenprijzen opdrijven door hun ‘vollere portemonnee’. Hier zou in theorie natuurlijk wat in kunnen zitten, maar dat is dan slechts één van de oorzaken van de stijgende huizenprijzen.

Ons advies; niet afschaffen of inperken!

De open economie, de huidige krapte op de arbeidsmarkt, het tekort aan technisch opgeleid personeel maken de 30%-regeling van eminent belang voor de Nederlandse economie. Daarnaast heeft het imago van de Nederlandse regering internationaal de nodige klappen gehad door de onvoorspelbaarheid en grillen van hun wetgeving. Nederland als het vestigingsland bij uitstek is wellicht niet meer, maar faciliteiten als de 30%-regeling, de goede infrastructuur, de Engels sprekende bevolking en bijvoorbeeld de innovatiebox maken Nederland nog steeds een goed vestigingsland. Het afschaffen van de 30%-regeling zou wel een flinke steek kunnen zijn; erg zonde. Daarnaast dient de inherente ontbering van emigratie niet onderschat te worden. We sluiten dan ook graag af met het aloude credo: ‘vertrouwen komt te voet en gaat te paard’.

Wil je meer weten over de 30%-regeling en het aanblijven ervan, of heb je hulp nodig bij de aanvraag, neem gerust contact op met Pieter van Tilburg.

Nog meer 30%-regeling: actualiteit – Rechtbank Gelderland 16 februari 2022 ECLI:NL:RBGEL:2022:812

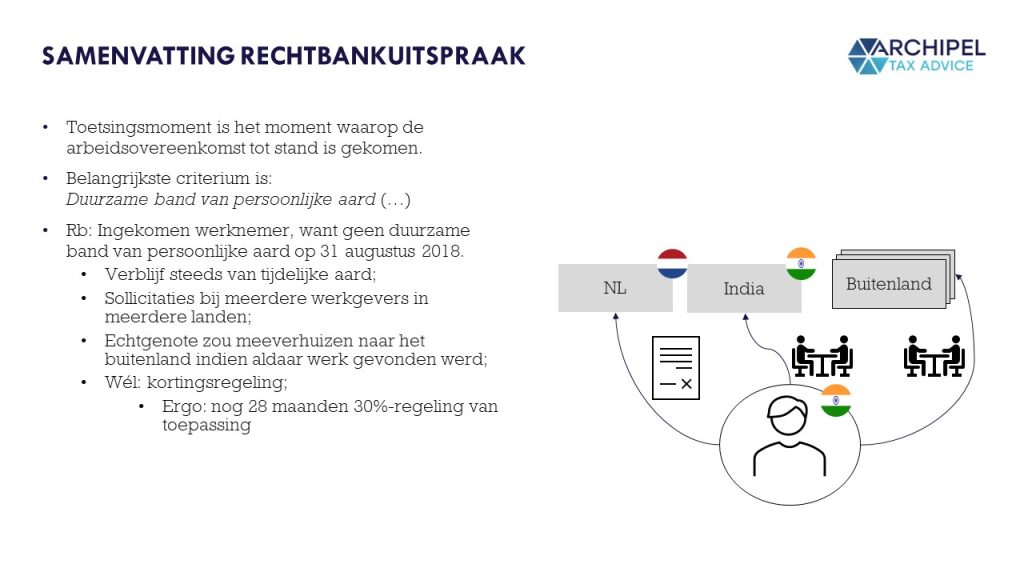

In deze zaak ging het om een Indiase man die begin 2017 naar Nederland verhuisd is, om alhier te gaan studeren onder een tijdelijk visum. Het beviel klaarblijkelijk goed in Nederland, getuige het feit dat hij een baan heeft gevonden bij een bedrijf met een vestiging in Nederland, op 31 augustus 2018 (‘werkgever 1’). Bij deze tewerkstelling is niet om de 30%-regeling verzocht. Bijna een jaar later, op 13 augustus 2019 heeft meneer bij een tweede werkgever (‘werkgever 2’) een arbeidsovereenkomst getekend, waarbij op 27 september 2019 door beide tezamen verzocht is om toepassing van de 30%-regeling, met terugwerkende kracht tot het aanvangsmoment van de tewerkstelling. De Belastingdienst heeft het verzoek afgewezen, omdat hij niet als ‘ingekomen werknemer’ kwalificeert. De discussie spitst zich aldus ook op dit criterium toe. Hiervoor is de vraag van belang of eiser bij het aangaan van de arbeidsovereenkomst met werkgever 1 op 31 augustus 2018 fiscaal inwoner is Nederland en, zo ja, vanaf welk moment.

Uit deze uitspraak blijkt wel dat het begrip ‘ingekomen werknemer’ ruim wordt opgevat in de rechtspraak. Ook indien reeds een jaar met echtgenote en al gewoond werd te lande, kan er sprake zijn van een ‘ingekomen werknemer’ doordat de duurzame band van persoonlijke aard groter was met een ander land, te weten India. De regeling dient ook ruim opgevat te worden onzes inziens, daar hoogwaardig personeel aantrekken van evident belang is voor Nederland.