Op 17 juli 2020 heeft Advocaat-Generaal De Bock (“AG”) een advies uitgebracht aan de Hoge Raad over de maatstaf voor het beoordelen van een arbeidsovereenkomst. Volgens de AG zou de partijbedoeling niet meer relevant zijn, maar zou enkel gekeken moeten worden naar de feitelijke uitvoering van de overeenkomst. De AG stelt in haar conclusie dat de toetsing of sprake is van een arbeidsovereenkomst momenteel in de praktijk als lastig wordt ervaren. Dat de AG deze mening niet alleen is toebedeeld, blijkt wel uit het feit dat de minister van Sociale Zaken en Werkgelegenheid (Koolmees) en de staatssecretaris van Financiën – Fiscaliteit en Belastingdienst (Vijlbrief) vrij recentelijk een voortgangsbrief over het ‘werken als zelfstandige’ naar de Tweede Kamer hebben gestuurd. Dit is inmiddels de 5e brief die wordt gewijd aan de “zelfstandigenproblematiek”. Aangezien de ene na de andere ontwikkeling op dit gebied zich in rap tempo opvolgen, kunnen wij ons voorstellen dat de onduidelijkheid enkel toeneemt. Hoog tijd dus voor een korte (fiscale) toelichting van onze kant.

Samengevat zal de inzet van het kabinet de komende periode nog steeds gericht zijn op een breed pakket aan maatregelen. Het is van belang om op korte termijn meer duidelijkheid te geven over de kwalificatie van de arbeidsrelatie en om kwetsbare werkenden op de arbeidsmarkt te beschermen. Het minimumtarief en de zelfstandigenverklaring zullen niet verder uitgewerkt worden. Desalniettemin zijn andere belangrijke stappen gezet. De webmodule gaat een volgende fase in waarbij naar verwachting dit najaar daadwerkelijk gebruik gemaakt kan worden van dit instrument in de vorm van een pilot. Over deze pilot wordt u na het

zomerreces nader geïnformeerd. Na de pilotfase is het kabinet voornemens de webmodule in te voeren. Na een halfjaar pilot zal bezien worden in hoeverre (gefaseerd) met handhaving gestart kan worden. Het huidige handhavingsmoratorium loopt af op 1 januari 2021. Het kabinet zal in het najaar een beslissing nemen over verdere verlenging van dit moratorium.De verschillen tussen zelfstandigen en werknemers worden reeds verkleind door de afbouw van de zelfstandigenaftrek en de inzet op een arbeidsongeschiktheidsverzekering en een pensioen voor zzp’ers. Zoals gezegd, wil het kabinet op korte termijn de arbeidsmarktpositie van werkenden in de platformeconomie versterken en denkt daarom concreet na over maatregelen waarvoor naar verwachting nieuwe regelgeving die ziet op driehoeksrelaties nodig is. De Kamer wordt hierover na de zomer in de kabinetsreactie op het advies van de Commissie Regulering van werk nader geïnformeerd.

Hoe zit het ook alweer met het onderscheid tussen werknemers en zelfstandigen?

De vraag of iemand fiscaal gezien in dienstbetrekking staat tot een werkgever is van belang voor werkverstrekkers, werkenden en de overheid. Zelfstandigen kunnen namelijk – mits zij voldoen aan bepaalde voorwaarden – aanspraak maken op de ondernemersfaciliteiten in de inkomstenbelasting. Verder is het civielrechtelijke onderscheid tussen een arbeidsovereenkomst en een overeenkomst van opdracht van belang voor de rechten en bescherming van een werknemer. Een werknemer heeft namelijk weer – in tegenstelling tot een zzp’er – ontslagbescherming en recht op doorbetaling van loon bij ziekte, en is publiek verzekerd voor een scala aan arbeidsgerelateerde risico’s. Dit verschil in behandeling kan dienen als prikkel om onterecht aangemerkt te willen worden als werknemer dan wel als zzp’er. Om hierop gerichte ‘schijnconstructies’ te bestrijden, volgen wetswijzigingen zich in rap tempo na elkaar op. Want: het blijkt erg lastig dit zeer feitelijke net te dichten. En bij dat dichten is het de taak van de wetgever om een balans te vinden tussen enerzijds het bestrijden van misbruik en anderzijds het waarborgen van de rechtszekerheid en uitvoerbaarheid. Dat deze balans in de hedendaagse wetgeving enigszins zoek is, zal blijken uit de navolgende paragrafen.

De fiscale dienstbetrekking

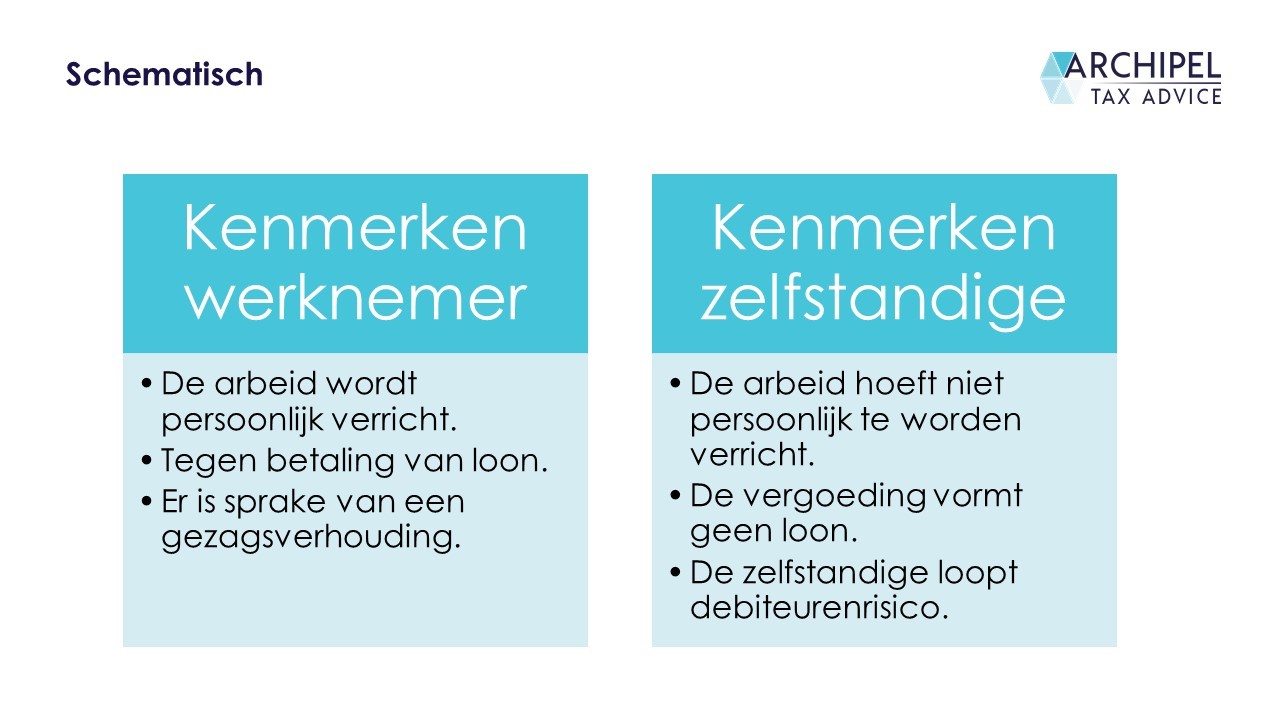

Voordat iemand fiscaal gezien kwalificeert als werknemer, dient een dienstbetrekking tussen werkgever en werknemer aanwezig te zijn. Voor het begrip dienstbetrekking sluit de fiscaliteit aan bij de privaatrechtelijke arbeidsovereenkomst uit artikel 7:610 BW. Hieruit vallen schematisch de volgende verschillen op te maken tussen een werknemer en een zelfstandige:

Voor een verdere invulling van bovenstaande eisen zijn wij aangewezen op de rechtspraak. Ter illustratie, het gerechtshof Den Haag heeft in een zaak van 19 December 2017 een fiscale dienstbetrekking getoetst aan de hand van de volgende elementen:

- De hoeveelheid opdrachtgevers;

- De aansprakelijkheid van de opdrachtnemer;

- De verplichting om zelf de arbeid te voldoen; en

- De mogelijkheid om de arbeid naar eigen inzicht in te vullen en zonder toezicht uit te voeren.

De opdrachtgeversverklaring

De opdrachtgeversverklaring

Minister Koolmees verwoorde het zeer treffend: “‘dé ZZP-er’ bestaat niet”. Hiermee doelde hij op het feit dat het onmogelijk is een limitatieve opsomming te geven van hetgeen een ZZP’er kenmerkt. Om ‘ZZP-end Nederland’ toch handvatten te bieden over wanneer sprake is van werknemerschap, heeft de Belastingdienst in het Handboek Loonheffingen 2020 (vanaf p.8) meerdere opsommingen gegeven van elementen die ter indicatie dienen. Aangezien de huidige systematiek omtrent het bepalen van een dienstverband in de praktijk lastig uitvoerbaar blijkt, zijn de staatssecretaris van Financiën en de minister van Sociale Zaken een andere route ingeslagen met de zogenaamde opdrachtgeversverklaring. De gedachte achter de opdrachtgeversverklaring is simpel: opdrachtgever en opdrachtnemer vullen een standaardvragenlijst in. Op basis van de gegeven antwoorden worden vervolgens punten toegekend. En afhankelijk van het uiteindelijke puntentotaal kunnen de volgende antwoorden worden gegeven:

| Totaal aantal punten | Uitkomst webmodule |

| 0 t/m 44 punten | Opdrachtgeversverklaring mogelijk |

| 45 t/ 69 punten | Geen oordeel mogelijk |

| 70 punten of meer | Indicatie dienstbetrekking |

Kritiek op de opdrachtgeversverklaring: foutmarge nog groter dan bij de juist daarom afgeschafte VAR

Of echt rechtszekerheid geboden kan worden met de opdrachtgeversverklaring valt nog te bezien. Het gebrek aan transparantie in de toelichting bij de vragenlijst (bijvoorbeeld over waarom zij relevant zijn en hoe zij moeten worden gelezen) belooft helaas niet veel goeds. Zo is in de 5e voortgangsbrief (zie boven) duidelijk geworden dat er 84 casussen beoordeeld zijn, waarvan in 48% van de gevallen de conclusie was dat sprake is van een indicatie van een dienstbetrekking. En dat ligt akelig dicht bij een “soms wel, soms niet”-conclusie. Maar welke casussen dit dan precies waren en hoe hun beoordeling tot stand is gekomen, is echter niet duidelijk.

Daarnaast blijkt uit de voortgangsbrief dat in ca 60% van de gevallen de uitkomst van de webmodule aansloot bij het deskundigenoordeel. In de overige gevallen bestond dan ook twijfel of sloot de webmodule in zijn geheel niet aan. En voor een module die zekerheid als doel heeft, is 60% wat ons betreft een erg ruime foutmarge. Zeker gezien het feit dat één van de voorgangers van de opdrachtgeversverklaring – de Verklaring Arbeidsrelatie (“VAR”)- juist is afgeschaft vanwege een onaanvaardbare foutmarge (zo blijkt uit Kamerstukken II, 2014-2015, 34 036, nr. 11). Wat de foutmarge in de webmodule dan wezenlijk anders maakt dan die bij de VAR is ons overigens weer onduidelijk. Tot slot, hoewel de motivatie achter de opdrachtgeversverklaring duidelijk is, valt de fiscale correctheid te betwisten. Wij kunnen de beoordeling van een arbeidsrelatie op basis van een puntenweging in ieder geval niet terugvinden in de Nederlandse rechtspraak. Mochten wij dit verkeerd zien, dan “zouden wij graag een kopie ontvangen”.

Andere maatstaf voor beoordeling arbeidsovereenkomst: intentie toch leidend?

Maar hoe kan het wat ons betreft dan wel? Sinds jaar en dag is het voor de kwalificatie van een arbeidsovereenkomst van belang wat de partijbedoeling was op het moment van het sluiten van de overeenkomst (zie HR 14 november 1997, nr. 16453, ECLI:NL:HR:1997:ZC2495, Groen/Schoevers). Vervolgens was dan de wijze waarop partijen daaropvolgend feitelijk uitvoering aan de overeenkomst gaven ook van belang, omdat een contraire uitvoer begin van vermoeden is dat de intentie door de feiten overruled wordt. Het vertrekpunt is echter om aan te sluiten bij de -al dan niet schriftelijk vastgelegde- intenties.

In het advies 17 juli 2020 echter, geeft de AG aan dat de partijbedoeling geheel onbelangrijk is en enkel de feitelijke uitvoering relevant is voor de (fiscale) beoordeling of er sprake is van een arbeidsovereenkomst. Daarnaast gaat de AG ook in op het gezagscriterium. Of aan dit criterium voldaan is, hangt volgens de AG af van de vraag of het werk organisatorisch is ingebed bij de werkgever en of de werkzaamheden een wezenlijk onderdeel vormen van de bedrijfsvoering. Belangrijk is dat de AG aangeeft dat de instructiebevoegdheid minder van belang is omdat een gezagsverhouding zich ook op andere manieren kan voordoen. Tot slot, geeft de AG aan dat sprake moet zijn van ondernemerschap wil sprake kunnen zijn van een overeenkomst van opdracht.

Mocht de Hoge Raad meegaan in het advies van de AG, dan achten wij het zeer aannemelijk dat sneller geconcludeerd zal worden dat sprake is van een arbeidsovereenkomst. Immers zal al snel geconcludeerd worden dat de door de “zelfstandige” uitgevoerde werkzaamheden een wezenlijk onderdeel zijn van de bedrijfsvoering. De Commissie Bortslap zou dit -gezien de hang naar ‘meer werknemerschap’ hoogstwaarschijnlijk toejuichen. Maar dat is dan meer op beleidsmatige grond, dan op fiscale. Mocht de Hoge Raad wél ‘meegaan’, zou de praktijk érg gebaat zijn bij een ‘long overdue’ vast stelsel aan relevante criteria om te beoordelen of de (uitvoer van) de samenwerking leidt tot een zelfstandigheidsoordeel of niet.

Maar wellicht is het ultieme middel juist wel om die intentie weer duidelijk het meest relevante criterium te maken. Immers: als de betrokkenen allebei duidelijk zelfstandigheid beogen, zou het toch welhaast Kafkaësk zijn om een kennelijk onbedoelde afwijking van die intentie, gemeten naar de evident onduidelijke maatstaven die thans gelden voor zelfstandigheid, te gevolgtrekken met een gedwongen dienstverband. En om zo de ZZP’er het ondernemerschap te ontnemen, en de inlener het werkgeverschap -met terugwerkende kracht- op te leggen. Waar duidelijkheid immers een belangrijke beginsel is om draagkracht voor een wet te faciliteren, leidt deze nieuwe episode van onduidelijkheid zo mogelijk tot nog meer ‘misbruik’!