In Nederlandse ‘managementkringen’ werkt men graag vanuit een fiscaal zogenoemde ‘managementstructuur’; de manager stuurt een managementfactuur vanuit diens BV, en betaalt zichzelf salaris. Over dat salaris zijn geen premies verschuldigd die verzekeren tegen bijvoorbeeld werkloosheid, omdat de manager als enig aandeelhouder de facto over diens eigen ontslag (dus ontslagrisico) kan beschikken. Het geld dat in de BV overblijft na de betaling van dat verplicht ‘gebruikelijke’ salaris [zie hier onze uiteenzetting over hoe die vast te stellen] is belastbaar met winstbelasting en pas met inkomstenbelasting bij uitkering, en zo kan de managementstructuur de manager zowel op acuut als op permanent niveau wat ‘fiscale voordelen’ opleveren. Keerzijde is dus wel dat de DGA onverzekerd is. En misschien moet de onechte DGA daar wel tegen beschermd worden.

Wij behandelen hieronder een zaak van de Hoge Raad die een sprekende gids biedt van ‘the workings’ van dit fiscale schaduwgebied, en de ‘rules of engagement’ die gelden wanneer een inspecteur eens zou menen dat er sprake is van een onechte DGA. Die dus eigenlijk in loondienst is. Let’s go!

In het kort wat er speelt

Bedrijven worden bestuurd door bestuurders. Deze arbeidsrelatie kan kwalificeren als een directe dienstbetrekking waarbij werknemerspremies en loonbelasting moet worden afgedragen door de vennootschap. De arbeidsrelatie kan dus ook worden vormgegeven met een managementovereenkomst via een personal holding, waardoor geen werknemerspremies en loonbelasting zijn verschuldigd.

Om bij managementovereenkomsten de heffing van premies werknemersverzekeringen te garanderen, stelt de Belastingdienst zich geregeld op het standpunt dat een managementovereenkomst in wezen kwalificeert als een arbeidsovereenkomst, zoals ook in deze zaak is gebeurd. De Hoge Raad heeft in deze zaak nader richting gegeven wanneer een her-kwalificatie voldoende gemotiveerd is.

Wat is precies de situatie?

Op 18 februari jl. heeft de Hoge Raad een arrest gewezen over de motiveringseisen om een managementovereenkomst fiscaal te ‘her-kwalificeren’ tot een arbeidsovereenkomst.

Eerder, in 2020, had het Gerechtshof Arnhem-Leeuwarden de inspecteur in het gelijk gesteld dat de her-kwalificatie terecht was en de naheffingsaanslag loonheffing gegrond verklaart. De naheffingsaanslag was door de inspecteur opgelegd omdat zij meent dat de managementvergoeding, ondanks de managementovereenkomst, dient te worden gezien als een vergoeding uit hoofde van een dienstbetrekking. Daarom was belanghebbende nog een naheffingsaanslag loonheffing verschuldigd over niet eerder ingehouden loonbelasting en sociale premies.

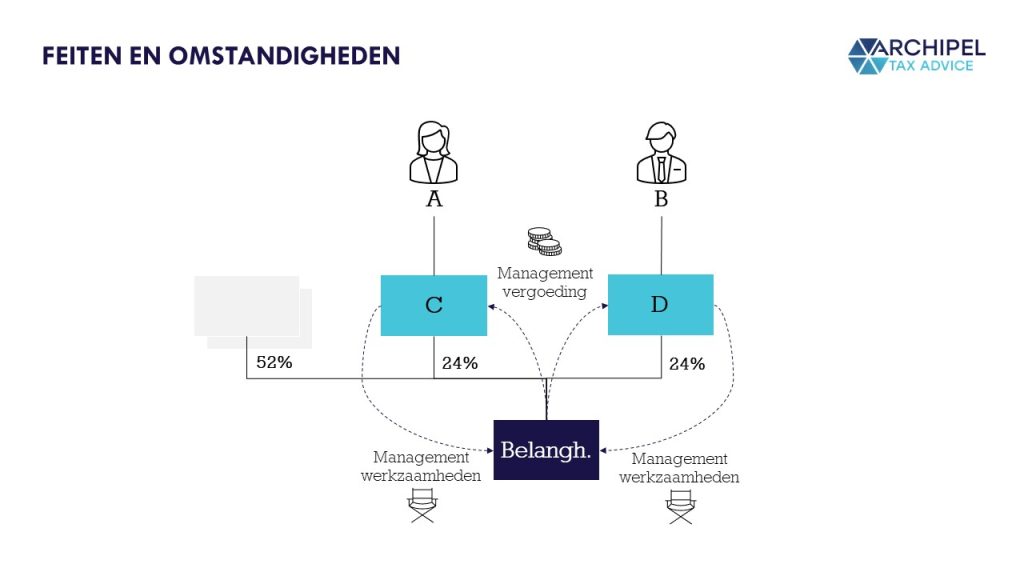

Belanghebbende had in de jaren 2010 tot en met 2014 een managementovereenkomst gesloten met C en D, inhoudende dat C en D managementdiensten zouden verrichten aan belanghebbende in ruil voor een managementvergoeding. De aandelen in belanghebbende zijn in handen van C en D en twee andere vennootschappen. C en D houden elk 24% van de aandelen in belanghebbende.

Naar aanleiding van een boekenonderzoek stelt de inspecteur zich op het standpunt dat de managementovereenkomst tussen belanghebbende en C en D feitelijk een arbeidsovereenkomst is met de enig aandeelhouders van C en D, te weten A en B. A is enig aandeelhouder van C, en B is enig aandeelhouder van D. Op grond van dit standpunt zijn A en B in dienstbetrekking bij belanghebbende en is over de managementvergoeding loonbelasting en premies werknemersverzekeringen verschuldigd. Om die reden heeft de inspecteur een naheffingsaanslag loonheffingen opgelegd.

In hoger beroep stelt het Hof de inspecteur in het gelijk en concludeert in r.o. 4.9:

“dat [A] en [B] in het tijdvak verplicht verzekerd zijn voor de werknemersverzekeringen ten aanzien van hun voor belanghebbende verrichte werkzaamheden. Anders dan belanghebbende meent, heeft de inspecteur niet anders gedaan dan het verbinden van juridische gevolgen aan de feitelijke verhoudingen zoals de betrokken partijen die hebben vormgegeven en heeft hij niet voorgeschreven noch willen voorschrijven hoe [A] of [B] hun werkzaamheden zouden moeten uitvoeren.”[i]

A en B accepteren bovenstaand oordeel niet en gaan in cassatie. Nu tikt de Hoge Raad het Hof op de vingers en vraagt het Hof haar uitspraak nader te motiveren. De Hoge Raad begint haar overweging met de stelling dat artikel 7:610 Burgerlijk wetboek (‘BW’) maatgevend is voor de beoordeling of de rechtsverhouding tussen de betrokken partijen kwalificeert als arbeidsovereenkomst.[ii] Daarbij is de inhoud van de overeenkomst voor deze beoordeling relevant, vervolgt de Hoge Raad. Het is om die reden onbegrijpelijk dat het Hof oordeelt dat sprake is van een arbeidsovereenkomst als de partijen bedoeld hebben een managementovereenkomst tot stand te brengen tussen belanghebbende en C en D.[iii] Zodoende concludeert de Hoge Raad dat het Hof onvoldoende heeft gemotiveerd dat sprake is van een dienstbetrekking en dat om die reden het Hof nooit tot haar uitspraak had kunnen komen.[iv]

Waarom kan een managementovereenkomst eigenlijk worden gekwalificeerd als een arbeidsovereenkomst?

Zoals de Hoge Raad in het arrest overweegt is artikel 7:610 BW – en daarmee de civielrechtelijke kwalificatie – maatgevend voor de fiscale kwalificatie van een dienstbetrekking. Artikel 7:610 BW duidt de arbeidsoverkomst als een ‘overeenkomst waarbij de ene partij, de werknemer, zich verbindt in dienst van de andere partij, de werkgever, tegen loon gedurende zekere tijd arbeid te verrichten.’ Er moet voldaan worden aan drie cumulatieve vereisten:

- Het verrichten van persoonlijk arbeid

- De betaling van loon

- Het bestaan van een gezagsverhouding

Als je kijkt naar de hierboven genoemde drie vereisten, kan materieel gezien in veel gevallen aannemelijk worden gemaakt dat het verrichten van managementdiensten gezien kan worden als een dienstbetrekking. Immers, de werkzaamheden worden vaak persoonlijk verricht, waarbij de bestuurder zich niet mag laten vervangen door iemand anders. Voor zijn arbeid krijgt de bestuurder een vergoeding – de management fee – die gezien kan worden als de verstrekking van loon. Tot slot is er sprake van een gezagsverhouding omdat de bestuurder onder het gezag staat van de AVA.

Echter, zoals de Hoge Raad overweegt zal aan de bovenstaande eisen moeten worden getoetst op basis van de inhoud van de overeenkomst en de manier waarop hier uitvoering aan wordt gegeven. Contractueel gezien zal bij een managementovereenkomst bijvoorbeeld mogelijk worden afgesproken dat een bestuurder zich (tijdelijk) kan laten vervangen. De Belastingdienst en de rechterlijke macht past het in een dergelijke situatie een gerede motivering ten grondslag te leggen aan de kwalificatie van een managementovereenkomst in een arbeidsovereenkomst.

Waarom in sommige gevallen de voorkeur wordt gegeven aan een managementovereenkomst; belastingbesparing of -uitstel en premies werknemersverzekeringen

Voordelen voor de werk/opdrachtgever

De grote vraag in dergelijke zaken is, waarom voor een managementstructuur wordt gekozen. De bestuurder kan namelijk ook een arbeidsovereenkomst sluiten met de werk/opdrachtgever (belanghebbende in dit geval). Het grote belang zit erin dat over een management fee geen loonbelasting, premies werknemersverzekering en inkomensafhankelijke bijdrage voor de Zorgverzekeringswet te worden afgedragen door de werkgever/opdrachtgever. Tevens heeft de werk/opdrachtgever bij een managementovereenkomst de arbeidsrechtelijke werkgeversverplichtingen niet.

Persoonlijke voordelen voor de bestuurder

Een DGA is persoonlijk vrijgesteld van de Nederlandse premies werknemersverzekeringen en de werkgeverspremies op het niveau van de personal holding. Dat betekent dat zijn netto salaris de facto bruto minder kost.

De bepaling of iemand kwalificeert als DGA voor de vaststelling van het verschuldigd zijn van deze premies gebeurt aan de hand van de Regeling Aanwijzing DGA. Op de werking van deze regeling zullen wij in dit stuk niet uitgebreid ingaan. Kortgezegd houdt de regeling in dat iemand die aandeelhouder is in een vennootschap en kan beslissen over het eigen ontslag uit de vennootschap wordt beschouwd als DGA.

Tevens kan de management fee die betaald wordt aan de personal holding worden opgespaard in de holding waardoor de heffing van inkomstenbelasting deels wordt uitgesteld.

Naast de voordelen in de loonheffingen en inkomstenbelastingdruk is de managementovereenkomst verder nog gunstig omdat de managementwerkzaamheden van de persoonlijke holding (‘PH’) aan de werkmaatschappij mogelijk btw-belaste prestaties zijn. Gevolg is dat de PH de btw kan terugvragen voor aangekochte goederen zoals een telefoon, laptop, of auto van de zaak. Dit brengt uiteraard wel weer wat administratieve verplichtingen met zich mee.

Hiernaast kan de bestuurder vrij beschikken over zijn pensioen en ander vermogen dat wordt opgebouwd in de holding en dat beleggen naar eigen visie bij een pensioenfonds of andere partij. Het is dan ook in veel gevallen begrijpelijk dat bestuurders liever via de PH managementwerkzaamheden voor de BV verrichten dan op basis van een arbeidsovereenkomst.

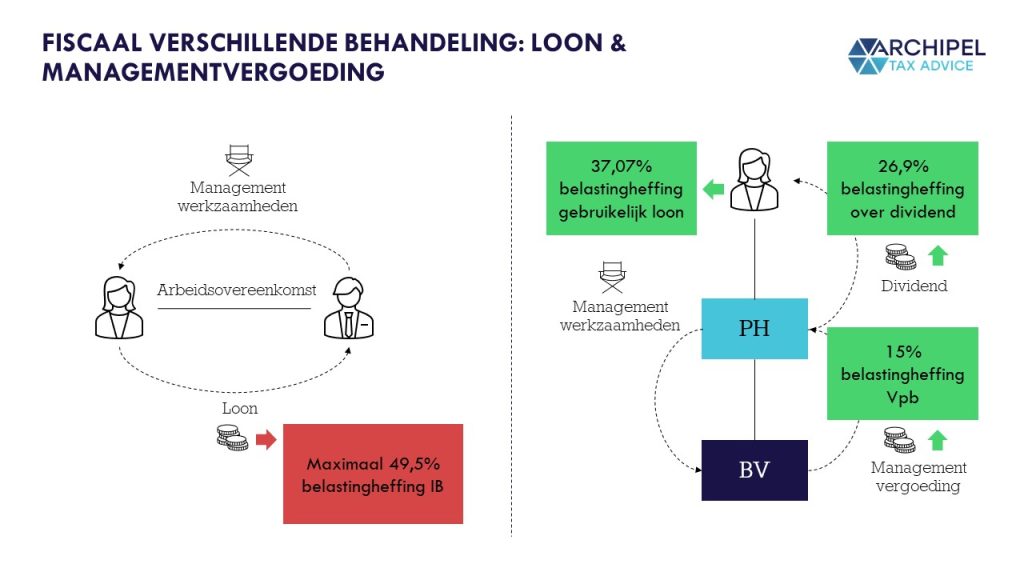

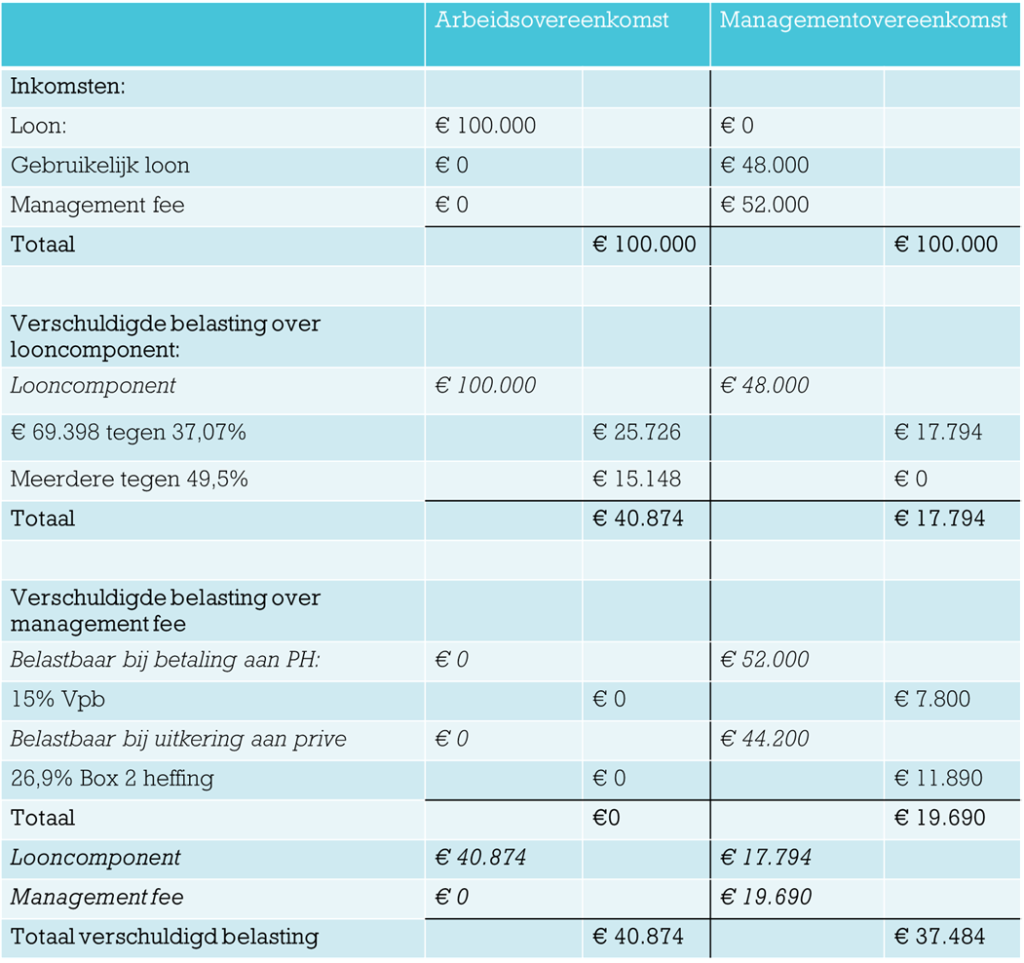

Hoe ziet de belastingheffing er schematisch uit?

De managementstructuur heeft mogelijk effect op de totale belastingdruk. De bestuurder is over zijn gebruikelijk loon in box 1 maximaal 49,5% verschuldigd, en in box 2 26,9% over uitgekeerd dividend door de holdingmaatschappij. Daarbij moet aangetekend worden dat het gebruikelijk loon gemakkelijk in de lagere schaal (37,07% tegen 49,5%) gebracht zou kunnen worden.

De verschillende heffingen waar de twee constructies mee worden geconfronteerd zijn hieronder schematisch weergegeven.

Managementovereenkomst is niet altijd gunstig

De managementovereenkomst is overigens niet altijd gunstig. Bijvoorbeeld in de situatie dat een bestuurder voorheen een dienstbetrekking had bij hetzelfde bedrijf en vervolgens besluit om over te gaan op de managementovereenkomst met de huidige werkzaamheden. Dan zal zijn gebruikelijk loon vanuit de personal holding in beginsel gesteld moeten worden op 75% van de meest vergelijkbare dienstbetrekking. De meest vergelijkbare dienstbetrekking in de zin van de gebruikelijkloonregeling is de eerdere dienstbetrekking en dus blijft de loonbelastingbesparing en uitstel grotendeels uit.

Hiernaast merken wij op dat indien de premies werknemersverzekeringen niet verschuldigd zijn, de bestuurder (zijnde DGA) dus ook niet verzekerd is door de werknemersverzekeringen. Hiervan kan de bestuurder nadeel ondervinden in het onfortuinlijke geval dat een beroep hierop nodig zou zijn.

Conclusie: een managementovereenkomst kan fiscaal-cijfermatig gunstiger zijn. En een goede clausulering/motivering ervan waarborgt de civielrechtelijke contractsvrijheid.

Het arrest van de Hoge Raad is eveneens van belang omdat de inspecteur een kernbeginsel van het civiele recht; de contractvrijheid, fiscaal gezien voorbij wandelt. De contractvrijheid houdt in deze casus in dat het éénieder vrij staat te bepalen hoe diens onderneming-/arbeidsrelatie contractueel wordt vastgelegd. Indien iemand – mogelijk gesteund door fiscale voordelen – besluit om een managementovereenkomst aan te gaan met een BV via zijn of haar personal holding, zou het een vreemd figuur zijn als de inspecteur en het Hof voor fiscale doeleinden de managementovereenkomst her-kwalificeert naar een dienstbetrekking zonder deze uitdrukkelijk te motiveren.

Onze visie

‘3.4. (…) Voor een zelfstandige fiscaalrechtelijke kwalificatie, met als consequentie daarvan andere fiscale gevolgen dan de contracterende partijen op grond van de gekozen civielrechtelijke vorm verwachtten, en daardoor veelal een hogere of lagere belastingheffing, kan plaats zijn indien de aan de gekozen rechtsvorm verbonden fiscale gevolgen niet aanvaardbaar zijn gezien het economische resultaat ervan en gelet op de strekking van de belastingwet (…).’8[v]

Bovenstaande overweging is de maatstaf voor het fiscaal anders kwalificeren van een gekozen civiele contractvorm. Wij zijn daarom blij met dit arrest van de Hoge Raad die stelt dat het Hof haar overwegingen beter dient te motiveren. De Belastingdienst poneert de laatste tijd vaker de stelling dat een civiele contractrelatie klakkeloos kan worden gekwalificeerd als een arbeidsovereenkomst. Naar onze mening ging de uitspraak van Hof Arnhem-Leeuwarden wel erg makkelijk mee in het standpunt van de Inspecteur dat de arbeidsrelatie moest worden gekwalificeerd als een dienstbetrekking. De vraag of de fiscale gevolgen niet aanvaardbaar zijn gezien het economisch resultaat dient zorgvuldig beantwoord te worden.

Het arrest gaat niet in op vragen ten aanzien van (i) de arbeidsrelatie en (ii) de substance in de personal holding en de onderneming die daarmee gedreven wordt. Het is bijvoorbeeld van belang of de bestuurder zich kan laten vervangen. En of de bestuurder meerdere opdrachtgevers, c.q. meerdere werkmaatschappijen, heeft. Deze aspecten kunnen dienen als motivatie vóór of tegen her-kwalificatie en dienen per zaak apart gewogen te worden.

Heb jij vragen over de managementovereenkomst, schroom dan niet contact met ons op te nemen. Wij hebben extensieve ervaring met de managementovereenkomst en kunnen jou zeker op weg helpen.

[i] Gerechtshof Arnhem-Leeuwarden 15 september 2020, ECLI:NL:GHARL:2020:7357, r.o. 4.9

[ii] Hoge Raad 18 februari 2022, ECLI:NL:HR:2022:282, r.o. 3.2.1

[iii] Hoge Raad 18 februari 2022, ECLI:NL:HR:2022:282, r.o. 3.2.2

[iv] Hoge Raad 18 februari 2022, ECLI:NL:HR:2022:282, r.o. 3.2.3

[v] Hoge Raad 15 december 1999, ECLI:NL:HR:1999:AA3862, r.o. 3.4

Werkloosheidswet (WW), Wet op de arbeidsongeschiktheidsverzekering (WAO), Wet werk en inkomen naar arbeidsvermogen (WIA), Ziektewet (ZW)