Op 8 december 2022 is het langverwachte ViDA (“VAT in the Digital Age”) voorstel van de Europese Commissie gepubliceerd.[1] Het ViDA-voorstel betreft een pakket aan maatregelen die de btw-regelgeving op een drietal punten wijzigt, en daarmee het btw-stelsel fraudebestendiger en bedrijfsvriendelijk moet maken. De Europese Commissie beoogt dit door 1) de btw-compliance te moderniseren en e-invoicing te faciliteren, 2) de btw-regels aan te passen aan de platformeconomie en 3) te werken aan één btw-registratie in de Europese Unie.

De wetgevingsvoorstellen worden ter goedkeuring voorgelegd aan de Europese raad en tevens ter raadpleging voorgelegd aan het Europees Parlement en het Economisch en Sociaal Comité. Als de ontwerpwetgeving vervolgens ook wordt goedgekeurd door alle lidstaten, dan worden zowel de EU btw-richtlijn (2006/112/EG), als de uitvoeringsverordening (EU 282/2011) en de Verordening van de Raad betreffende de administratieve samenwerking (EU 904/2010) gewijzigd.

Waarom modernisatie nodig is

Allereerst de vraag: waarom moet het btw-systeem gemoderniseerd worden? De huidige btw-regelgeving is in 1993 ingevoerd als tijdelijk systeem, maar nu, 30 jaar later, is dit systeem nog steeds grotendeels in werking. Dat terwijl de wereld zich 30 jaar lang (digitaal) verder heeft ontwikkeld. Het btw-systeem en de huidige maatschappij sluiten dus niet meer goed op elkaar aan. Dat het btw-stelsel en de maatschappij geen juiste match meer zijn, resulteert onder andere in grootschalige jaarlijkse btw-fraude. Uit het rapport van de Europese Commissie [2022 VAT Gap Report] blijkt dat het btw-gat in 2022 93 miljard euro bedroeg. Het btw-gat is het verschil tussen de te verwachten btw-opbrengsten en de daadwerkelijk geïnde btw. Uit het rapport blijkt dat 25% van het btw-gat te wijten is aan (internationale) btw-(carrousel)fraude. In 2022 is er voor om-en-nabij 23 miljard euro gefraudeerd met btw in de Europese Unie, waarvan 1,7 miljard toerekenbaar is aan Nederland.

Het moderniseren van het huidige Europese btw-stelsel heeft ten doel[2]:

- Een effectief- en eerlijk(er) btw-stelsel in de digitale economie;

- Het bestrijden van (intracommunautaire) fraude;

- Waarborgen van een goede werking van de interne markt;

- Btw-stelsel aanpassen zodat het inspeelt op de nieuwe digitale wereld;

- Digitalisering in de compliance.

Volgens de Europese Commissie zou het moderniseren van het huidige Europese btw-stelsel de volgende voordelen opleveren:

- Een totale kostenbesparing van 4,3 miljoen euro vanwege de vooraf opgestelde btw-aangifte;

- Besparing op beheerskosten van 1,9 miljoen euro;

- Grotere efficiëntie van de belastingcontrole door de verbetering van risicoanalyse systemen;

- Verlaging btw-kloof (m.a.w.: verhoging van de belastinginning) met 135 tot 177 miljoen;

- Minder belastingfraude;

- Verbetering grensoverschrijdende handel (wet- en regelgeving die beter op elkaar aansluit).

Hieronder wordt ingegaan op de verschillende voorgestelde maatregelen.

1. E-invoicing

Digitale (realtime) rapportageverplichtingen

Volgens het voorstel zijn ondernemers per 1 januari 2028 verplicht om btw-facturen op elektronische wijze uit te reiken aan hun afnemers voor de intracommunautaire leveringen en -diensten die belast zijn in de andere EU-lidstaat, waar gebruik gemaakt wordt van de verleggingsregeling. De e-factuur moet uiterlijk twee werkdagen na het verrichten van de prestatie worden uitgereikt aan de afnemer, dit heeft een realtime-rapporteringsverplichting tot gevolg. Het idee is dat EU-lidstaten op deze manier in staat worden gesteld om snel informatie onderling uit te kunnen wisselen over de btw-aangiften in grensoverschrijdende transacties.

Tevens wordt een digitale rapportage verplicht gesteld voor (dezelfde) intracommunautaire leveringen en -diensten, en dus ook voor de intracommunautaire verwervingen. De leverancier rapporteert hierbij digitaal de intracommunautaire leveringen en de afnemer rapporteert de intracommunautaire verwervingen en de verlegde btw. De andere data die gerapporteerd moet worden is de data die verplicht op de factuur moet worden opgenomen. Naast de nu al geldende factuurvereisten, wordt het ook verplicht om 1) het IBAN-nummer van de leverancier/dienstverrichter te vermelden, 2) de datum waarop de betaling moet worden ontvangen te vermelden en 3) in het geval van een creditnota moet het factuurnummer van de te corrigeren factuur worden vermeld. Bovendien is het dan niet meer toegestaan om verzamelfacturen uit te reiken, wat tot gevolg heeft dat op transactiebasis gefactureerd wordt.

Als een ondernemer zijn eigen goederen overbrengt van de ene EU-lidstaat naar de andere EU-lidstaat, dan is de ondernemer verplicht om de waarde van de goederen te rapporteren. Je kunt je afvragen of dezelfde ondernemer dan in zowel de lidstaat van vertrek van de goederen de waarde moet rapporteren als in de lidstaat van verwerving? Heeft de ondernemer dan ook te verplichting om een e-factuur aan zichzelf uit te reiken (die moet voldoen aan bovenstaande eisen)? Dit is voor nu nog niet duidelijk, hopelijk krijgen we in de toekomst antwoord op deze vragen.

Opgaaf Intracommunautaire Prestaties

Op basis van artikel 37a Wet op de Omzetbelasting 1968 (“Wet OB”) zijn ondernemers die intracommunautaire transacties verrichten verplicht deze transacties te rapporteren in de Opgaaf Intracommunautaire Prestaties (“Opgaaf ICP”). Per 1 januari 2028, als de regels voor e-factureren in werking treden, wordt de rapportageverplichting via de Opgaaf ICP afgeschaft en komt daar een digitale rapportageverplichting voor in de plaats (“Digital Reporting Requirement (“DRR”)). Alle aan- en verkoopfacturen moeten binnen twee werkdagen worden ingediend in het systeem van de belastingautoriteiten waardoor er realtime inzicht is in de business van een onderneming.

2. Platformeconomie

Er is de laatste tijd een tendens zichtbaar waarin de verantwoordelijkheid voor de voldoening van omzetbelasting wordt verschoven naar platforms. Geen gekke ontwikkeling aangezien platforms niet meer weg te denken zijn in de huidige maatschappij. Daarnaast is het praktisch eenvoudiger om een platform verantwoordelijk te houden voor de btw-afdracht, dan alle individuele platformgebruikers. Vooral voor de belastingautoriteiten levert dit een groot voordeel op. De platforms zijn daarentegen niet geamuseerd over deze ontwikkeling(en).

Sinds 1 januari 2021 kennen we al een platformfictie voor de levering van goederen op basis waarvan een platform geacht wordt de goederen zelf te hebben ontvangen en vervolgens te hebben geleverd.[3] Hetzelfde geldt voor de DAC7-richtlijn, op basis waarvan een platform de verplichting heeft om o.a. jaarlijks informatie te verschaffen aan de belastingautoriteiten betreffende de platformverkopen (hier lees je meer over DAC7).

Het voorstel bevat 1) een platformfictie voor de verhuur van accommodatie en personenvervoer (een uitbreiding van platformfictie), 2) een verduidelijking van hoe de diensten van het platform moet worden belast en 3) uitbreiding van de informatieverplichtingen voor platformen.

Platformfictie voor de verhuur van accommodatie en personenvervoer

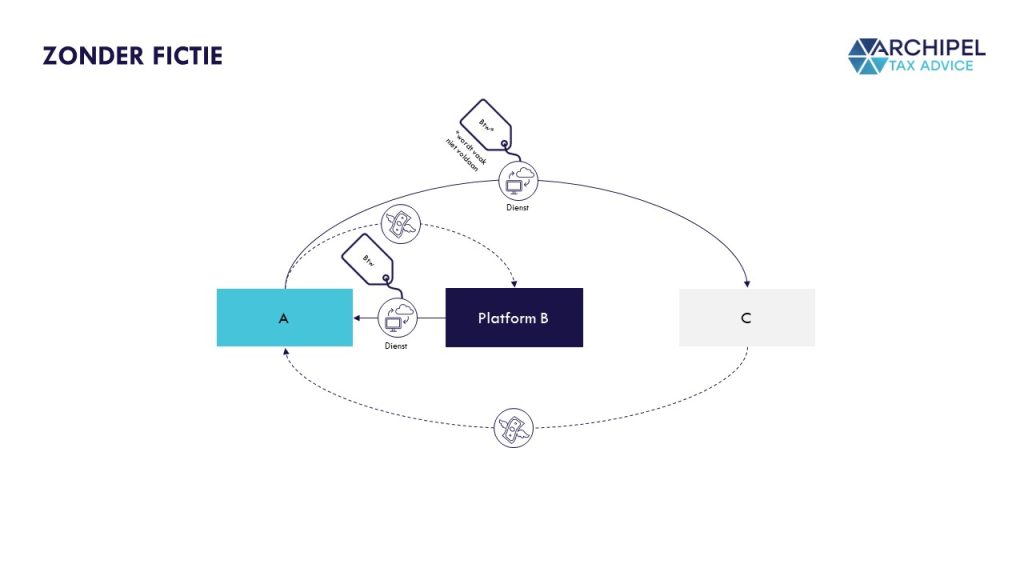

Voor twee sectoren van de platformeconomie wordt de platformfictie uitgebreid, namelijk voor platforms die kortdurende verhuur van accommodatie faciliteren en voor platforms die personenvervoer faciliteren. Zonder deze fictie is de onderliggende dienstverrichter (A) verantwoordelijk voor de voldoening van de btw op de dienst, omdat de onderliggende dienstverrichter een dienst verricht aan de consument (C) en het platform (B) een (separate) dienst aan de onderliggende dienstverrichter (A) verricht. Hieronder een plaatje ter verduidelijking:

Zonder fictie

De voorgestelde platformfictie is alleen van toepassing indien de achterliggende dienstverrichter onder één van de volgende categorieën geschaard kan worden:

- Een niet in de EU gevestigd persoon die óók niet voor btw-doeleinden is geregistreerd in een van de EU-lidstaten;

- Een niet-belastingplichtige;

- Een belastingplichtige die alleen goederen levert of diensten verricht waarvoor de btw niet aftrekbaar is;

- Een niet-belastingplichtige rechtspersoon;

- Een belastingplichtige die de landbouwregeling toepast;

- Een belastingplichtige die de kleine ondernemersregeling toepast;

Het gaat hierbij om dienstverrichters die vaak geen btw in rekening brengen aan ofwel het platform, ofwel de eindconsumenten, terwijl er wel btw berekend had moeten worden. Enerzijds wil de Commissie voorkomen dat er geen btw wordt berekend waar dit wel had gemoeten, en anderzijds is het voor de kleine(re) onderliggende dienstverrichters een ontheffing van hun fiscale verplichtingen. Bovendien is het voor de belastingautoriteit ook eenvoudiger om de btw te innen bij de platforms dan bij de vele onderliggende dienstverrichters.

Op basis van het voorstel is de prestatie van de onderliggende dienstverrichter áán het platform een vrijgestelde prestatie (en heeft dus ook geen recht op aftrek van voorbelasting). De prestatie van het platform aan de afnemer is – in beginsel – een belaste prestatie.

Uitbreiding huidige platformfictie

Met ingang van 1 januari 2025 worden platforms óók verantwoordelijk voor de voldoening van de btw in het geval van 1) B2C-leveringen van goederen binnen de Europese Unie door in de Europese Unie gevestigde leveranciers, 2) alle B2B-leveringen die via het platform verkocht worden en 3) de overbrenging van eigen goederen die worden gefaciliteerd door het platform.

Daarnaast is een platform verplicht om de invoerregeling toe te passen. Hierdoor geldt een vrijstelling voor de invoer van goederen met een intrinsieke waarde van niet meer dan €150 en wordt er een ‘speciaal’ btw-nummer overhandigd bij de douane. Vervolgens is btw verschuldigd in de Europese lidstaat van aankomst van de goederen. Het platform is dus de btw verschuldigd daar waar de goederen (uiteindelijk) aankomen en is geen invoer-btw verschuldigd.

De platformfictie is overigens niet van toepassing indien een platform in één Europese lidstaat is gevestigd en enkel binnenlandse verkopen faciliteert.

Uitbreiding informatieverplichting

Indien een platform kortdurende verhuur en/of personenvervoer faciliteert en niet onder de platformfictie valt, is het platform verplicht informatie te verzamelen over de diensten. Het platform moet deze informatie 10 jaar bewaren. De belastingautoriteiten kunnen om deze informatie verzoeken en het platform moet de informatie dan uiteraard verstrekken. Het platform moet daarom informatie verzamelen over de volgende diensten:

- Alle B2C-diensten;

- B2B-diensten waarbij de consument zich buiten de Europese Unie bevindt.

Een voordeel is dat het verschaffen van informatie via standaardformulieren gaat, dit maakt het voor de platforms eenvoudiger. Een nadeel is dat élke lidstaat in de Europese Unie om informatie kan verzoeken bij een platform en dat een platform daardoor in feite overspoeld kan worden met informatieverzoeken.

Eén btw-registratie in de EU / uitbreiding huidige OSS

Uitbreiding te rapporteren leveringen via OSS

Met ingang van 1 januari 2025 wordt het OSS-registratiesysteem verder uitgebreid zodat een ondernemer maar één btw-registratie in de Europese Unie nodig heeft en dan volledig compliant kan zijn in álle Europese Lidstaten. Wat vaak in de praktijk gezien wordt is dat ondernemers zich in een andere lidstaat moeten registreren voor een bepaalde transactie om daar de btw te voldoen en af te dragen. Volgens het voorstel kunnen de volgende leveringen via de OSS gerapporteerd worden:

- Binnenlandse goederenleveringen

- Installatie- en montageleveringen

- Leveringen aan boord van schepen, vliegtuigen en treinen

- Leveringen van gas, elektriciteit, warmte en koude

Overbrenging eigen goederen

In de praktijk kiezen ondernemers er regelmatig voor om hun goederen van bijvoorbeeld Nederland over te brengen naar Polen om de goederen daar op te slaan in een warehouse en het vanuit daar naar klanten te verzenden. In de omzetbelasting geldt: “we volgen de goederen”, en dus moeten we ‘iets’ met de overbrenging van de ene Europese lidstaat naar de ander. De overbrenging van de eigen goederen noemen we een ‘fictieve intracommunautaire levering’ in Nederland en een ‘fictieve intracommunautaire verwerving’ in Polen. In Nederland moet dan het 0%-tarief worden toegepast aangezien er is sprake van een intracommunautaire levering.

De intracommunautaire levering in Nederland wordt gerapporteerd in rubriek 3b van de btw-aangifte en moet tevens gerapporteerd worden in de Opgaaf ICP. In de Opgaaf ICP moet het btw-nummer van de ‘afnemer’ worden vermeld, en hier vormt zich het eerste probleem: er is geen Poolse ‘afnemer’ en dus is er ook geen btw-nummer beschikbaar voor de opgaaf ICP.

Vervolgens moeten de goederen in Polen gerapporteerd worden als intracommunautaire verwerving en hier dient het tweede probleem zich aan: er is namelijk geen Poolse afnemer die de goederen kan aangeven als intracommunautaire verwerving.

In eerste instantie heeft deze situatie dus tot gevolg dat de ondernemer zich voor de btw moet registreren in Polen om in Nederland de Opgaaf ICP te kunnen indienen en in Polen de fictieve intracommunautaire verwerving te kunnen aangeven.

Quick Fix

Omdat dit een hoop btw-registraties oplevert is per 1 januari 2020 een ‘Quick Fix’ in werking getreden voor deze situatie; namelijk de Quick Fix voorraad op afroep. Door de inwerkingtreding van de Quick Fix is geen sprake meer van een fictieve intracommunautaire levering en een fictieve intracommunautaire verwerving bij de overbrenging van de eigen goederen maar vindt er een intracommunautaire levering plaats (van Nederland naar Polen) op het moment de goederen worden afgenomen door de afnemer.

Uiteraard zijn hier een aantal voorwaarden aan verbonden, waardoor de Quick Fix niet voor elke overbrenging van eigen goederen van toepassing is. Eén van de voorwaarden is dat de afnemer bekend moet zijn op het moment van overbrengen en dat de afnemer de goederen binnen 12 maanden moet afnemen. Door deze specifieke voorwaarden komt het alsnog vaker dan gewenst voor dat ondernemers zich moeten registreren in een andere Europese lidstaat.

De Quick Fix voor de voorraad op afroep wordt echter met de nieuwe plannen afgeschaft, omdat naast de uitbreiding van de huidige OSS een ‘nieuwe’ OSS voor de overbrenging van eigen goederen komt. De overbrengingen kunnen dan maandelijks worden aangeven via de OSS, waardoor btw-registraties voorkomen worden – dus ook in het geval dat de afnemer nog niet bekend is bij de overbrenging. Wel een sidenote: de ‘nieuwe’ OSS voor overbrenging van eigen goederen geldt niet voor de overbrenging van investeringsgoederen en geldt ook niet wanneer de goederen in de lidstaat van aankomst geen (volledig) recht op aftrek van voorbelasting genieten.

Verplichte verleggingsregeling

De Commissie stelt een verplichte verleggingsregeling voor. Alle B2B-prestaties (leveringen en diensten) vallen verplicht onder de verleggingsregeling als de leverancier niet gevestigd is in de lidstaat waar de btw verschuldigd is en de afnemer daar geregistreerd is. Dit heeft tot gevolg dat de leverancier zich niet hoeft te registreren in de Europese lidstaat waar de prestatie belast is. De verplichte verlegging moet worden gerapporteerd in de Opgaaf ICP tot januari 2028. Vanaf januari 2028 moet dit via de digitale rapportage (DRR).

Gaat dit lukken voor 2025?

De voorgestelde maatregelen van de Commissie zijn op 8 december 2022 gepubliceerd en een aantal maatregelen zouden per 1 januari 2025 in werking moeten treden. Allereerst moet het voorstel unaniem goedgekeurd worden door alle Europese lidstaten en als dat gebeurt, dan begint het meer praktische deel. Wat mijns inziens het lastigere deel is. Een richtlijn moet namelijk geïmplementeerd worden in de nationale wetgevingen van de Europese lidstaten en de systemen en processen van de belastingautoriteiten zullen aangepast moeten worden. Je zou denken dat 2 jaar wel voldoende tijd zou moeten zijn voor het zowel implementeren van de aangepaste richtlijn als het wijzigen van de systemen en processen, maar dat kan zomaar eens tegenvallen. De Nederlandse Belastingdienst bijvoorbeeld heeft er een handje van om te zeggen dat een bepaalde aanpassingen niet mogelijk zijn in de systemen omdat deze enorm verouderd zijn (denk bijvoorbeeld aan de discussie omtrent het 0%-tarief op groente en fruit). De Nederlandse Belastingdienst kan dit voorstel uiteraard niet tegenhouden als het goedgekeurd wordt, echter vraag ik me wel af of de Nederlandse Belastingdienst de uitbreiding van de OSS tijdig kan realiseren zodat alles naar behoren werkt op 1 januari 2025. De tijd zal het leren!

Vragen? Plan iets in!

[1] Europese Commissie, 8 december 2022, COM (2022) 701, 703 en 704.

[3] Art. 3c Wet op de Omzetbelasting 1968