De Nederlandse huizenmarkt blijkt wat ‘oververhit’; het CBS onderzocht met het Kadaster dat de huizenprijzen in januari 2021 jaar-op-jaar 9,3% zijn gestegen. Een unicum, en dat in pandemische tijden. Daarbij blijkt dan ook dat het handelsvolume ongebruikelijk hoog is, en dat vooral jonge kopers ‘toeslaan’. Een koppeling met de nieuwe overdrachtsbelastingregels die sinds 1 januari dit jaar gelden, is dan ook snel gemaakt.

Download dit artikel hier in pdf.

Waarom? Eerst de basics: transacties van Nederlands vastgoed vallen onder de overdrachtsbelasting. Die wordt -via de notaris- geheven van de koper en over de ‘waarde’ van het verhandelde pand (dwz: de koopsom, of hogere ‘waarde in het economische verkeer’ als de koopsom te laag wordt vastgesteld, bijvoorbeeld tussen familie of bekenden). Tot vorig jaar gold er een algemeen tarief van 6%, maar een verlaagd tarief van 2% voor ‘woningen’ om de woningmarkt te stimuleren. Ongeacht wie die woning dus kocht. Mede door deze differentiatie is er uiteraard heel wat afgeprocedeerd over wat nou precies ‘een woning’ is. Zie voor meer daarover bijvoorbeeld ons stuk over de illustere ‘Haagse Kluskavels’.

Die stimulering heeft kennelijk gewerkt, waarvan die 9,3% jaarlijkse waardestijging akte is. Nu redelijk scherp is wat dan een ‘woning’ is, geldt er sinds 1 januari een aanvullende eis: het verlaagde tarief geldt alleen als een persoon de woning koopt met het doel om er zelf gedurende langere tijd structureel in te gaan wonen. En om ‘starters op de woningmarkt’ te helpen, kwam daar bovenop nog een algehele vrijstelling, die je eenmalig kan inroepen.

In eerste instantie werd aangekondigd dat die van toepassing zou zijn op alle woningen, zonder ‘cap’ op de waarde dus, zo lang de koper maar een ‘starter’ op de woningmarkt was. Eind 2020 bleek die caploze aankondiging politiek echter íets te snel ‘afgekaart’; ‘Links’ stelde tijdens de ontwerpfase van het wetsvoorstel al kritische vragen over de keuze om geen woningwaardegrens in te voeren, en bleek die nu toch te eisen in ruil voor voldoende steun het Woonakkoord ‘door de Eerste Kamer heen te krijgen’. De waardegrens werd € 400.000 en het geld dat de overheid zo ‘bespaarde’ (lees: extra zou heffen), zal worden besteed aan de vergroening van woningen in kwetsbare gebieden. Maar om tegemoet te komen aan starters die eind 2020 toch al een duurdere woning korrel hadden en daar in de leveringsvoorwaarden al rekening mee hielden, zal de later bij-ontworpen beperking pas vanaf 1 april ingaan. En dat is bijna, dus is het hoog tijd om de achtergrond en voorwaarden van dit in rap tempo verwarrende geworden regime éven scherp te stellen.

Hoe werken de overdrachtsbelastingtarieven anno 2021?

Zoals hierboven uiteengezet, geldt er tegenwoordig een algemeen tarief van 8%, en dat was eerst 6%. Voor woningen geldt het verlaagde tarief van 2%, en ‘starters’ kunnen eenmalig een vrijstelling van zelfs dat tarief inroepen.

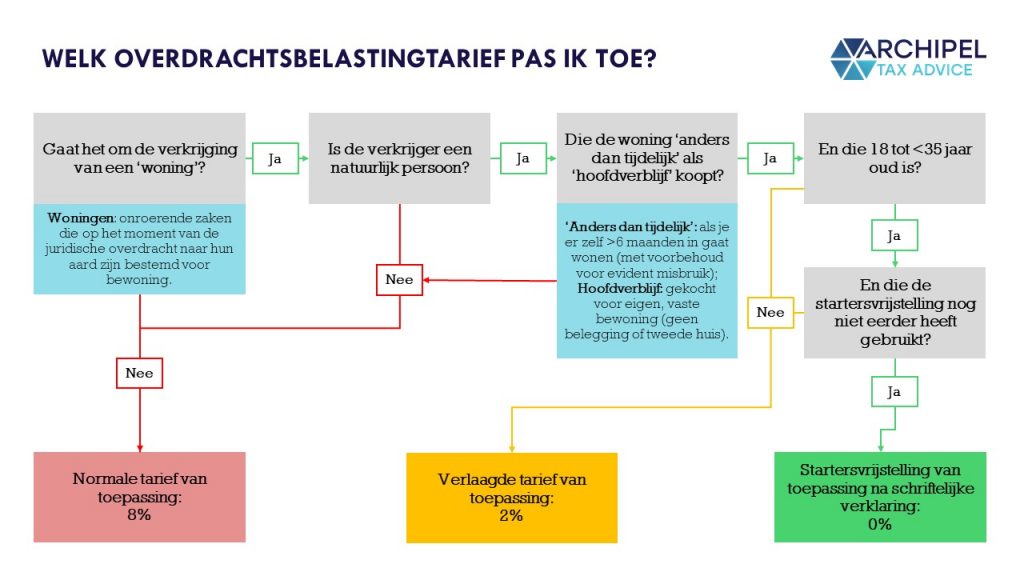

Een flowchart om te bepalen welk tarief er sinds 2021 geldt:

De verhoging van het algemene tarief van 6% naar 8% betekent dus dat de transacties die daaronder vallen, zoals die van beleggingswoningen of van kantoorpanden, haast hadden vóór de jaarwisseling. Daarentegen konden ‘starterstransacties’ veelal beter juist uitgesteld worden tot 2021. Zo kun je als starter immers 2% overdrachtsbelasting besparen over de koopsom, en sinds je die niet meer kunt ‘meefinancieren’ in je hypotheek (2018), is het in toenemende mate een opluchting om die ‘out of pocket expense’ niet te hoeven pakken vanuit het geld dat je dan tussen het aflossen van je studieschuld door opzij moet hebben gezet. Logisch dus dat de run significant blijkt! Is dat ook het idee?

De vrijstelling is bedoeld om de positie van jongvolwassenen op de woningmarkt te verbeteren

Uit de Memorie van Toelichting bij het voorstel Wet differentiatie overdrachtsbelasting, citeren we de volgende doelstelling:

Om de drempel voor jongvolwassenen bij het voor het eerst kopen van een woning te verlagen, wil het kabinet de overdrachtsbelasting voor deze groep afschaffen. Hierdoor hoeven ze minder lang te sparen voor hun kosten koper en verbetert hun positie op de woningmarkt, zonder de financiële en macro-economische risico’s te vergroten. Het kabinet zet er daarnaast op in om de positie van starters te verstevigen ten opzichte van kopers, die niet primair tot doel hebben de woning zelf te bewonen, zoals beleggers. Om in aanmerking te blijven komen voor het verlaagde tarief van 2% wordt voorgesteld om een hoofdverblijfcriterium op te nemen in de overdrachtsbelasting. Op deze wijze wordt het aankopen van een woning die niet bestemd is voor eigen gebruik minder aantrekkelijk.

Uit onderzoek dat het Kabinet liet uitvoeren, bleek dat de Prijsindex Bestaande Koopwoningen met gemiddeld bijna 8% per jaar steeg in de periode tussen 2016 en 2019. De gemiddelde hypotheeksom bedroeg € 310.000 en de Kosten Koper -die dus niet meegefinancierd kunnen worden omdat die niet ‘gedekt’ zijn door de waarde van het huis dat als onderpand dient- bedroegen gemiddeld 6% van de koopsom. En 2%-punt daarvan, ofwel 33%, bestaat dan uit overdrachtsbelasting. Ondertussen blijkt ook dat de ‘liquide buffer’, waaruit die kosten koper dan dus moeten worden betaald, het laagste is bij de leeftijdsgroepen tot 35 jaar. Om de positie van deze vaak nog illiquide starters te verbeteren ten opzichte van bijvoorbeeld de beleggers die ‘hun’ woningen anders opkopen om ze vervolgens aan hen te verhuren, is de differentiatie voorgesteld.

Dit heeft geresulteerd in het volgende wetsaanpassingen:

| Artikel | 2020 | 2021 |

| Artikel 14: Tarieven | 1: De belasting bedraagt 6 percent. 2: In afwijking van het eerste lid bedraagt de belasting 2 percent voor de verkrijging van woningen en van rechten waaraan deze zijn onderworpen, alsmede voor de verkrijging van aandelen en rechten als bedoeld in artikel 4, eerste lid, voor zover deze aandelen en rechten middellijk of onmiddellijk woningen vertegenwoordigen. Onder woningen worden mede begrepen aanhorigheden die tot woningen behoren of gaan behoren. […] | 1: De belasting bedraagt 8 percent. 2: In afwijking van het eerste lid bedraagt de belasting 2 percent voor de verkrijging door een natuurlijk persoon van een woning of rechten waaraan deze is onderworpen, of van rechten van lidmaatschap als bedoeld in artikel 4, eerste lid, onderdeel b, voor zover deze laatste rechten betrekking hebben op een woning, als de verkrijger de woning na de verkrijging anders dan tijdelijk als hoofdverblijf gaat gebruiken en dit overeenkomstig artikel 15a, voorafgaand aan de verkrijging duidelijk, stellig en zonder voorbehoud verklaart in een schriftelijke verklaring. […] |

| Artikel 15: Vrijstellingen | Onder bij algemene maatregel van bestuur te stellen voorwaarden is van de belasting vrijgesteld de verkrijging: […] Lid 1, sub P: n/a | Onder bij algemene maatregel van bestuur te stellen voorwaarden is van de belasting vrijgesteld de verkrijging: […] Lid 1, sub p: [de verkrijging] van [zo een] woning of rechten waaraan deze is onderworpen […] indien: de verkrijger een meerderjarig natuurlijk persoon jonger dan vijfendertig jaar is;de verkrijger deze vrijstelling niet eerder heeft toegepast en dit overeenkomstig artikel 15a, onmiddellijk voorafgaand aan de verkrijging duidelijk, stellig en zonder voorbehoud verklaart in een schriftelijke verklaring; ende verkrijger de verkregen woning of rechten waaraan deze is onderworpen na de verkrijging anders dan tijdelijk als hoofdverblijf gaat gebruiken en dit overeenkomstig artikel 15a, voorafgaand aan de verkrijging duidelijk, stellig en zonder voorbehoud verklaart in een schriftelijke verklaring; |

Dus: het verlaagde tarief is alleen nog van toepassing op ‘woningen’ die een persoon koopt om er zelf in te gaan wonen, in de zin van Eigenwoningregeling (“hypotheekrenteaftrek”). En de vrijstelling geldt alleen als:

- De koper 18 tot 35 jaar oud is;

- De woning als ‘eigen woning’ gaat gebruiken, en;

- De vrijstelling nog niet eerder heeft toegepast.

Het idee van die éénmaligheid is dan overigens, dat je bij opvolgende transacties de overwaarde kunt gebruiken om de kosten koper mee te betalen. Maar de échte FAQs lopen we hierna af:

Wanneer is een woning een ‘hoofdverblijf’?

Doordat er in de Memorie van Toelichting een koppeling wordt gemaakt met de definitie van de ‘Eigen woning’ zoals we die kennen uit de Eigenwoningregeling (“hypotheekrenteaftrek”), biedt de uitvoerige jurisprudentie dienaangaande houvast. De Belastingdienst zelf, vat het echter al heel treffend samen op de eigen website:

Wie gebruik wil maken van de vrijstelling, moet de nieuwe woning als hoofdverblijf gebruiken. Dat betekent dat de koper zich inschrijft bij de gemeente en er ook zijn leven opbouwt (zoals sportactiviteiten, school, gebedshuis, kinderopvang, vrienden, familie). Dit kan maar 1 woning zijn. Om die reden vallen tweede woningen en vakantiehuizen, ook als zij niet worden verhuurd, ook onder het 8% tarief.

Met andere woorden: het huis moet functioneren als wat men in het Engels aanduid als “your habitual abode”. Het huis waarin je het meest gewoonlijk verblijft.

En wanneer is het hoofdverblijf dat ‘anders dan tijdelijk’?

Aangezien het criterium luidt dat de koper de woning ‘anders dan tijdelijk’ als hoofdverblijf gaat gebruiken, komt ook al snel de vraag op wanneer daar sprake van is. Juist in die ‘jongvolwassenen’-fase, wil men namelijk nog wel eens wispelturig zijn of een carrièrekans zien, bijvoorbeeld (tijdelijk) in het buitenland. En tegelijkertijd kan een anderszins heel honkvast individu best even zij eigen huis verhuren en een nieuw huis kopen, om dit éven als ‘habitual abode’ te gebruiken en het vervolgens -gelijk een belegger- weer te gaan verhuren. De wetgever ziet dit in en placht misbruik indachtig niet té concreet te zijn, maar stelt de volgende vuistregel in de Nota naar aanleiding van het Verslag:

Binnen de eigenwoningregeling geldt als uitgangspunt dat een woning kan kwalificeren als eigen woning als deze anders dan tijdelijk als hoofdverblijf ter beschikking staat. Hiermee wordt tot uitdrukking gebracht dat de woning bedoeld moet zijn om duurzaam te dienen als hoofdverblijf voor de belastingplichtige of personen die behoren tot zijn huishouden. Eenzelfde intentie tot het duurzaam dienen als hoofdverblijf voor de verkrijger van een woning is vanaf 2021 aan de orde binnen de overdrachtsbelasting. Daarbij dient in beginsel ook feitelijk gevolg te worden gegeven aan die intentie door de woning daadwerkelijk anders dan tijdelijk te gaan bewonen, voor in beginsel een minimale periode van zes maanden.

Dat ‘in beginsel’ duidt dan onder andere op evidente misbruiksituaties. Meer ‘wording’ dienaangaande treffen we verderop in de Nota naar aanleiding van het Verslag:

De leden van de fracties van de VVD en 50PLUS hebben diverse vragen over [1] de termijn dat een persoon in de woning moet gaan wonen om aan het hoofdverblijfcriterium te voldoen, [2] hoe lang een starter in de woning moet blijven wonen om aanspraak te maken op de vrijstelling of 2% overdrachtsbelasting, [3] of het klopt dat een starter die te snel verhuist met terugwerkende kracht alsnog 2% overdrachtsbelasting moet betalen en hoe hij of zij dit weet, [4] waarom deze termijn niet in de wet is gedefinieerd en [5] hoe starters geïnformeerd worden over de termijnen die aan de startersvrijstelling verbonden zijn. […]

Er geldt geen strikte minimumtijd dat de woning anders dan tijdelijk als hoofdverblijf moet worden gebruikt na de verkrijging van de woning. Of de koper de woning daadwerkelijk als hoofdverblijf is gaan gebruiken, zal [door de Inspecteur] worden beoordeeld naar de feiten en omstandigheden. […]. In de memorie van toelichting is als voorbeeld opgenomen dat bij natuurlijke personen, die na de overdracht de woning minimaal een half jaar daadwerkelijk als hoofdverblijf hebben gebruikt, geen naheffing van overdrachtsbelasting volgt. Daarnaast kunnen zich na de overdracht onvoorziene gebeurtenissen voordoen die er redelijkerwijs toe leiden dat een verkrijger de woning niet anders dan tijdelijk als hoofdverblijf is of kon gaan gebruiken. […]

Dit neemt niet weg dat in bepaalde situaties niet aan het hoofdverblijfcriterium wordt voldaan, ondanks dat een verkrijger het een half jaar als hoofdverblijf heeft gebruikt. Hierbij kan bijvoorbeeld gedacht worden aan een situatie waarbij de woning na 6 maanden en 1 dag wordt verhuurd en de huurovereenkomst door de belegger aansluitend op de verkrijging reeds is gesloten, [of] aan andere vormen van oneigenlijk gebruik, zoals situaties waarin een persoon zich gedurende die periode wel inschrijft op het adres van de verkregen woning maar niet de intentie heeft om er te gaan wonen of een belegger die gedurende een half jaar in een woning gaat wonen enkel om gebruik te kunnen maken van het verlaagde tarief (of zelfs eenmalig van de startersvrijstelling) en dit mogelijk ook herhaalt bij andere woningen. Daartegenover staat dat een gebruik als hoofdverblijf korter dan 6 maanden in principe leidt tot een naheffing. Als niet aan de voorwaarden voor toepassing van het tarief van 2% of de startersvrijstelling wordt voldaan, is immers het algemene overdrachtsbelastingtarief van 8% van toepassing.

Wanneer gaat die in-principe-zes-maands-‘meetperiode’ in?

Een volgende vraag is hoe snel na aankoop je het huis moet hebben betrokken. Dit is extra belangrijk omdat hierover een wat ‘wilde’ notitie circuleert van een Inspecteur:

Een collega heeft de volgende vraag bij de Belastingdienst gesteld:

“Als de verkoper na het ondertekenen van de akte van levering nog een maand blijft wonen in de woning, is dan de vrijstelling of het verlaagde tarief ook van toepassing?”Hierop heeft de Belastingdienst het volgende letterlijk geantwoord:

“De koper voldoet op verkrijgingsdatum niet aan de voorwaarde dat hij de woning als hoofdverblijf gaat gebruiken. Deze voorwaarde houdt in dat de verkrijger ten tijde van de verkrijging ook de feitelijk macht over de woning dient te verkrijgen. In dit geval gebeurt dat niet en de vrijstelling is daarom niet van toepassing. Ook het lage tarief is niet van toepassing.”

Dit doet de zorg ontstaan dat indien iemand de woning koopt en er niet meteen in gaat wonen, geen beroep kan doen op het verlaagde tarief of de vrijstelling. Uit de Nota naar aanleiding van het Verslag citeren we hierover weer de volgende passage:

[Kamerleden] vragen wat het hoofdverblijfcriterium betekent voor woningen die na aankoop eerst nog grondig verbouwd moeten worden alvorens de koper het huis als hoofdverblijf kan betrekken en noemen hierbij het voorbeeld van een gezin dat tijdelijk tussen twee woningen in zit. Aanvullend vragen de leden of de intentie voldoende is of dat het kabinet hecht aan een specifieke termijn waarbinnen de woning als hoofdverblijf fungeert. Het voordeel van een hoofdverblijfcriterium ten opzichte van een toetsing op woningbezit is dat natuurlijke personen die tijdelijk tussen twee woningen in zitten niet onbedoeld tegen het hogere tarief aanlopen. Uit data van het Kadaster blijkt dat in minimaal 96% van de gevallen kopers binnen 12 maanden in de woning gaan wonen. Mocht het zijn dat een verbouwing langere tijd in beslag neemt, dan kan het zijn dat de inspecteur contact opneemt, omdat uit de objectieve gegevens niet blijkt dat de verkrijger de woning daadwerkelijk anders dan tijdelijk als hoofdverblijf is gaan gebruiken. In dat geval kan een verkrijger met een nog in gang zijnde verbouwing aannemelijk maken dat de woning toch is gekocht om anders dan tijdelijk te gaan gebruiken als hoofdverblijf. Wel zal de verkrijger de woning na voltooiing van de verbouwing daadwerkelijk anders dan tijdelijk als hoofdverblijf moeten gaan gebruiken.

Er is dus geen ‘specifieke termijn’ waarbinnen de woning als hoofdverblijf moet zijn betrokken. De vraag is of achteraf blijkt dat de belastingplichtige de woning feitelijk als hoofdverblijf is gaan gebruiken, en indien dat binnen de ‘controletermijn’ van 12 – 60 maanden niet uit objectieve maatstaven blijkt, de belastingplichtige aannemelijk kan maken dat zulks is te wijten aan op het moment van kopen en verklaren onvoorziene omstandigheden.

Wat als ik de woning achteraf toch niet zo lang als hoofdverblijf gebruik?

Gezien de leeftijdsgroep waar de maatregel op ziet, is er tijdens de Parlementaire behandeling al stilgestaan bij de mogelijkheid dat iemand wordt uitgezonden, dat een verbouwing enorm uitloopt, of dat zich een andere omstandigheid voordoet die op het moment van kopen dus onbekend was. Daarover, uit de Nota naar aanleiding van het verslag:

[Kamerleden] vragen of iedere verkrijging wordt getoetst op het daadwerkelijk anders dan tijdelijk als hoofdverblijf gebruiken van de woning, en zo nee, op welke manier dit wel plaatsvindt. Voor een adequate en een efficiënte handhaving zal de Belastingdienst, na realisatie van de geautomatiseerde ondersteuning, een risicomodel ontwikkelen dat mede gebruik maakt van de gegevens in het aangiftebericht. Zolang de geautomatiseerde ondersteuning niet is gerealiseerd, zal de controle steekproefsgewijs plaatsvinden. De [Kamerleden] vragen of het kabinet een uitputtende lijst van omstandigheden kan geven die voor de koper onvoorzienbaar zijn op het moment dat de hoofdverblijfverklaring wordt afgegeven. Het kabinet heeft er bewust voor gekozen om geen uitputtende opsomming van onvoorziene omstandigheden te geven, omdat zij op voorhand geen omstandigheden wil uitsluiten. Zonder een uitputtende lijst kan juist de menselijke maat bij deze maatregel goed worden gewaarborgd. Bij onvoorziene gebeurtenissen na de verkrijging kan worden gedacht aan: het overlijden van een verkrijger, echtscheiding van de verkrijgers, baanverlies, het aanvaarden van een baan in een andere regio of emigratie. Deze opsomming is niet limitatief. Wel geldt dat de onvoorziene gebeurtenis er redelijkerwijs toe moet leiden dat een verkrijger niet de woning anders dan tijdelijk als hoofdverblijf kon gaan gebruiken.

Dus: als je zo een gebeurtenis op het moment dat je de woning kocht, niet kon voorzien, wordt de vrijstelling (of het lagere tarief) niet teruggenomen.

Wat als we samen een huis kopen, en we niet allebei de vrijstelling kunnen toepassen?

Dat is relatief simpel: dan wordt de vrijstelling toegepast op het deel (eigendomspercentage) dat de ‘eligible’ starter verkrijgt, en op het andere deel niet. Uit de Memorie van Toelichting:

De leeftijdsgrenzen voor de toepassing van de vrijstelling moet worden beoordeeld per verkrijger. Het komt veelvuldig voor dat één woning wordt verkregen door meerdere verkrijgers gezamenlijk. In dat geval wordt de toepasselijkheid van de vrijstelling bepaald voor iedere verkrijger afzonderlijk. […]

Voorbeeld:

Een stel van 32 jaar en 37 jaar koopt een woning met een waarde van € 300.000, waarbij zij ieder een onverdeelde helft verkrijgen. Beiden verklaren daarbij beiden duidelijk, stellig en zonder voorbehoud schriftelijk dat zij deze woning anders dan tijdelijk als hoofdverblijf gaan gebruiken. Aanvullend verklaart de verkrijger van 32 jaar dat hij nooit eerder de vrijstelling heeft toegepast. In deze situatie is de verkrijging met een waarde van € 150.000 door de persoon met een leeftijd van 32 jaar vrijgesteld van overdrachtsbelasting en betaalt de verkrijger met een leeftijd van 37 jaar 2% over € 150.000 (€ 3.000).

En wat als ik een pand koop dat ik niet volledig als eigen woning ga gebruiken?

In dat geval vindt een vergelijkbaar fenomeen plaats; de vrijstelling is dan van toepassing op het percentage (obv vloeroppervlak) dat wél voor duurzame eigen bewoning bestemd is, tenzij dat 90% of meer is want dan kan het gehele pand onder de vrijstelling worden aangekocht. Uit de Nota naar aanleiding van het Verslag:

De EPN vraagt in hoeverre de startersvrijstelling en het verlaagd tarief van toepassing kunnen zijn op een verkrijging van een woning door een persoon die zelf duurzaam in deze woning gaat wonen maar deze tegelijkertijd voor meer dan de helft verhuurt aan anderen. Als slechts een deel van de verkregen woning anders dan tijdelijk als hoofdverblijf zal worden gebruikt en een deel van de woning verhuurd zal worden, dan geldt de startersvrijstelling niet voor het deel dat voor verhuur bestemd is. Hetzelfde geldt voor de toepassing van het lage tarief. Voor het deel van de woning dat voor de verhuur is bestemd kunnen de genoemde faciliteiten niet worden toegepast. Derhalve dient een splitsing te worden gemaakt tussen deze twee delen op basis van het oppervlaktegebruik. Als de onroerende zaak qua oppervlakte voor 90% bestemd is voor bewoning en anders dan tijdelijk als hoofdverblijf wordt gebruikt, kan voor de verkrijging van de gehele onroerende zaak het verlaagde tarief worden toegepast.

En hoe vindt de controle plaats?

De vrijstelling wordt ‘geclaimd’ bij de notaris, die de akte opmaakt en passeert. De ‘starter’ die de woning koopt, verklaart in een formulier dat hij of zij aan de voorwaarden voldoet. De notaris kan op die verklaring vertrouwen, behalve als die weet dat de verklaring ten onrechte is afgegeven omdat de notaris bijvoorbeeld al betrokken was bij een eerdere transactie waarbij de betreffende starter de vrijstelling claimde. De notaris stuurt de verklaring mee met de aangifte Overdrachtsbelasting en de Belastingdienst controleert achteraf of de woning ook feitelijk ‘duurzaam als hoofdverblijf’ is gaan dienen. Hiertoe dienen bijvoorbeeld steunmiddelen als de gemeentelijke basisadministratie en de aangifte inkomstenbelasting. De Inspecteur beoordeelt dit achteraf. Uit de Memorie van Toelichting:

De inspecteur beoordeelt achteraf, maar binnen de gebruikelijke naheffingstermijnen, of de verkrijger de woning daadwerkelijk anders dan tijdelijk als hoofdverblijf is gaan gebruiken. Op basis van gegevens van het Kadaster woont 96% van de woningkopers die voornemens is de woning als hoofdverblijf te gaan gebruiken na twaalf maanden in de woning. Na deze twaalf maanden kan de inspecteur in de meeste gevallen een goede beoordeling maken of aan de voorwaarden voor toepassing van het verlaagde tarief of de startersvrijstelling wordt voldaan. De beoordeling zal plaatsvinden door een onderzoek naar de feiten en omstandigheden. Hiervoor zijn verschillende objectieve gegevens als eerste aanknopingspunt beschikbaar. Voorbeelden daarvan zijn de inschrijving door de verkrijger op het adres van de aangekochte woning in de Basisregistratie Personen (hierna: BRP), het aanmerken van de aangekochte woning als eigen woning in de zin van de eigenwoningregeling in de aangifte inkomstenbelasting, het woningbezit van de verkrijger in het Kadaster en de voorwaarden waaronder de verkrijger een geldlening is aangegaan bij een bank.

Kortom; de Inspecteur kijkt na 1, maar binnen 5 jaar of de woning inderdaad door de betreffende starter is betrokken met >6 maanden duurzaamheid en zonder ‘evident misbruik’. En hoe weet je of je ‘aan de beurt’ komt?

Uit de Nota naar Aanleiding van het verslag:

De leden van fractie van de VVD vragen of iedere verkrijging wordt getoetst op het daadwerkelijk anders dan tijdelijk als hoofdverblijf gebruiken van de woning, en zo nee, op welke manier dit wel plaatsvindt. Voor een adequate en een efficiënte handhaving zal de Belastingdienst, na realisatie van de geautomatiseerde ondersteuning, een risicomodel ontwikkelen dat mede gebruik maakt van de gegevens in het aangiftebericht. Zolang de geautomatiseerde ondersteuning niet is gerealiseerd, zal de controle steekproefsgewijs plaatsvinden.

De conclusie:

Als je een woning koopt om zelf in te gaan wonen, vindt de Wetgever dat er niet zoveel aan de hand moet zijn. Maar uit de notitie van de Belastingdienst die wij hierboven aanhaalden, blijkt al dat de welwillende motie ook een hard kant kent en dat de uitvoeringspraktijk helaas as voorsoorteert op (1) harde handhaving, en (2) automatische controle op basis van risico-indicatoren. En dat kennen we uit de kindertoeslagenaffaire. Dus: zorg dat je goed documenteert wat ‘je toestand’ vandaag is. Dat kan je later alleen maar helpen.

Formulieren nodig?

- Hier tref je het formulier om een beroep te doen op de vrijstelling, en;

- En hier tref je het formulier aan om een beroep te doen op het verlaagde tarief (voor niet-starters of als je de vrijstelling al eens hebt gebruikt).

Download dit artikel hier in pdf.

Hulp nodig?

En als je er niet zo goed uitkomt, bel dan gerust met Archipel. We helpen je graag.

Bijvoorbeeld: Bas Jorissen of Matthew van Zijl!