Sinds het X BV-arrest heeft de ‘per-elementbenadering’ voor de fiscale eenheid voor veel opschudding gezorgd. De wetgever heeft inmiddels met reparatiemaatregelen[1] geprobeerd de mogelijke gevolgen van dit arrest te herstellen. Hierdoor kunnen belastingplichtigen geen beroep meer doen op de per-elementbenadering in grensoverschrijdende fiscale eenheidssituaties. In lopende zaken kan de per-elementbenadering desondanks tóch nog een rol spelen. Dit was ook het geval bij een recente zaak van het Gerechtshof ’s-Hertogenbosch van 18 december 2020. In deze bijdrage wordt ingegaan op de gevolgen van de per-elementbenadering in deze zaak en de gevolgen van deze uitspraak.

Hoe werkt de per-elementbenadering ook alweer?

In het X BV-arrest merkte het Hof van Justitie[2] het onrechtvaardige verschil op tussen de situatie van een moeder- en dochtermaatschappij die beide in Nederland zijn gevestigd en de situatie waarbij de moedermaatschappij in Nederland is gevestigd en de dochtermaatschappij in het buitenland. In het eerste geval kon een fiscale eenheid worden gevormd en wordt een niet aftrekbare lening in de zin van artikel 10a Wet op de vennootschapsbelasting 1969 (‘Wet vpb’) ‘niet gezien’. In de grensoverschrijdende situatie kon er geen fiscale eenheid worden gevormd [3] en is de niet aftrekbare lening wél te zien. De wetgever heeft deze omissie toentertijd direct gerepareerd door bepaalde specifieke regelingen (zoals renteaftrekbeperkingen en verliescompensatie) in binnenlandse situaties tóch zichtbaar te maken binnen een fiscale eenheid. Als gevolg hiervan kunnen bijvoorbeeld belastingplichtigen binnen een fiscale eenheid de artikel 10a-lening toch niet aftrekken, aangezien de fiscale eenheid[4] (‘FE’) voor deze regeling als het ware wordt weggedacht. Deze reparatiemaatregelen werken met terugwerkende kracht tot 1 januari 2018 en gelden op dit moment nog steeds in afwachting tot een nieuwe groepsregeling.

Als je meer wil weten over de per-elementbenadering, verwijzen we je graag naar deze longread.

Wat was in geschil bij het Gerechtshof?

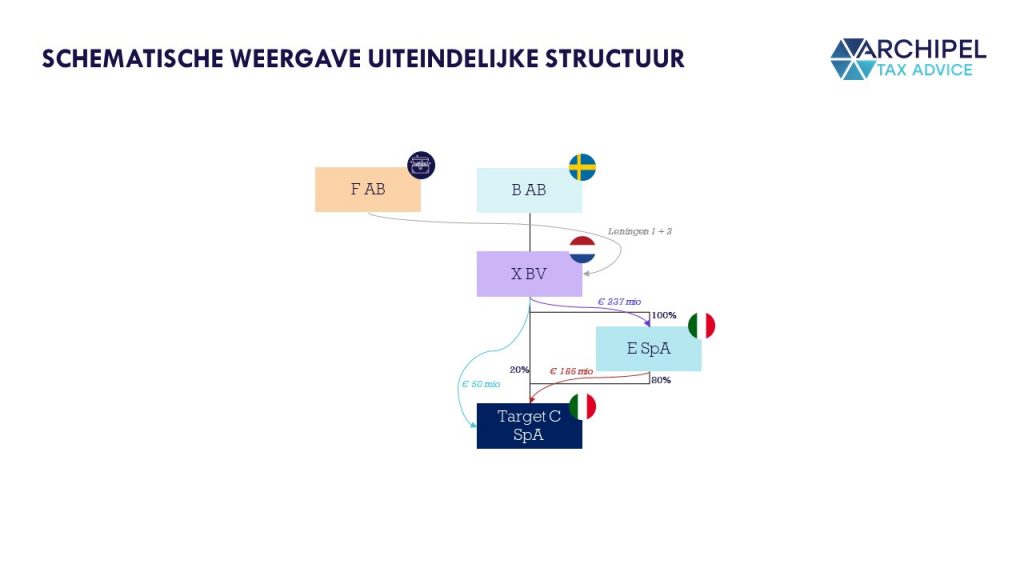

In deze zaak ging het om de in Nederland gevestigde belanghebbende X BV die fungeerde als tussenhoudster van een groot internationaal concern (‘het concern’). De topholding van het concern B AB was gevestigd in Zweden. Daarnaast had het concern een ‘treasury’-vennootschap F AB. De vennootschap F AB was in eerste instantie een op zichzelf staande entiteit, maar vanaf 2005 maakte F AB onderdeel uit van het concern. Fiscaal gezien was X BV zowel met de tophoudster B AB als met F AB een verbonden lichaam.[5] In 2004 werd door het concern het voornemen geuit om de naar Italiaans opgerichte concernvennootschap C SpA van de Italiaanse aandelenbeurs te halen. Om alle op de beurs verhandelbare aandelen te verwerven was een bedrag van € 237 miljoen nodig.

Om dit alles in gang te zetten werd de overnameholding E SpA (‘de overnameholding’) opgericht. X BV stortte vervolgens € 237 miljoen in E SpA. Ter financiering hiervan verstrekte F AB een lening van € 237 miljoen aan X BV (‘lening 1’). Van deze € 237 miljoen heeft E SpA vervolgens € 186 miljoen gebruikt om aandelen te kopen in targetvennootschap C SpA. Daarnaast verwierf X BV zelf ook nog een direct belang in C SpA. Dit financierde X BV met een tweede lening van F AB ter grootte van € 100 miljoen (‘lening 2’), waarvan X BV 50 miljoen gebruikt werd om de resterende aandelen in de Italiaanse vennootschap te verwerven.

Uiteindelijk is in totaal een bedrag van € 237 miljoen betaald voor alle aandelen C SpA, maar zijn deze aandelen verworven door zowel X BV en E SpA. X BV heeft vervolgens de rente op zowel lening 1 als lening 2 in aftrek gebracht van haar fiscale winst. De inspecteur stelde dat de rente op beide leningen op grond van de toentertijd geldende bepaling in artikel 10a Wet Vpb niet aftrekbaar was. In geschil was of de door belanghebbende verschuldigde rente op de lening daadwerkelijk van aftrek was afgesloten. X BV voert onder andere aan dat indien E SpA in Nederland was gevestigd en een fiscale eenheid kon worden aangegaan – en ook daadwerkelijk was gevormd-, de kapitaalstorting onzichtbaar was en artikel 10a Wet vpb geen toepassing zou vinden.[6] Met andere woorden: de rente op de lening van F AB was wél gewoon aftrekbaar indien E SpA in Nederland gevestigd was en er dus geen sprake was van een grensoverschrijdende situatie.

Wat zegt het Hof hierover?

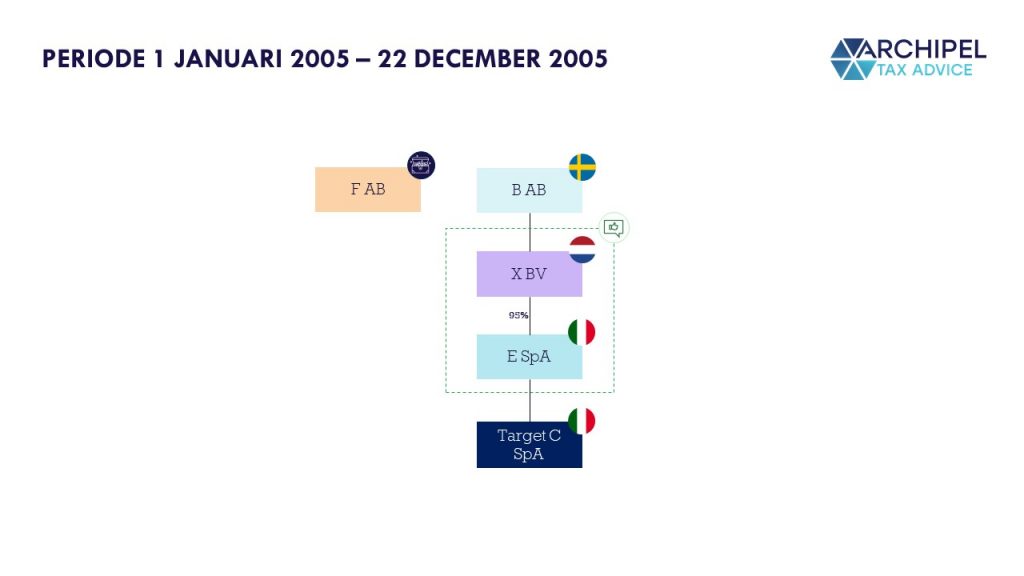

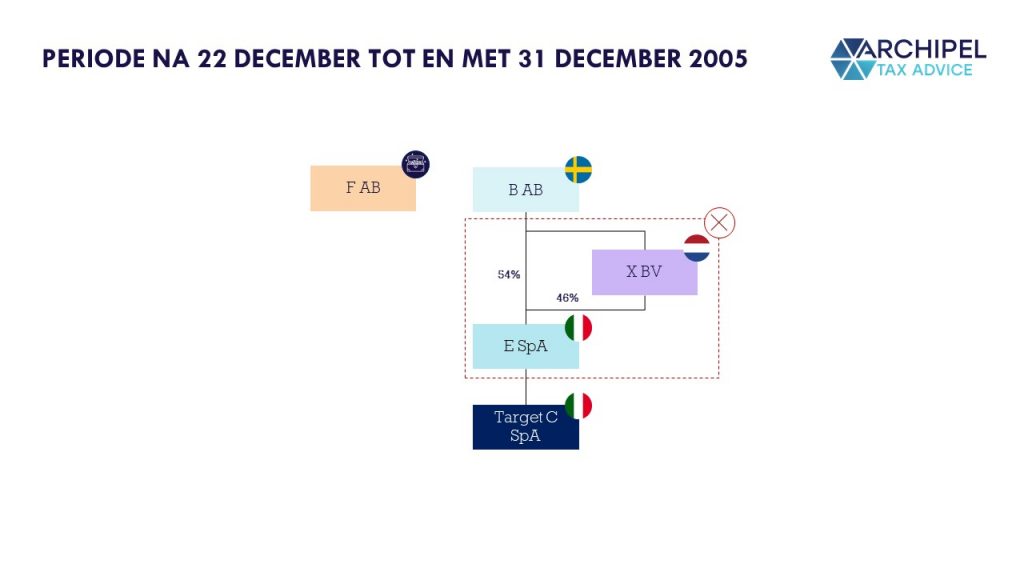

De crux in deze zaak zit hem in de wisselende belangen (eerst 95% en vervolgens 46%) van X BV in E SpA gedurende het jaar 2005. De uitspraak ziet daarom op twee tijdsgedeelten die door het Hof een verschillende behandeling krijgen door de toepassing van de per-elementbenadering. De uitspraak ziet dus eerst op de periode van 1 januari 2005 tot 22 december 2005 en ten tweede op de periode na 22 december 2005.

Periode 1 januari 2005 tot 22 december 2005[7]

Tot 22 december 2005 bezat X BV tenminste 95% van de aandelen in de Italiaanse overnameholding E SpA. Daarom stelt X BV dat op grond van de per-elementbenadering tot 22 december 2005 artikel 10a Wet vpb buiten toepassing moet blijven. Het Hof gaat hierin mee: X BV had vanaf de oprichting van E SpA immers het economische belang van 95% in de vennootschap verkregen en de kapitaalstorting zou daarom binnen een fiscale eenheid – weliswaar een fictieve- plaats kunnen vinden.[8] Door de per-elementbenadering kan de rente in de periode van 1 januari 2005 tot 22 december 2005 daarom niet van aftrek worden uitgesloten op grond van artikel 10a Wet vpb.

Periode na 22 december 2005

In de periode na 22 december 2005 had X BV geen (economisch) belang meer in E SpA meer van 95%, maar slechts 46%. Een ‘normale’ FE kon dus niet fictief worden gevormd. Toch voert X BV aan dat X BV met E SPA een zuster fiscale eenheid[9] had kunnen vormen en doet daarom nogmaals een beroep op de per-elementbenadering. Het Hof verklaarde dat geen (zuster-)fiscale eenheid kon worden gevormd, omdat een zuster fiscale eenheid twee of meer in Nederland gevestigde dochtermaatschappijen vereist.[10] Zowel de Zweedse tophoudster als E SpA zijn geen inwoner van Nederland en daarom zouden zij geen (zuster-)fiscale eenheid met X BV kunnen aangaan. Artikel 10a Wet Vpb zou dus niet buiten werking worden gesteld en de rente is dus niet aftrekbaar.[11] Verder gaat het Hof ook in op de stelling van belanghebbende dat in 2008 geen sprake is van een ‘kunstmatige constructie’[12] met een beroep op het een eerder uitspraak van de Hoge Raad[13] waarin werd ingegaan op het Cadbury Schweppes-arrest[14]. Het Hof gaat hier kort op in en verklaart dat hetzelfde heeft te gelden als voor 2005, waardoor artikel 10a Wet Vpb ook toepasbaar is in 2008.

Wat concludeert het Hof uiteindelijk?

Het Hof oordeelde dat de rente over de periode van 1 januari tot en met 22 december 2005 aftrekbaar is, doordat in een binnenlandse situatie een fiscale eenheid zou kunnen worden gevormd. In dat geval is de kapitaalstorting onzichtbaar en treedt artikel 10a Wet vpb buiten werking gedurende die periode. In de periode na 22 december 2005 was geen sprake meer van een 95% belang en was daarnaast geen zuster fiscale eenheid mogelijk geweest. Artikel 10a Wet Vpb is hierop dus wél van toepassing en de rente na 22 december 2005 is dus niet aftrekbaar volgens het Hof.

Wat is relevant aan deze uitspraak?

In structuren met buitenlandse dochtermaatschappijen kan de per-elementbenadering (let op: vóór 1 januari 2018) nog een rol spelen. Het is daarom relevant te kijken of in de jaren terug een (hypothetische) FE had kunnen worden gevormd. Bij deze zaak is het vooral interessant dat gedurende het jaar het belang in E SpA ‘fluctueert’, waardoor de per-elementbenadering in 2005 verschillende uitkomsten heeft. Het is interessant om te kijken of bij structuren voor 1 januari 2018 het belang in een buitenlandse dochter gedurende het jaar uitkomt boven de 95%, waardoor op grond van de per-elementbenadering een hypothetische fiscale eenheid zou kunnen worden gevormd. Dit kan ertoe leiden dat de renteaftrekbeperking van artikel 10a Wet vpb toch niet in aanmerking hoeft te worden genomen.

[1] Stb. 2019, 175 (Wet spoedreparatie fiscale eenheid).

[2] Hof van Justitie 22 februari 2018, C398/16 en C398/16 (X BV).

[3] Een fiscale eenheid tussen een moeder- en dochtermaatschappij kan alleen worden gevormd indien beide vennootschappen in Nederland gevestigd zijn. Uitzondering hierop is de zuster fiscale eenheid en de ‘Papillon fiscale eenheid’, maar ook bij deze vormen kan de fiscale eenheid alleen worden gevormd tussen in Nederland gevestigde vennootschappen.

[4] Artikel 15 Wet vpb.

[5] Op grond van artikel 10a lid 4 Wet vpb is onder andere sprake van een verbonden lichaam indien een lichaam voor ten minste een derde gedeelte een belang heeft in een ander lichaam.

[6] Gerechtshof ’s-Hertogenbosch 18 december 2020, nr. 14/00547 en 14/00548, r.o. 4.19 t/m 4.21.

[7] Gerechtshof ’s-Hertogenbosch 18 december 2020, nr. 14/00547 en 14/00548, r.o. 4.19 t/m 4.21.

[8] Gerechtshof ’s-Hertogenbosch 18 december 2020, nr. 14/00547 en 14/00548, r.o. 4.21.

[9] Artikel 15, lid 2 Wet vpb.

[10] Zie ook: HvJ EU 27 november 2008, nr. C-418/07 (Société Papillon) en HvJ EU 25 februari 2010 , nr. C-337/08 (X Holding).

[11] Gerechtshof ’s-Hertogenbosch 18 december 2020, nr. 14/00547 en 14/00548, r.o. 4.33.

[12] Op grond van het toen geldende artikel 10a, lid 2 Wet vpb.

[13] Hoge Raad 1 maart 2013, nr. 11/00675.

[14] Hof van Justitie 12 september 2006, C-196/04 (Cadbury Schweppes), BNB 2007/54.