Middels de EU Green Deal en het EU Fit for 55 pakket komen er een hoop klimaatmaatregelen op Nederland af. Dat klimaatmaatregelen nodig zijn is duidelijk – en het klimaat heeft niet alleen baat bij bij het extra beprijzen van vervuiling (door bijvoorbeeld een co2-heffing), ook kan de overheid groene investeringen stimuleren. Dit maakt groene investeringen en ontwikkelingen interessanter en lucratiever. Natuurlijk ook met als doel: zo snel mogelijk minder uitstoot, op een duurzame manier.

Maar – wat voor fiscale stimuleringsmaatregelen zijn er nu al die je kunt inzetten voor groene investeringen? We zetten ze hieronder op een rij.

- Milieu-investeringsaftrek (MIA) – inkomstenbelasting (IB) / Vennootschapsbelasting (Vpb)

- Regeling vrijwillige afschrijving milieu-bedrijfsmiddelen (VAMIL) – IB / Vpb

- Energie-investeringsaftrek (EIA) – IB / Vpb

- Versneld afschrijven immateriële activa – IB / Vpb

- Groene beleggingen – IB; box 3

- WBSO – Loonbelasting (LB)

- Innovatiebox – Vpb

De milieu-investeringsaftrek (MIA)

De MIA is onderdeel van de inkomstenbelasting en vennootschapsbelasting. Via de MIA mag de afnemer bepaalde bedrijfsmiddelen in het investeringsjaar tot maximaal 45% van het investeringsbedrag extra in aftrek brengen van de winst. Dit verlaagt dus de fiscale winst. De hiervoor kwalificerende bedrijfsmiddelen zijn opgenomen in de Milieulijst, en hebben daarin allemaal een eigen code. De hoogte van het aftrekpercentage is afhankelijk van in welke categorie het bedrijfsmiddel valt.

De regeling vrijwillige afschrijving milieu-bedrijfsmiddelen (VAMIL):

Voor bepaalde bedrijfsmiddelen die op de Milieulijst staan geldt de VAMIL, soms ‘zelfstandig’ en soms in combinatie met de MIA. Als deze regeling van toepassing is, mag de afnemer tot 75% van het investeringsbedrag in één jaar afschrijven op het bedrijfsmiddel (en hoeft er dus niet lineair te worden afgeschreven zoals gewoonlijk). Door de afschrijving eerder te nemen ontstaat er een liquiditeits- en rentevoordeel.

Rekenvoorbeeld MIA/VAMIL:

Stel, er wordt voor € 50.000 een bedrijfsmiddel aangeschaft dat in categorie F van de Milieulijst valt, met een winst van € 300.000. De eerste € 200.000 wordt belast tegen 19%; het meerdere tegen 25,8%.

De normaal verschuldigde vennootschapsbelasting bedraagt dan € 63.800. Door de MIA toe te passen geldt een extra aftrekpost van 45% van het investeringsbedrag. De winst bedraagt hierdoor nog maar € 277.500 en de vennootschapsbelasting € 57.995. De fiscus verleent op die manier dus eigenlijk een korting van iets meer dan 10% op het bedrijfsmiddel.

Vervolgens wordt gekozen om via de VAMIL in het investeringsjaar direct 75% van het geïnvesteerde bedrag af te schrijven. De winst bedraagt dan nog € 240.000.

De verschuldigde vennootschapsbelasting bedraagt daardoor nog € 48.320 in plaats van de oorspronkelijke € 63.800. Dit is een totale verlaging van € 15.480; ofwel 30,96% van het geïnvesteerde bedrag.

De energie-investeringsaftrek (EIA):

Onder de EIA mag de afnemer in het investeringsjaar 40% van het het geïnvesteerde bedrag extra in aftrek brengen; dit verlaagt dus ook de fiscale winst. Deze regeling komt dus qua werking erg overeen met de MIA; alleen staan de hiervoor in aanmerking komende bedrijfsmiddelen op de Energielijst. Verder geldt – in tegenstelling tot bij de MIA – de VAMIL nooit in combinatie met de EIA.

Toelichting: de Milieulijst en Energielijst

De Milieulijst en de Energielijst worden bijgehouden door de Rijksdienst voor Ondernemend Nederland (RVO). De Milieulijst ziet op innovatieve en milieuvriendelijke technieken, en de Energielijst ziet op energiebesparende bedrijfsmiddelen en duurzame energie.

De omschrijvingen op deze lijsten zijn algemeen en technisch van aard. Als het product onder één van deze omschrijvingen valt kunnen afnemers dus een beroep doen op de bijbehorende regelingen en volgt een teruggave van anders verschuldigde vennootschapsbelasting. Dit maakt het product goedkoper voor jouw als afnemer zonder korting van de verkoper. Ook voor zelf voortgebrachte producten die zijn omschreven op de lijst kan de regeling onder omstandigheden van toepassing zijn op de voortbrengingskosten.

Het versneld afschrijven van immateriële activa

Voortbrengingskosten voor immateriële activa, waaronder groene immateriële activa, kunnen in het kalenderjaar van voortbrenging in een keer worden afgeschreven. Normaal gesproken worden voortbrengingskosten van activa op de balans geactiveerd en in een periode van bijvoorbeeld 5 of 10 jaar afgeschreven. Door deze maatregel kunnen kosten dus naar voren worden gehaald, wat tot een verlaging van de fiscale winst zorgt in het jaar van voortbrenging.

Groene beleggingen

Voor groen sparen en beleggen is ook een fiscaal voordeel te krijgen; denk hierbij aan bijvoorbeeld investeringen in fondsen of bij banken die deelnemen in bepaalde duurzame projecten. In box 3 geldt allereerst een vrijstelling voor groene spaartegoeden en beleggingen van € 71.251 (en € 142.502 met een fiscaal partner). Pas boven dit bedrag wordt belasting geheven over groene investeringen. Daarbovenop geldt nog een extra voordeel in de vorm van een belastingkorting op de overige inkomstenbelasting, ter grootte van 0,7% van de groene vrijgestelde investeringen. Groene beleggingen zorgen dus voor belastingvoordeel. Vanaf 2025 wordt de belastingvrijstelling helaas wel verlaagd naar € 30.000 (en € 60.000 met een fiscaal partner).

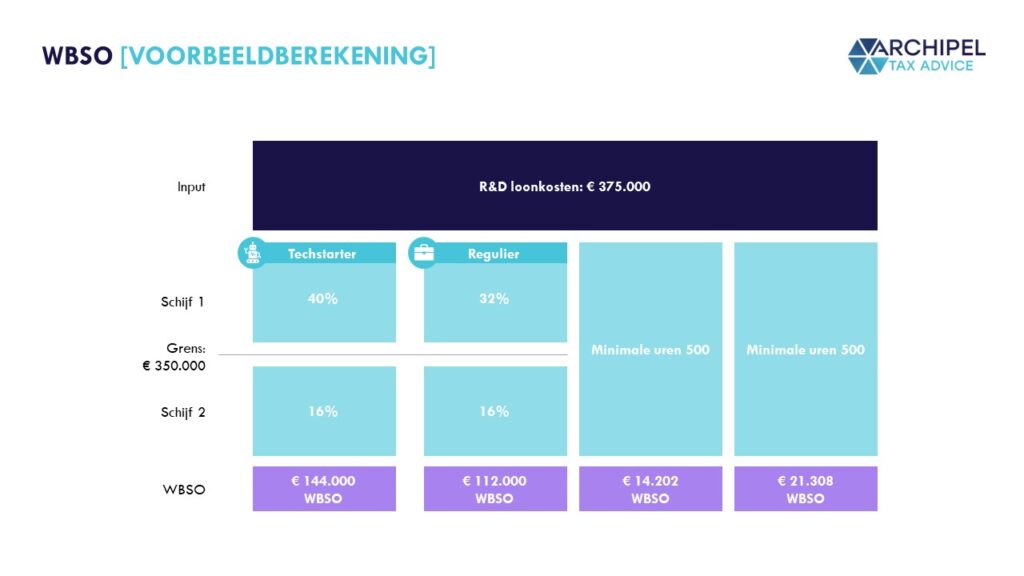

WBSO

De WBSO (Wet Bevordering Speur en Ontwikkelingswerk) is een fiscale stimuleringsregeling in de vorm van een subsidie. De overheid compenseert hiermee een deel van de loonkosten en overige kosten en uitgaven voor speur- en ontwikkelingswerk (S&O) – ook wel Research & Development (R&D) genoemd. Deze regeling is overigens niet alleen maar gericht op groene innovatie, maar ook op innovatie in het algemeen. Hieronder een voorbeeldberekening:

Innovatiebox

De Innovatiebox is een speciale box binnen het Nederlandse boxenstelsel in de vennootschapsbelasting. Dit zorgt ervoor dat winsten die toerekenbaar zijn aan innovatieve activiteiten niet worden belast tegen het reguliere tarief van 25,8% (in 2024), maar tegen 9%. Dit geldt bijvoorbeeld ook voor groene innovaties waarvoor bijvoorbeeld een patent op softwareprogrammatuur wordt ontwikkeld.

Meer lezen over de Innovatiebox en WBSO? Check ons eerdere artikel: