Recentelijk heeft het CPB een rapport uitgevaardigd waarin zij aangeven dat de bedrijfsopvolgingsfaciliteiten zoals we die in de Nederlands fiscale wetgeving kennen, niet nodig zouden zijn. In de meeste gevallen – zo stelt het CPB – zijn er voldoende middelen aanwezig binnen het Nederlandse familiebedrijf om ook zonder deze faciliteiten de onderneming over te dragen aan de volgende generatie.

De huidige faciliteiten: de BOR en DDR

Op dit moment is het mogelijk om een familiebedrijf op fiscaal vriendelijke wijze over te dragen (hier lees je meer over de BOR). Het doel van deze fiscale faciliteiten is het waarborgen van de continuïteit van ondernemingen bij reële bedrijfsopvolgingen. Hierdoor worden mogelijke fiscale belemmeringen bij het overdragen van een onderneming aan de volgende generatie zoveel als mogelijk beperkt. Enerzijds door ‘doorschuiffaciliteiten’ (van de AB-claim – Box 2 van de inkomstenbelasting – deze gaat over op de opvolger), anderzijds door kortingen op verschuldigde schenk- of erfbelasting.

De faciliteit in de schenk- en erfbelasting ziet op het overgedragen ondernemingsvermogen en voorziet in een vrijstelling van 100% tot een bedrag van € 1.134.403 en een vrijstelling van 83% voor het meerdere.

De faciliteit in de inkomstenbelasting geeft de mogelijkheid om bij de overdracht van de onderneming geen vervreemdingswinst in box 2 in aanmerking te nemen. De (lage) verkrijgingsprijs wordt dan doorgeschoven naar de verkrijgers, zodat toekomstige heffing bij de verkrijger(s) van de onderneming wordt gewaarborgd. Dit is – nu al – enkel uitstel van belasting.

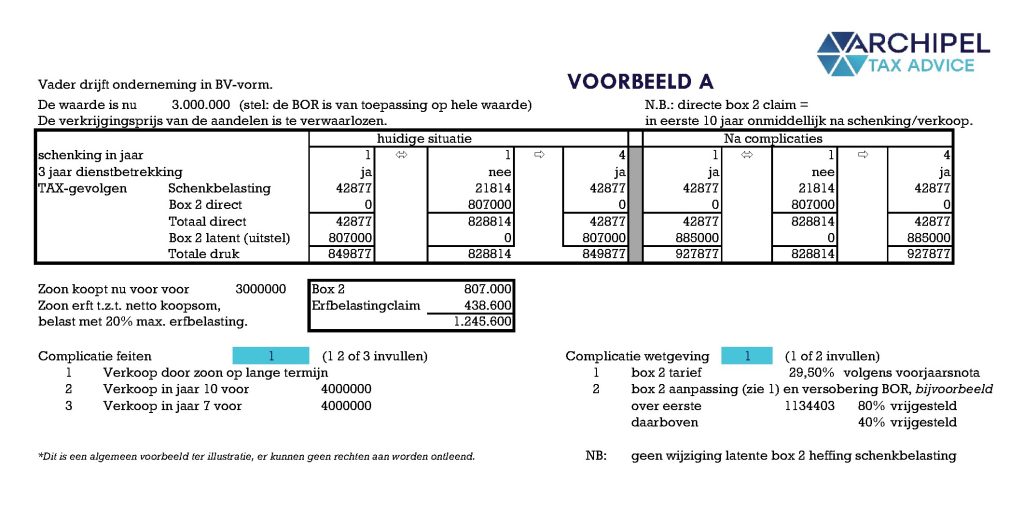

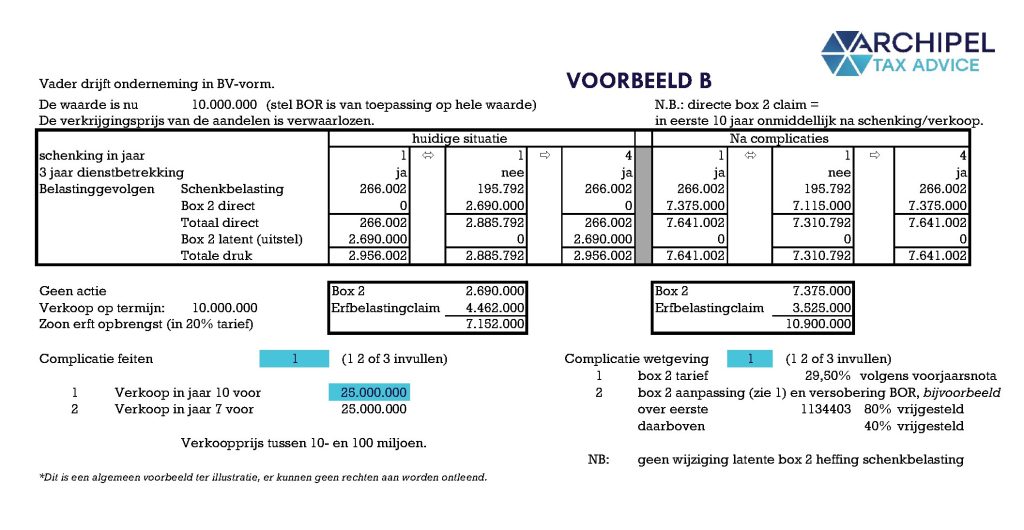

Om een gevoel te krijgen bij wat deze faciliteiten concreet kunnen betekenen, hieronder een paar voorbeelden, inclusief downloadlinks; om zelf een beeld te krijgen wat het voor jou kan betekenen (uiteraard louter als voorbeeld!).

Uitkomsten onderzoek bedrijfsopvolgingsfaciliteiten CPB

Uit het onderzoek van het CPB volgt dat de huidige faciliteiten doeltreffend zijn, omdat zij belastingheffing grotendeels voorkomen (ten aanzien van de schenk- en erfbelasting) of uitstellen (de AB claim in Box 2 van de inkomstenbelasting). Het CPB maakt daarbij echter de kanttekening dat hetzelfde doel (overdracht van deze ondernemingen) ook op een andere manier kan worden bereikt.

De belangrijkste conclusie uit het onderzoek van het CPB is dat de vrijstelling in de schenk- en erfbelasting niet doelmatig en noodzakelijk is; volgens het CPB zijn er bij circa driekwart van de bedrijfsoverdrachten voldoende vrije financiële middelen aanwezig om de schenk- of erfbelasting direct te betalen. In de overige gevallen (veelal bij grotere familiebedrijven) stelt het CPB dat een (verruimde) betalingsregeling ook zou kunnen volstaan.

Ten aanzien van het kunnen doorschuiven van de AB-claim in Box 2 van de inkomstenbelasting geeft het CPB aan dat deze niet kwantitatief kan worden getoetst in termen van noodzakelijkheid en doelmatigheid, omdat de omvang van deze belastingclaim niet bekend is. Ondanks het ontbreken van deze toets, is de conclusie van het CPB dat deze doorschuifregeling doelmatiger is dan de vrijstelling in de schenk- en erfbelasting, aangezien dit leidt tot uitstel in plaats van afstel.

De continuïteit van een familiebedrijf

De conclusie van het CPB ten aanzien van de doelmatigheid van de vrijstelling in de schenk- en erfbelasting behoeft wel enige nuance. Het CPB geeft in haar onderzoek aan dat bij circa 70% tot 90% van de bedrijfsopvolgingen waarbij (middel)grote familiebedrijven zijn betrokken (ondernemingen met een waarde van meer dan € 5 miljoen) zonder vrijstelling de vrije middelen ontbreken om de verschuldigde belastingen volledig te voldoen. Dit komt doordat nalatenschappen met grotere ondernemingsvermogens in verhouding minder vrije middelen bevatten. Het CPB geeft daarbij als ‘oplossing’ dat grotere ondernemingen over het algemeen eenvoudiger financiering kunnen aantrekken dan kleine bedrijven, waardoor in veel gevallen in de financieringsbehoefte kan worden voorzien. Kort samengevat: die kunnen dan makkelijk een lening aantrekken om de belastingen te kunnen betalen.

De vraag is of dat aansluit bij de aard van menig familiebedrijf. Veel familiebedrijven hechten veel waarde aan hun onafhankelijkheid ten opzichte van externe financiers en het is juist deze behouden koers die het Nederlandse familiebedrijf steeds – veelal zonder, of met slechts beperkte overheidssteun – door economisch moeilijke tijden weet te loodsen. Het moeten aantrekken van financiering of het noodgedwongen moeten onttrekken van middelen aan de onderneming c.q. het liquide maken van investeringen, kan daarnaast een negatief effect hebben op de solvabiliteit van het bedrijf en daarmee op de investerings- en groeicapaciteit van belangrijke Nederlandse werkgevers. De gedachte dat familiebedrijven belastingschulden van hun aandeelhouders zelf (extern) zouden moeten financieren staat dan ook haaks op de fundamenten van een bedrijf, op een gezonde ontwikkeling van ondernemingsactiviteiten én op de al jaren breed politiek gedragen wens om schuldfinanciering van ondernemingen te ontmoedigen.

Een versobering of een vervanging van de vrijstelling in de schenk- en erfbelasting door een betalingsregeling kan de continuïteit van (grotere) familiebedrijven dan ook in gevaar brengen. Dit heeft uiteraard een directe invloed op het Nederlandse vestigingsklimaat en op de werkgelegenheid. Grotere familiebedrijven opereren bovendien vaak internationaal en kunnen, mede gelet op het feit dat een bedrijfsoverdracht in de meeste Europese landen (wel) ruim wordt gefacilieerd, een concurrentienadeel ondervinden als gevolg van het niet kunnen toepassen van de BOR.

Het CPB realiseert zich dat versobering van de faciliteiten door ondernemers kan worden voorkomen door emigratie. Omdat het echter minimaal 10 jaar duurt voordat Nederland geen erfbelasting of schenkbelasting kan heffen bij geëmigreerde ondernemers, denkt het CPB dat dit ‘gevaar’ beperkt is.

Wij zien echter een groter bezwaar. Een zware financiering is niet goed voor ondernemingen, maar ook een gespreide betaling ‘eet’ een groot deel van de winsten op.

Daarmee wordt dan gelijk de vraag opgeroepen of de grotere familiebedrijven dan niet eerder geneigd zijn om te verkopen dan om de onderneming binnen de familie te houden.

Conclusie

Het evaluatierapport van het CPB zal in het huidige politieke klimaat een roep om versobering of afschaffing van de bestaande faciliteiten hoger op de politieke agenda te plaatsen. Het is te hopen dat binnen de politiek daarbij voldoende aandacht blijft bestaan voor de belangrijke nuances in het CPB-rapport en de kwetsbaarheid van familiebedrijven bij afschaffing van de faciliteiten. Het is voor de Nederlandse economie zaak om in te blijven zetten op de continuïteit van Nederlandse (familie-)bedrijven op de lange termijn en om grotere familiebedrijven uit de handen van buitenlandse concurrenten of beleggers te houden.

Overweeg jij jouw familiebedrijf in de (nabije) toekomst over te dragen aan de volgende generatie? Wacht dan niet te lang met het inwinnen van advies – als er al aan alle voorwaarden voor de huidige faciliteiten wordt voldaan, kunnen de huidige ontwikkelingen aanleiding zijn om een beoogde (toekomstige) bedrijfsopvolging wellicht wat naar voren te halen.