Nederlandse webshops of platformen die producten leveren aan buitenlandse consumenten binnen de EU krijgen vanaf 1 juli 2021 te maken met nieuwe btw-regels. Ook dropshippers ontspringen hierbij niet de dans. Er gaat namelijk van alles veranderen op het gebied van btw en internationale online handel binnen de EU: om een gelijkere concurrentiepositie van ondernemers binnen en buiten de EU te creëren, de btw-heffing te moderniseren en btw-fraude met pakketten met lage waarde tegen te gaan. Wij praten je graag bij!

#1 de afstandsverkopenregeling

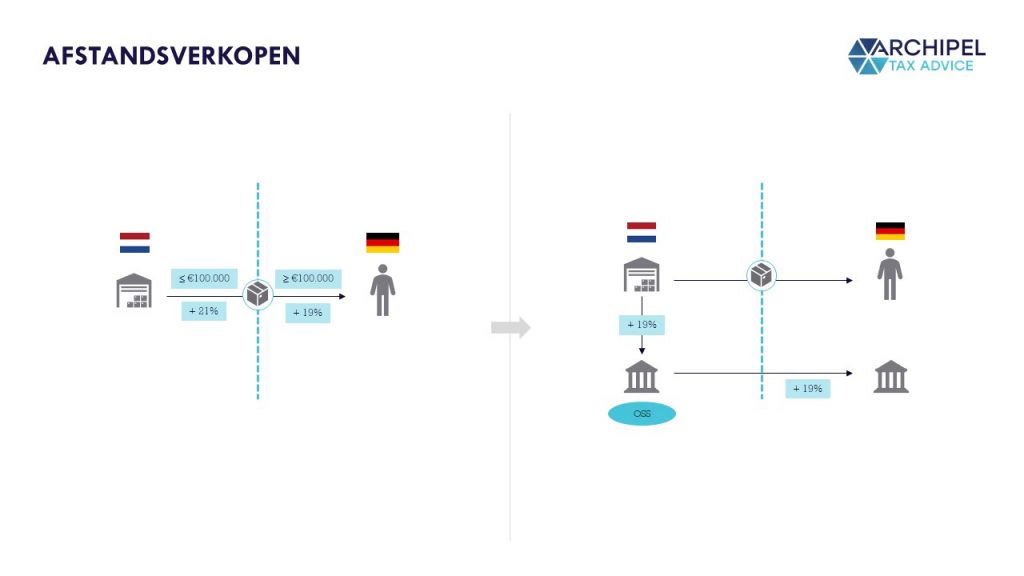

Op dit moment is het zo dat ondernemers die goederen leveren aan particulieren (B2C-verkopen) in andere EU-lidstaten te maken kunnen krijgen met de afstandsverkopenregeling. De afstandsverkopenregeling is van toepassing als de goederen worden verzonden, vervoerd door of op rekening van de leverancier én als het drempelbedrag wordt overschreden. Iedere EU-lidstaat hanteert een eigen drempelbedrag, in Nederland is dit €100.000. Tot het moment dat de afstandsverkopenregeling in werking treedt is de ondernemer btw verschuldigd in het land van vertrek van de goederen, zodra de drempel wordt overschreden is de ondernemer btw verschuldigd in het land van aankomst van de goederen (ook wel het bestemmingslandbeginsel) . En dit betekent dat de ondernemer zich dan moet registreren in de EU-lidstaat waar hij de afstandsverkopen moet aangeven, daar aangifte doet en btw afdraagt.

Dit verandert er:

- Het drempelbedrag verdwijnt. Ondernemers zijn daardoor al vanaf de eerste afstandsverkoop btw verschuldigd in het land van aankomst van de goederen.

- Het doen van btw-aangifte wordt vereenvoudigd. De ondernemer kan daardoor de btw-aangifte doen in de lidstaat waar hij is gevestigd via de OSS (One Stop Shop), ook wel het ‘éénloketsysteem’. De lidstaat stuurt dan de btw-aangifte en het te betalen btw-bedrag door naar de lidstaat waar de btw verschuldigd is.

- Het toepassingsbereik van de afstandsverkopenregeling wordt verruimd. De regeling is niet alleen van toepassing als de goederen worden verzonden of vervoerd door of op rekening van de leverancier, maar ook bij de indirecte tussenkomst van de leverancier. Hiermee wordt beoogd te voorkomen dat ondernemers de toepassing van de afstandsverkopen proberen te omzeilen door particulier en transporteur zelf een overeenkomst te laten sluiten – dropshippers dus.

- Voor kleine ondernemers komt er verder een vereenvoudiging. Wanneer een ondernemer in één EU-lidstaat is gevestigd én voor niet meer dan €10.000 aan afstandsverkopen en digitale diensten aan particulieren verricht, dan mag hij toch Nederlandse btw blijven berekenen. Deze vereenvoudiging is optioneel, de ondernemer kan er ook voor kiezen om wel ‘gewoon’ de afstandsverkopenregeling toe te passen.

#2 De (Mini) One Stop Shop-aangifte

Op 1 januari 2015 zijn de regels voor telecommunicatie-, omroep-, en elektronische diensten (digitale diensten) gewijzigd: deze digitale diensten zijn sindsdien altijd belast in het land waar de particuliere afnemer woont. Om te voorkomen dat een ondernemer, die digitale diensten levert aan particulieren in (heel) Europa, zich in elke EU-lidstaat moet registreren is de Mini One Stop Shop-regeling (MOSS) in werking getreden. De ondernemer kan via de MOSS aangifte doen in de lidstaat van vestiging waarna de lidstaat van vestiging zorgt voor het doorzenden van de btw-aangifte en betaling aan de juiste EU-lidstaat.

Hetzelfde gebeurt dus nu voor de afstandsverkopen, die nu altijd – mits geen gebruik wordt gemaakt van de vereenvoudiging voor kleine ondernemers – belast worden in het land van aankomst van de goederen. Om ook voor deze ondernemers te voorkomen dat zij zich in elke EU-lidstaat moeten registreren en daar aan de compliance-verplichtingen moeten voldoen, wordt de MOSS uitgebreid naar de One Stop Shop (OSS).

Nederlandse ondernemers kunnen zich vanaf 1 april 2021 registreren voor de OSS. Zodra de ondernemer is geregistreerd voor de OSS kan hij vanaf 1 juli 2021 periodiek aangifte doen in de OSS voor alle afstandsverkopen in de EU. Het gebruikmaken van de OSS door ondernemers is optioneel, de ondernemer mag er ook voor kiezen om reguliere btw-aangiften te blijven doen. Hierbij moet wel opgemerkt worden dat in de OSS-aangifte geen btw in aftrek kan worden gebracht, de ondernemer moet dan een teruggaafverzoek voor buitenlandse btw indienen bij de Nederlandse fiscus. De vraag is wel in hoeverre dit in de praktijk écht relevant is, met hoeveel inkoop btw krijgt bijvoorbeeld een Nederlandse ondernemer te maken in andere EU-landen?

#3 Goederenleveringen afkomstig van buiten de EU

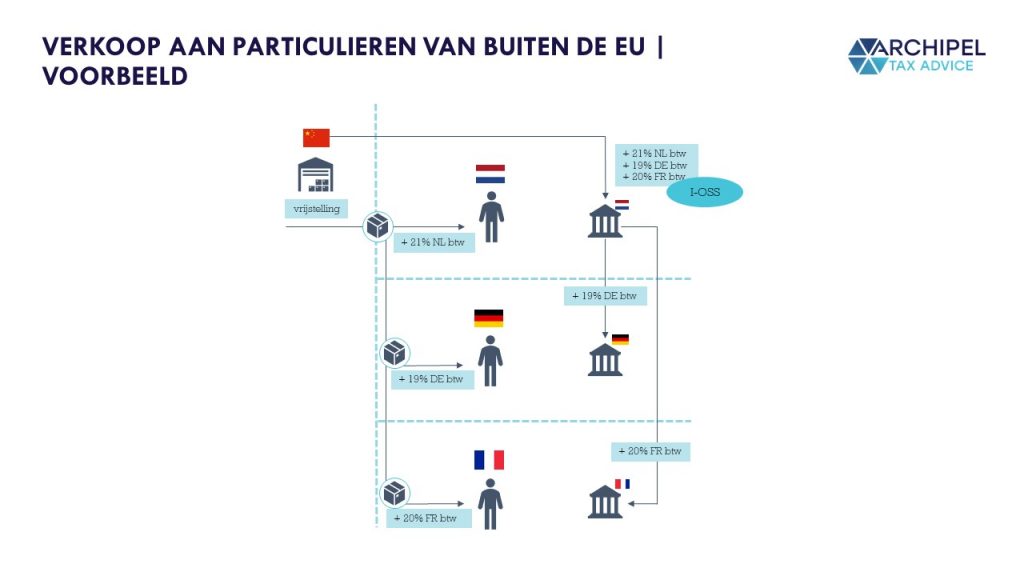

Nu is het zo dat als een particulier goederen koopt die zich buiten de EU bevinden, dan moeten de goederen ingevoerd worden in de EU. Dit kan zowel op naam van de leverancier of de particulier.

Invoer op naam van de leverancier

Als de leverancier de goederen invoert dan is de leverancier invoer-btw verschuldigd. De leverancier kan deze btw in aftrek brengen via de periodieke btw-aangifte. De leverancier kan, mits hij gevestigd is in Nederland, een artikel 23-vergunning aanvragen bij de Belastingdienst waardoor hij bij invoer van de goederen niet direct de invoer-btw hoeft te betalen. De invoer-btw wordt dan verlegd naar de periodieke btw-aangifte. Hiermee wordt voorfinanciering van btw voorkomen omdat hij in dezelfde aangifte de invoer-btw kan aangeven en in aftrek kan brengen. De invoer an sich is een belaste prestatie en vervolgens worden de goederen geleverd aan de particulier, dat is een tweede belaste prestatie. Als de goederen aan een Nederlandse particulier geleverd worden dan is sprake van een lokale levering. Als de goederen de grens over gaan dan is sprake van een afstandsverkoop en afhankelijk van het drempelbedrag kan de afstandsverkopenregeling in werking treden.

Invoer op naam van de particulier

In dit geval is de particulier de invoer-btw verschuldigd, behalve als het pakket een waarde heeft van 22 euro of minder.

Dit verandert er:

- De vrijstelling voor invoer van kleine zendingen van 22 euro verdwijnt. Bij elke invoer is btw verschuldigd, zodat er een gelijkere concurrentiepositie ontstaat tussen ondernemers binnen en buiten de EU. Zendingen met een waarde tot 150 euro blijven verder wel vrij van invoerrechten.

- Er is sprake van een afstandsverkoop van goederen buiten de EU als de goederen worden ingevoerd in een andere EU-lidstaat dan de EU-lidstaat van bestemming van de goederen, ongeacht of de particulier of leverancier invoert.

- De leverancier kan gebruik maken van de Invoer One Stop Shop (I-OSS) voor het doen van aangifte en verkrijgt dan een speciaal btw-identificatienummer. Eén van de voorwaarden is dat de ingevoerde goederen een intrinsieke waarde hebben van niet meer dan 150 euro. De I-OSS is optioneel, indien de leverancier hier geen gebruik van wilt maken dan kan hij btw-aangifte doen in de eigen lidstaat (voor EU-ondernemers) of een lidstaat naar keuze (voor niet-EU-ondernemers). De lidstaat waar aangifte wordt gedaan stuurt de aangifte en verschuldigde btw door naar de lidstaat waar de btw moet worden voldaan.

Deze nieuwe regelingen zijn ontwikkeld ter bestrijding van btw-fraude. Waar voorheen de meeste (Aziatische) leveranciers gretig gebruik maakte van de 22 euro grens (ongeacht de waarde stond er “product met waarde onder de €22” op menig pakket), kan er nu afgevraagd worden hoe snel de I-OSS nummers voor het oprapen liggen. Leveranciers kunnen in feite een willekeurig I-OSS nummer op het pakket plakken, waardoor bij invoer geen invoer-btw is verschuldigd. En de werkelijke ‘eigenaar’ van het I-OSS nummer wordt na verloop van tijd door de Belastingdienst op zijn schouder getikt met de vraag waarom hij maar een fractie van zijn invoer heeft aangegeven.

Wij hebben daarom ook onze bedenkingen bij de I-OSS. Het lijkt verstandiger om geen gebruik te maken van de I-OSS, maar op de ‘normale’ manier te blijven invoeren mét een artikel 23-vergunning waarbij de invoer-btw verlegd wordt naar de periodieke aangifte – en in diezelfde aangifte in aftrek kan worden gebracht. Door het verleggen van de btw ondervindt de leverancier geen cashflownadeel, nu de btw ook in deze situatie niet voorgefinancierd hoeft te worden. Zodra de goederen vervolgens verkocht worden aan particulieren kan uiteraard wel gebruik gemaakt worden van de OSS, een combinatie van het oude systeem en het nieuwe systeem dus.

#4 Regeling voor post- en koeriersbedrijven

Deze regeling geeft de mogelijkheid om maandelijks invoer-btw aan te geven in plaats van op het moment van invoer. Deze regeling kan alleen gebruikt worden voor goederen met een intrinsieke waarde van niet meer dan 150 euro én wanneer de goederen in de EU-lidstaat van invoer blijven. Als de waarde meer dan 150 euro is of de goederen gaan na invoer naar een andere EU-lidstaat dan gelden de normale regels voor btw bij invoer.

#5 Platformfictie

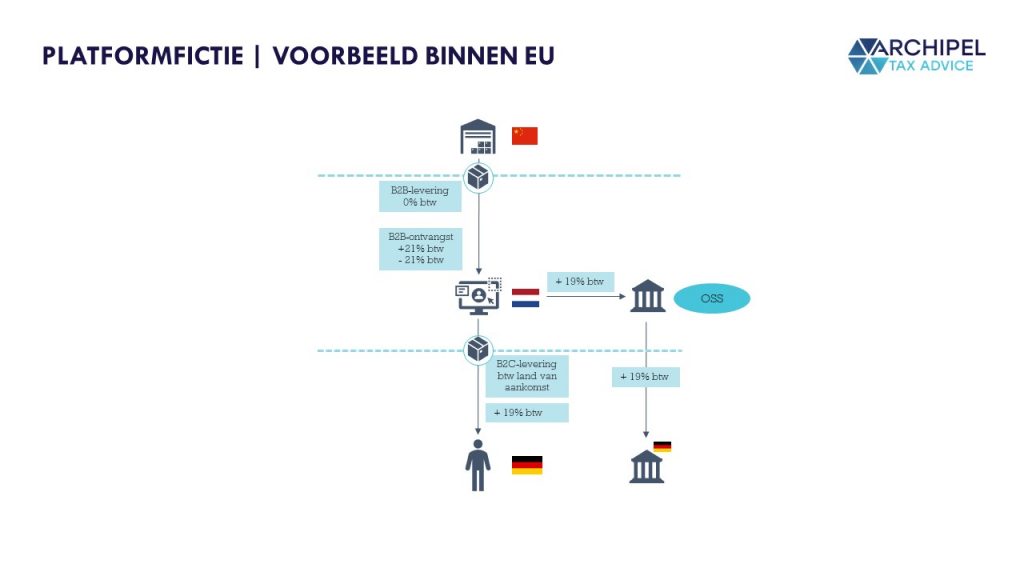

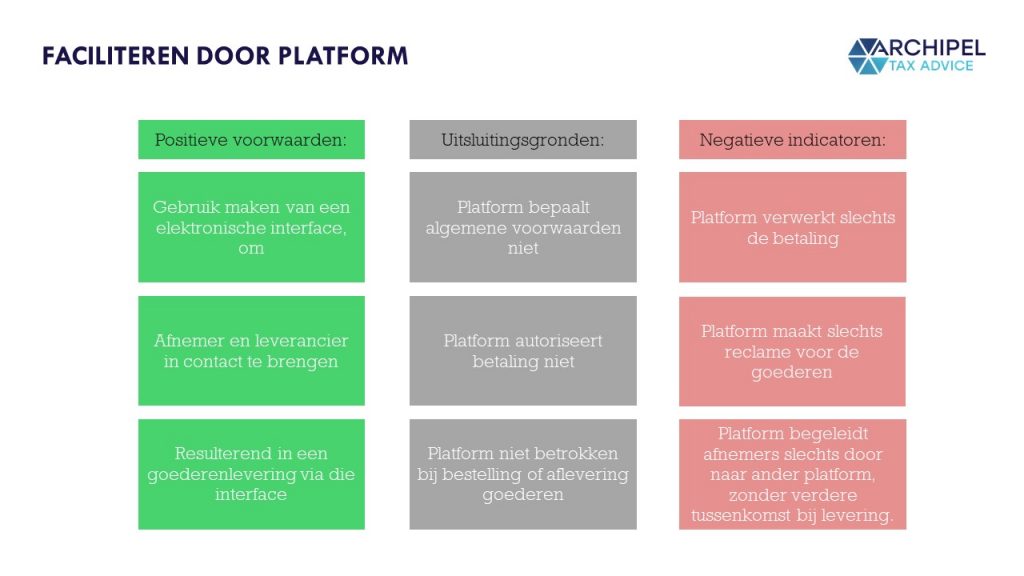

Platforms spelen tegenwoordig een enorm belangrijke rol in de wereld van e-commerce. Een platform brengt vraag en aanbod bij elkaar via hun website. Vanaf 1 juli gaan zij ook een rol spelen bij het aangeven en afdragen van btw in het land van de klant, mits zij een dusdanig deel van de verkoop faciliteren zoals het verwerken van de bestelling en de betaling. Met de platformfictie wordt het platform voor de btw geacht de goederen te leveren aan de particulier in plaats van de leverancier. Hierdoor is er sprake van twee leveringen: de eerste is van de leverancier aan het platform, de tweede is van het platform aan de particulier.

Voorheen was de leverancier van de goederen de btw verschuldigd. Dit leidde vaak tot onduidelijkheid omdat de leverancier bij een verkoop van een platform vaak niet (goed) in beeld had wie de afnemer van de goederen is en waar diegene woonachtig is. En dat is een probleem, omdat de btw verschuldigd kan zijn in het land van aankomst van de goederen (de afstandsverkopenregeling). Met het invoeren van deze fictie krijgen platformen dus een grote verantwoordelijkheid, en is het belangrijk voor zowel platformen als voor ondernemers die handelen via een platform om na te gaan wat hun btw-positie is.

Niet elk platform zal direct te maken krijgen met deze fictie, het is namelijk van toepassing in de volgende twee situaties:

1. De goederen moeten nog worden ingevoerd.

Het platform faciliteert bij afstandsverkopen uit derde landen (buiten de EU) wanneer de intrinsieke waarde van de goederen niet meer is dan 150 euro. Het is hierbij niet van belang of de leverancier binnen of buiten de EU is gevestigd.

2. De goederen zijn al ingevoerd.

Het platform faciliteert bij goederenleveringen binnen de EU waarbij de leverancier niet in de EU is gevestigd. De leverancier kan de goederen leveren vanuit een opslagplaats ergens in de EU.

De platformfictie is dus niet van toepassing als het platform niet ‘faciliteert’. Hiervoor moet aan drie criteria worden voldaan: het platform stelt geen algemene voorwaarden vast, het platform brengt de vergoeding niet in rekening aan de klant en het platform is niet betrokken bij het bestellen of afleveren van goederen. De platformfictie is ook niet van toepassing op afstandsverkopen binnen de EU waarbij de leverancier ook in de EU is gevestigd. Dit is opmerkelijk, gezien het feit waarom de fictie in het leven is geroepen: ook binnen de EU kan het voor leveranciers onduidelijk zijn wie de afnemer is via een platform.

Goede voorbereiding

Een goede voorbereiding op 1 juli 2021 is zeker aan te raden: door de lagere drempel van €10.000 zal je veel sneller btw verschuldigd zijn in het land van aankomst dan nu. Een goed overzicht van waar je klanten zich bevinden en hoeveel btw je in rekening moet brengen is dus van belang. Ook zul je aanpassingen moeten maken in je facturatie en administratie, en kun je je registreren voor de I-OSS en/of OSS.

Vragen? Neem gerust contact met ons op, we helpen je graag!