Nike en Converse liggen onder de fiscale loep. De vraag: stond Nederland hen toe om de belastingdruk te verlagen door -met zekerheid vooraf- onterecht hoge groepsroyalty’s in aftrek te brengen?

In 2019 is de Europese Commissie (hierna: de commissie) een formeel onderzoek gestart, met als insteek dat Nederland mogelijk staatssteun verleende aan Nike en Converse middels het afgeven van meerdere belastingrulings over een ‘gunstige’ royaltyhoogte.

Nike en Converse hebben het Gerecht, de op één na hoogste Europese rechter, gevraagd om de Commissie te dwingen dit onderzoek te staken. Volgens de fabrikanten kon het namelijk niet gebaseerd zijn op enig (vermoeden van een) individueel belastingvoordeel. Belastingrulings over de zakelijkheid van vergoedingen staan namelijk voor iedereen open. Maar: op 14 juli 2021 oordeelde het Gerecht dat de Commissie haar besluit om het onderzoek te starten voldoende motiveerde, en dat het geen beoordelingsfouten heeft gemaakt ten aanzien van de mogelijke staatssteun en dat de Commissie tevens niet te snel is gestart met de onderzoeksprocedure. Conclusie: het onderzoek mag verdergaan.

Waar ziet het onderzoek van de Commissie op?

Het jaar 2017 werd fiscaal gezien gedomineerd door de ‘onthullingen’ voortkomend uit de Paradise Papers. De Paradise Papers bestaan uit circa 13 miljoen documenten over vermeende belastingontwijking van multinationals, die naar de internationale pers zijn gelekt. De Paradise Papers zorgden voor een stortvloed aan media-aandacht en, vervolgens, voor politieke druk om belastingontwijking door multinationals aan te pakken. Twee multinationals die uitgebreid aan bod zijn gekomen in de Paradise Papers, zijn Nike en Converse.

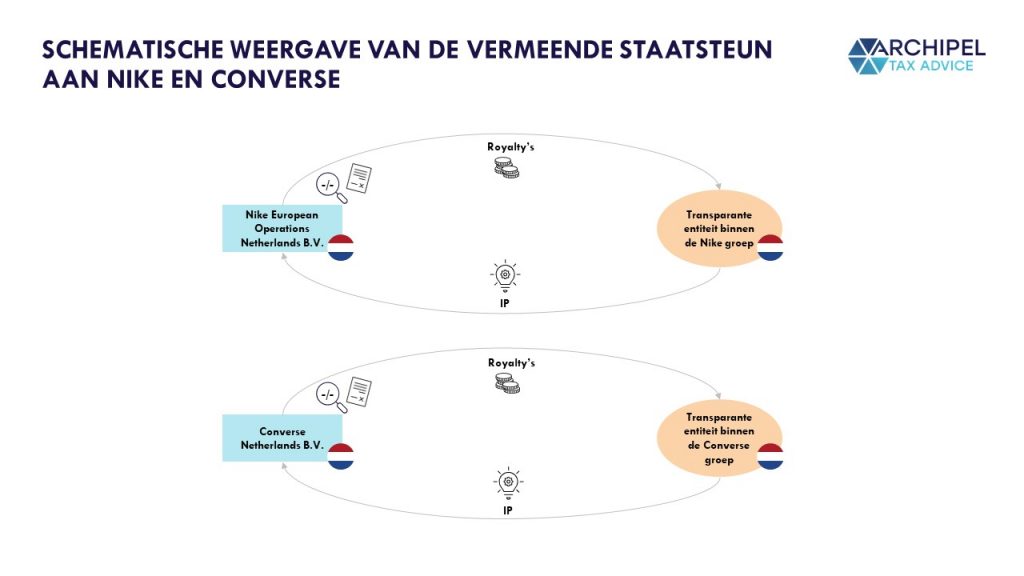

Nike en Converse hebben in 2006, 2010 en 2015 in totaal vijf rulings, zogenoemde Advance Pricing Agreements, afgesloten met Nederland. Dat zit zo: Nederlandse BV’s van Nike en Converse betaalden royalty’s voor het gebruik van intellectueel eigendom (IP), dat in het bezit was van twee andere Nederlandse entiteiten binnen de Nike en Converse ‘groep’. Deze twee entiteiten die het IP hielden, werden voor de heffing van Nederlandse vennootschapsbelasting aangemerkt als fiscaal transparant, wat betekent dat zij niet aan de heffing van vennootschapsbelasting waren onderworpen. De royalty-inkomsten werden bij hen dus niet belast. Aan de andere kant, bij de betalers, waren de royalty’s wel aftrekbaar. Dus: aftrekbaar bij de betalers en niet belastbaar bij de ontvangers (‘deduction/non-inclusion’).

Rulings over de hoogte die Nike Nederland betaalt voor de Swoosh.

Des te hoger de te betalen royalty’s, des te groter is het materiële belang van de aftrekbaarheid ervan, en daarmee weer het comfort van het verkrijgen van zekerheid vooraf van de Belastingdienst. Vandaar dat de betalende Nike en Converse BV’s zogenoemde Advance Pricing Agreements hebben afgesloten met de Belastingdienst, waarin de onderbouwde hoogte van die aftrekbare royalty’s vooraf is goedgekeurd. Een belangrijk beginsel bij het bepalen van de hoogte van zo’n aftrekbare royalty, is het arm’s length-beginsel. Kortgezegd houdt het arm’s length-beginsel in deze context in dat de betaler van de royalty geen lagere of hogere aftrekbare royalty mag afspreken, dan de betaler zou doen wanneer de ontvanger van de royalty géén verbonden entiteit zou zijn. Met andere woorden: slechts een zakelijke royalty mag worden afgetrokken.

Om tot een fiscaal aanvaardbare hoogte van de aftrekbare royalty’s te komen, is destijds geopteerd voor de ‘transactional net margin method’ (TNMM); een methode die kortom inhoudt dat de operationele nettomarge die de entiteit op een transactie in vergelijk tot een vastgestelde marker behaalt (zoals de omzet of kosten), op een gelijke hoogte wordt gesteld als die, die tussen partijen in de meest vergelijkbare onafhankelijke transacties zouden worden behaald. De marker voor Nike was hierbij de sales, de afgesproken nettomarge 3,5%. De marge Nike op de Nederlandse sales realiseerde voorbij die 3,5%, zou dan logischerwijs samenhangen met het merk en niet met de spullen, waardoor het restant als royalty doorbetaald zou worden aan de groepsentiteit die het merk houdt.

Royaltyvergoedingen van grote multinationals zijn sneller controversieel.

In de slipstream van eerdergenoemde politieke-Panama-papersdruk, startte de Commissie in 2019 haar onderzoek naar de hoogte van de door aldus Nike en Converse afgesproken en afgetrokken royalty’s. Meer specifiek was het initiële oordeel van de Commissie dat (1) de TNMM geen geschikte methode was om de hoogte van de aftrekbare royalty’s vast te stellen en (2) dat de TNMM in het onderhavige geval ook onjuist was toegepast.

Volgens het voorlopige oordeel van de Commissie leidde Nike’s methodologie tot hogere royalty’s dat wat in lijn zou zijn met het arm’s length-beginsel; de royalty’s waren onzakelijk hoog. Zodoende concludeerde de Commissie dat Nederland door zekerheid te geven over die royalty’s in enkele Advance Pricing Agreements, Nike en Converse in staat stelde om hun belastinggrondslag te verlagen in vergelijking andere Nederlandse vennootschapsbelastingplichtigen. En daarom en startte zij vervolgens haar staatssteunonderzoek naar het bestaan van een Nederlands ‘selectief voordeel’ voor Nike en Converse.

Het bestaan van een selectief voordeel is immers een van de voorwaarden voor het bestaan van staatssteun. En, wanneer het bestaan van staatssteun bewezen wordt, is het land dat de staatssteun verleende verplicht om het verstrekte ‘voordeel’ terug te vorderen. Met andere woorden: zowel Nike als Converse hangt gedurende het onderzoek van de Commissie een claim van de Nederlandse overheid boven het hoofd.

Nike en Converse achten het onderzoek politiek gemotiveerd en proberen het te stoppen: het is onvoldoende gemotiveerd, er is geen selectief voordeel gespecificeerd en het onderzoek is (mede daarom) prematuur.

Nike en Converse voelden zich uiteraard niet comfortabel bij dit zwaard van Damocles, en bovendien meenden zij steekhoudende argumenten te kunnen aanvoeren om het Gerecht te overtuigen de Commissie te dwingen haar onderzoek te staken.

Maar, ipse dixit het Europese Hof: het onderzoek is voldoende gemotiveerd.

Ten eerste voerden Nike en Converse aan dat de Commissie onvoldoende heeft gemotiveerd waarom er sprake zou zijn van een selectief voordeel. Het Gerecht oordeelt echter dat de Commissie in haar motivering niet in hoeft te gaan op alle relevante feiten en de rechtsgevolgen van deze feiten. Hierbij is volgens het Gerecht ook van belang dat het initiële oordeel van de Commissie niet definitief is, en dus nog kan wijzigen. Het voorlopige oordeel van de Commissie is – naar het oordeel van Het Gerecht – duidelijk en ondubbelzinnig gemotiveerd. Daaraan staat niet in de weg dat het individuele karakter van het verstrekte voordeel onvoldoende is gemotiveerd: over het geheel bezien is de motivering van het besluit om het staatssteunonderzoek te starten voldoende.

En: de vaststelling van het selectieve voordeel hoeft nog niet in deze fase plaats te vinden

Ten tweede voerden Nike en Converse aan dat de Commissie beoordelingsfouten heeft gemaakt bij haar voorlopige oordeel dat de Advance Pricing Agreements een selectief voordeel inhouden. Volgens Nike en Converse zijn de verkregen Advance Pricing Agreements van declaratoire aard, wat betekent dat ze slechts bevestigen wat al uit de wet (specifiek: uit het gecodificeerde arm’s length-beginsel) volgt. De rulings vormen dan ook geen vereiste voor het toepassen van het arm’s length-beginsel, maar bevestigen dat de betaler van de royalty’s aan het arm’s length-beginsel voldoet. Van een selectief voordeel kan in zo’n geval dus geen sprake zijn.

Het Gerecht merkt hierbij op dat zij het voorlopige oordeel van de Commissie slechts marginaal kan toetsen, waardoor ze in dit stadium geen inhoudelijk oordeel kan vellen over de juistheid van het standpunt van de Commissie dat sprake is van een selectief voordeel. Het Gerecht wijst erop dat de Commissie – voor het vaststellen van het selectieve voordeel – een vergelijking moet maken tussen de belastbare winst van Nike en Converse, en de belastbare winst van vergelijkbare ondernemingen die niet een dergelijke ruling hebben verkregen. Die analyse heeft de Commissie nog niet gemaakt. Maar aangezien zo’n analyse nogal complex is, kan het de Commissie in dit stadium niet worden verweten dat zij deze analyse nog niet heeft gemaakt en mag het, gedurende het onderzoek, uitgaan van de selectiviteit van de rulings.

En tot slot: de Commissie heeft het onderzoek niet te prematuur gestart

Ten derde heeft de Commissie, volgens Nike en Converse, het formele onderzoek te vroeg gestart: het vooronderzoek voorafgaand aan het formele onderzoek was op dat moment nog niet voldoende verricht en de feiten waren nog niet voldoende vastgesteld. Tevens wijzen Nike en Converse er in dit kader op dat de Commissie in de periode 2015-2017 – toen alle drie de rulings reeds waren verstrekt – op geen enkele wijze onderzoek heeft verricht naar deze rulings, waarmee de indruk werd gewekt dat geen sprake was van (verboden) staatssteun. Pas na de politieke druk volgend op de Paradise Papers besloot de Commissie het formele onderzoek te starten. Nike en Converse stellen dat de Commissie haar vooronderzoek had moeten uitbreiden naar de 98 ondernemingen met identieke rulings, of naar de bijna 700 ondernemingen met een vergelijkbare ondernemingsstructuur als die van Nike en Converse.

Het Gerecht gaat hier niet in mee. De Commissie hoeft in het vooronderzoek geen uitgebreid onderzoek te verrichten, dat onderzoek vindt pas plaats tijdens het formele onderzoek. En in die fase zijn we nu aanbelandt.

De afschrikwekkende werking van deze uitspraak is groter dan de inhoudelijk waarde

Inhoudelijk gezien heeft deze uitspraak van het Gerecht niet heel veel waarde. Immers, het Gerecht heeft slechts geoordeeld dat de Commissie door mag gaan met haar onderzoek. Uit dat onderzoek kan uiteraard volgen dat er volgens de Commissie geen sprake is van staatsteun. Maar de kans is wel groter dat de Commissie oordeelt dat er wél sprake is van staatsteun, maar ook dan kan het oordeel van de Commissie nog worden overruled door het Gerecht en het Hof van Justitie van de EU.

Desondanks kan de waarde van de onderhavige uitspraak van het Gerecht niet worden onderschat. Van een staatssteunonderzoek gaat een afschrikwekkende werking uit. Een dergelijk onderzoek duurt lang en zoals gezegd dient – wanneer staatssteun bewezen wordt geacht – het bedrag aan staatssteun door Nike en Converse aan Nederland te worden terugbetaald. Deze claim die Nike en Converse boven het hoofd hangt, zorgt ervoor dat zij een bedrag ter grootte van de claim zullen reserveren. En hiermee beïnvloedt het onderzoek van de Commissie nu al de bedrijfsvoering van Nike en Converse, ook al is staatssteun nog geenszins vastgesteld. Het is dan ook niet gek te veronderstellen dat Nike en Converse, en wellicht ook andere bedrijven, hun bedrijfsstrategie aanpassen om eventuele volgende staatssteunonderzoeken van de Commissie te voorkomen. En op die manier heeft het onderzoek van de Commissie – ook als uiteindelijk wordt geoordeeld dat er geen sprake is van staatssteun – een afschrikwekkend effect, en worden de vermeende staatssteunconstructies bestreden. En zo bereikt de Commissie ook via die weg het door haar gewenste resultaat.

Maar als straks blijkt dat er tóch geen sprake was van staatssteun, was dit dan wel helemaal fair?