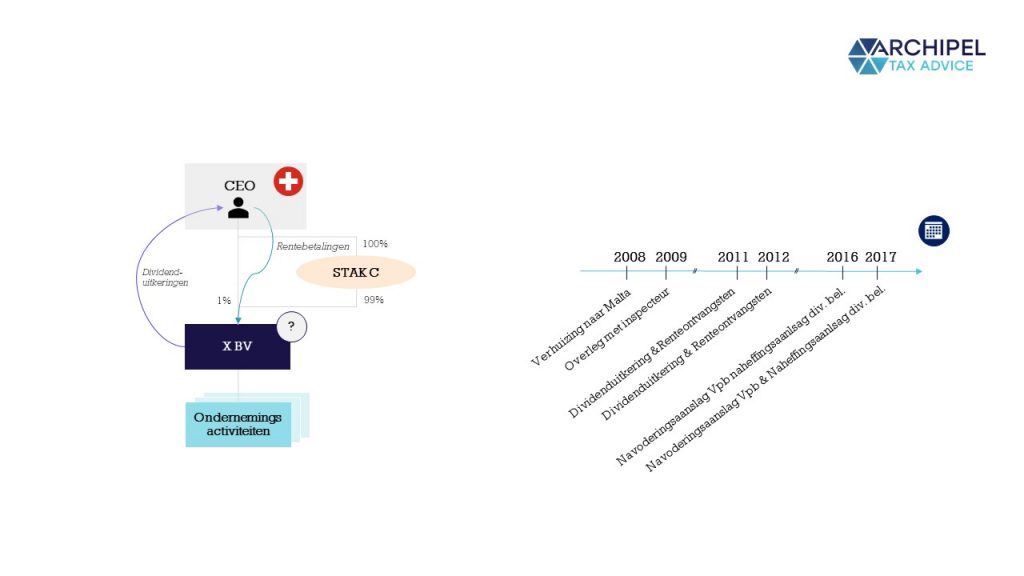

In 2008 besloot een Nederlandse CEO en (groot-)aandeelhouder om naar Zwitserland te verhuizen, en tegelijkertijd de top holding van zijn concern naar Malta. Dit laatste deed hij door twee bestuurders voor de BV aan te stellen in Malta, waarmee hij hoopte dat de BV van het zonnige Maltese belastingklimaat kon genieten.

Enige jaren later stelt de inspecteur echter dat de BV nooit is verhuisd en legt fikse aanslagen vennootschapsbelasting en dividendbelasting op. De CEO was echter van mening dat de inspecteur in de voorgaande jaren genoeg vertrouwen had gewerkt dat het in orde zou zijn, maar de rechtbank en het Hof gaan hier niet in mee: de BV is immers nooit daadwerkelijk verhuisd naar Malta. Na deze ongelukkige uitspraken probeert de CEO het als laatste strohalm bij de Hoge Raad. Alvorens de Hoge Raad zijn licht erop laat schijnen, neemt Advocaat-Generaal Wattel conclusie in deze zaak. In dit commentaar (dat eerder in het NDFR verscheen) bespreken wij deze conclusie en gaan we – net als de AG – in op de zes verschillende cassatiemiddelen van belanghebbende. Belangrijke vragen over de vaststelling van de woonplaats van de BV en de Maltese ‘remittance-bepaling’ bezien vanuit verschillende perspectieven komen hierbij aan bod. Benieuwd wat de AG serveert? Lees dan verder!

Allereerst: waar gaat deze zaak over?

Deze conclusie is als een diner met zes gangen. En gezien de achtergrond, lezen wij ‘m als een kerstmaal: de CEO van een breder concern emigreert namelijk vlak voor de kerst van 2008 naar een besneeuwd Zwitserland. Met een ogenschijnlijk vooruitziende blik, stelde hij/zij (voor het gemak, hierna: ‘hij’) als enig belanghebbende en bestuurder van zijn holding in de zomer van 2008 alvast twee extra en nieuwe bestuurders aan. De twee novieten zijn woonachtig op Malta, alwaar de holding vanaf die zomer als Overseas Company wordt geregistreerd. Voordat de CEO in casu het vliegtuig vanaf een mistig Schiphol naar Zwitserland pakte, informeerde hij de inspecteur begin december over deze stap, die een zetelverplaatsing naar Malta inhield. De inspecteur accordeert en niets kan een onbezorgd volgend hoofdstuk in de weg staan. In 2009 maakt de CEO nog één Hollands retourtje voor minnelijk overleg met de inspecteur in het bijzijn van de achterblijvende concern-CFO, en vervolgens is het trossen los.

In 2011 en 2012 keert de inmiddels Maltese holding-BV dividenden uit aan de inmiddels Zwitserse CEO, en doet aangifte vennootschapsbelasting. De gerapporteerde inkomsten: vrijgestelde deelnemingsdividenden uit het onderliggende concern, en rentebaten op de RC-leningen aan de CEO. Aangezien de BV zich echter in Malta gevestigd acht, is die slechts belastbaar voor inkomsten uit Nederlandse bronnen, en aangezien de rente dus afkomstig is uit Zwitserland, rapporteert de BV de rente als ‘overige vrijgestelde winstbestanddelen’. Het resultaat: geen Nederlands belastbaar bedrag. En eigenlijk ook geen Nederlandse inhoudingsplicht over de dividenden. De aanslag Vennootschapsbelasting wordt conform de aangifte opgelegd, en over de dividenduitkeringen wordt geen aangifte gedaan. De Hollandse sokken hangen aan de schouw.

Maar dan: in het voorjaar van 2016 verzoekt de inspecteur plotseling om aanvullende informatie ten aanzien van de vestigingsplaats van de holding, in verband met een vermoede ‘mogelijke effectieve belastingplicht en/of inhoudingsplicht’. De CEO verstrekt die gegevens in de zomer, en de inspecteur leert tot zijn ongetwijfelde ongenoegen dat de opgegeven holdingwinsten in Malta werden aangemerkt als ‘income not remitted’. Malta kent een ‘Remittance Base regime’ dat toegankelijk is voor op Malta ‘geleide’ (komen we nog op) doch naar buitenlands recht opgerichte entiteiten, en hen dan louter Maltees belast voor inkomen uit Maltese bronnen en voor non-Maltees inkomen indien en voor zover feitelijk naar Malta overgemaakt. De OESO geeft aan[1] dat landen zo’n regime meestal invoeren om eventuele dubbele belasting te voorkomen, bijvoorbeeld waar bronstaten voor enig heffingsmoment aangrijpen bij betaalbaarheid in plaats van betaling.

Op 30 december 2016 legt de inspecteur de holding een Toyota-naheffingsaanslag dividendbelasting op over 2011, en op 31 december 2016 een navorderingsaanslag vennootschapsbelasting. In de zomer van 2017 kondigt hij een nader onderzoek aan naar de vestigingsplaats van de holding en verzoekt hij om extra informatie, die hij ontvangt. Op 9 december 2017 legt hij de navorderingsaanslag Vpb 2017 op, en op 18 december 2017 de naheffingsaanslag Dividendbelasting 2017. Op 19 december 2017 stelt hij tenslotte nog extra vragen in het kader van het vestigingsplaatsonderzoek… Waar deze executive emigration in 2008 dus begon rond kerst, lijkt het er inmiddels op dat de betrokkenen elkaar de kerst al jaren zuur maken. Met dit litigieuze bestel begint dan ons fiscaal-juridische kerstdiner van zes cassatiegangen.

Gang een: is er vertrouwen opgewekt door de inspecteur voor de vennootschapsbelasting?

We beginnen met de kwestie van het vertrouwensbeginsel, ten aanzien van de vennootschapsbelasting. Bij het overleg in 2009 ‘accordeerde’ de Inspecteur de Maltese zetelverplaatsing voor dit doeleinde namelijk. En dat bindt hem, meldt de AG, vermits de gegevens waarop de accordering berust kloppen en de toezegging niet overduidelijk in strijd is met een juiste wetstoepassing. De verschuiving van de bestuurlijke bevoegdheden naar Malta, berust op drie documenten: (1) de Letter of Confirmation, (2) de Letter of Undertaking en (3) de algemene voorwaarden. Het Hof stelde vast dat slechts het eerste document uit die reeks in 2008 werd overlegd, terwijl juist uit die laatste twee documenten -beiden onderzoek producties- blijkt dat de Maltese medebestuurders enkel handelen op instructie van de CEO, dat hun zelfstandige tekenbevoegdheid werd vastgesteld op $ 1.000 en dat hun individuele aansprakelijkheid contractueel verder zeer ver beperkt is.

Alhoewel de CEO aangeeft dat de Letter of Undertaking weldegelijk is overhandigd bij het overleg in 2009, geeft de AG aan dat wanneer uit het procesdossier niet (evident) anders volgt, de feitelijke vaststellingen van het Hof zullen gelden. Zo ook dus nu, en die vaststellingen luiden dat die Letter of Undertaking ten tijde van de ingeroepen accordering ongezien was. Dat maakt de gegevens waarop die gebaseerd was onjuist, dus de accordering onverbindend. En gezien de thans gebleken beknoptheid van de Maltese bevoegd- en aansprakelijkheden, zou accordering op basis van de gehele documentenreeks de AG hoe dan ook onwaarschijnlijk voorkomen.

Bij het gebruiken van deze amuse, proef ik de wrange welles-nietessmaak die zo vaak rust op litige ten aanzien van het vertrouwensbeginsel. En het is wellicht een weinig juridisch-theoretische overweging, maar wat zou het de uitvoeringszekerheid en -kwaliteit (en daarmee de belastingmoraal) toch ten goede kunnen komen als Belastingdienst en -plichtige dit soort informatie voortaan zouden uitwisselen in een gedeeld digitaal dossier, waarbij de informatie en onderliggende gegevens (zoals bijvoorbeeld upload- en ontvangsttijdsstempels) meerjarig worden bewaard in secure datarooms. Ergens is het namelijk behalve een emotioneel, ook een efficiency-gotspe dat er in 2021 een conclusie moet worden gewezen ten aanzien van een tien jaar oud belastingjaar, waarbij ook nog een sleutelrol is weggelegd voor een nóg oudere, (eventuele) toezegging. Een van inmiddels bijna anderhalf decennium geleden!

Met enige (digitale) logging, had dit dossier in- of zelfs vóór de bezwaarfase al duidelijkheid kunnen treffen. En bij gebreke daarvan, had het litigieuze deel zich in ieder geval in zijn geheel niet hoeven toespitsen op een ‘welles-nietes’ van stelling en weerlegging, waarin de belastingplichtige overigens per definitie de processueel en bewijstechnisch zwak staat. Het voordeel van zo’n dataroom zou dan bijkans zijn dat belastingplichtigen hun contactinspecteur met minder cynisme tegemoet treden, maar vooral ook dat het formele spel rondom ‘inzage dossier’ kan verdwijnen (immers: het is al gedeeld). Juist in het kader van ‘Nieuw horizontaal toezicht’ zou zo’n toegenomen duidelijkheid en fairness invulling kunnen geven aan enige ‘Tax Governance Code’. De technologie is er, en het stemt welhaast achterdochtig dat de ambtelijke acceptatie -in tegenstelling tot de documentatienormen voor belastingplichtigen- niet mee lijkt te groeien met die technologie.

Gang twee: is er ook vertrouwen opgewekt voor de dividendbelasting?

En fin, terug naar het meer juridische discours aan de kersttafel. De AG geeft ten aanzien van de vestigingsplaatconclusie aan dat de vestigingsplaatstoets voor de dividendbelasting niet afwijkt van die voor de vennootschapsbelasting, waardoor in het licht van het bovenstaande niet van belang is of die belastingsoort separaat ter sprake is gekomen in 2009. Immers: nu de vestigingsplaats voor de vennootschapsbelasting kwestieus is, is die dat voor de dividendbelasting evengoed. Daarmee is voor ‘onze’ CEO ook de tweede kwestie afgedaan, nu die ziet op het vertrouwensbeginsel in deze vestigingscontext. We zien echter ook de a-contrario (voor zover niet overcompleet): waar de vestigingsplaats voor de vennootschapsbelasting doorwrocht afgestemd is (wat dat ook moge zijn, zie hierboven), is die dat volgens de AG dan evengoed voor de dividendbelasting.

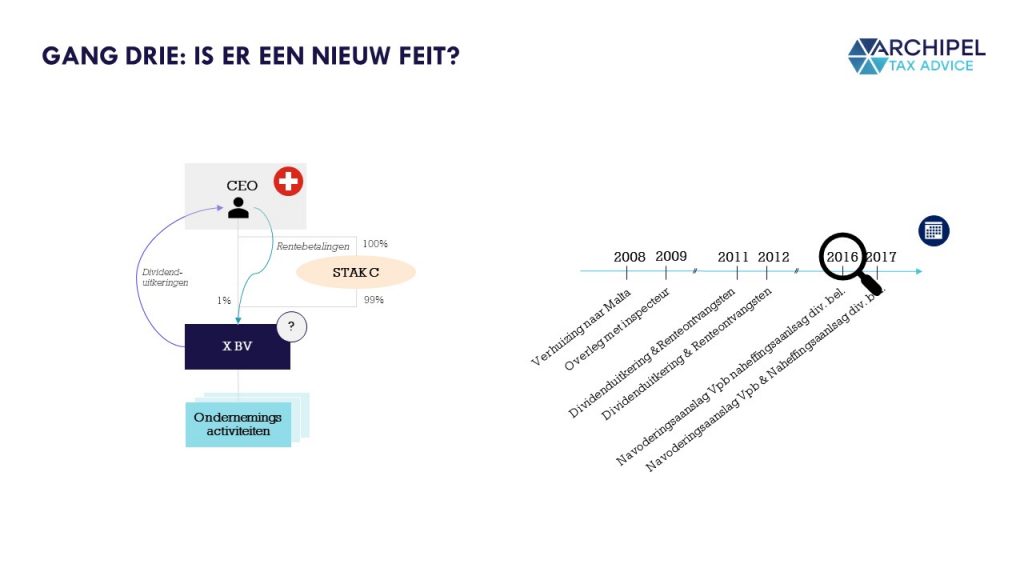

Gang drie: heeft de inspecteur een ‘nieuw feit’ voor de navorderingsaanslagen?

Met gang drie blijven we in het formele domein. Het betreft namelijk een eventueel ambtelijk verzuim van de inspecteur, en oppert dat hij tijdens de gesprekken in 2009 ook had moeten doorvragen naar zaken als de bestuurlijke bevoegdheden of, in het licht van de over 2008 gerapporteerde ‘overige vrijgestelde bestanddelen’, eventuele heffingshiaten zoals die, die kunnen ontstaan door het Remittance Regime in Malta. De AG meent echter dat de inspecteur uit laatstgenoemde vermelding in de aangifte niet hoefde af te leiden afleiden dat de vennootschap enige belastingvrijdom elders genoot, noch dat hij -toen er toch enig gesprek was- gelijk naar ‘al het denkbare’ moest vragen op straffe van navorderingsbevoegdheid.

Ik meen dat die overweging evengoed fair is, en hierbij keer ik terug naar mijn digitale-dossier-met-opnames-overpeinzing. Alhoewel de overweging van de AG namelijk logisch voorkomt en strookt met het idee dat van de Inspecteur geen fiscaal ‘5d-chess’ mag worden verwacht tegen de achtergrond van zijn informatie-achterstand en zijn, wel, ‘slechts-mens-zijn’, zou het in deze context evenwel van belang kunnen zijn om vast te stellen wat er wél is besproken ten aanzien van de belastinggrondslag. In de huidige praktijk is dat wellicht nog in onnodige mate een kwestie van, wederom, een juridisch weinig verheffend ‘welles-nietes’, terwijl de techniek voor niets staat.

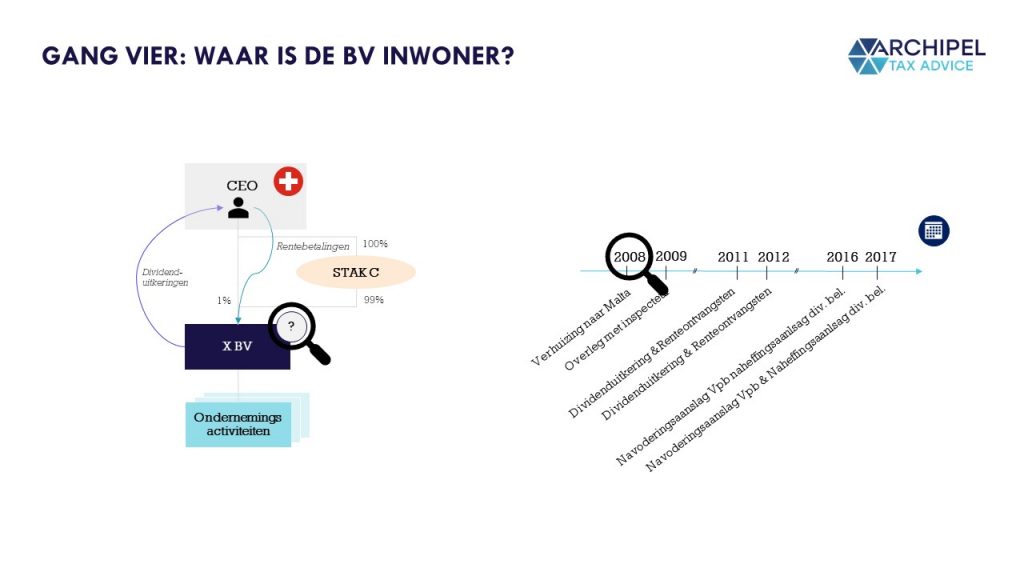

Gang vier: waar is de BV nou inwoner, Nederland of Malta?

Dan wordt gang vier uitgelopen, nog altijd in het formele-voorgerechtdomein: de bewijslastverdeling ten aanzien van de vestigingsplaats. De CEO meent dat de inspecteur er vanuit behoort te gaan dat de werkelijke leiding van de BV berust bij het bestuur (Malta), waardoor de vestigingsplaats gelegen is waar dit bestuur zijn leidinggevende taak uitvoert. Slechts indien aannemelijk is dat de werkelijke leiding wordt uitgevoerd door een ander dan dit bestuur, tevens elders, kan er een corresponderende vestigingsplaats elders worden aangemerkt. De AG is het eens met deze analyse, maar geeft aan dat het Hof deze toets ook juist heeft uitgevoerd.

De AG overweegt als volgt: in het Singapore-arrest (NTFR 2018/199) overwoog de Hoge Raad dat onder waar een vennootschap wordt ‘geleid en bestuurd’, moet worden verstaan de plaats waar de betreffende kernbeslissingen ten aanzien van die entiteit plaatsvinden en waar de eindverantwoordelijkheid voor deze beslissingen worden gedragen. En niet zozeer dus, waar er dagelijkse (‘routine-‘)leiding aan de uitvoering van die kernbeslissingen wordt gegeven. Deze toets -noem het ‘de strenge toets’- is van belang voor enige vestigingsplaats-tie-breaker, zoals die in het OESO-Modelverdrag[2] is vastgelegd.

Het Hof verwijst hiernaar en kent aan de term ‘control and management’ zoals die onder het Maltese recht een woonplaats bepaalt, eenzelfde en ten opzichte van de strenge toets ruimere betekenis toe, als aan term ‘management and control’ uit het Singaporese recht. Een land, overigens, dat een op het Remittance Regime gelijkende systematiek kent in zijn Offshore Regime. Volgens de AG stelt het Hof hiermee feitelijk vast dat de vennootschap volgens Maltees recht dan wel in Malta gevestigd mag zijn, doch op basis van de incorporatieleer evengoed in Nederland gevestigd blijft nu de woonplaats volgens Nederlands recht (de strenge toets) niet naar Malta is verschoven. Dus is er sprake van een dual resident en de tie-breaker moet dan uitkomst bieden, waarbij dan weer die strenge toets geldt. De inspecteur concludeert op deze basis dat de feitelijke leiding in ieder geval niet in Malta ligt, gezien de reeds besproken beperkte bevoegdheden en verantwoordelijkheden van de Maltese medebestuurders.

De CEO vraagt zich echter af of de inspecteur in die zin wel aan zijn bewijsplicht heeft voldaan; namelijk het bewijzen van zijn vermoeden dat de BV in Nederland gevestigd is. De AG merkt op dat het hier niet zozeer gaat om dat bewijsvermoeden, maar eerder om de normale bewijsplicht. Immers: in het kader van de incorporatieleer en bijbehorende heffingsambitie, zou het de belastingplichtige erom te doen zijn te bewijzen dat de feitelijke leiding, zo gezegd, niet niet-Maltees is, nu de inspecteur vooral dat aandraagt. Voor zover dat dan een semantische kwestie is, en het tóch zou gaan om het ontkrachten van een bewijsvermoeden, dat de BV wellicht zelfs in Nederland geleid bleef (ogenschijnlijk door de feitelijk doorlopende en meer ‘key’ betrokkenheid van de Nederlandse concern-CFO die dan dus ‘de kernbeslissingen’ zou nemen), was de CEO zijn overlegging van reeds in Nederland opgemaakte notulen van nog te houden Maltese bestuursvergaderingen daarin geen overtuigend middel.

Wat mij betreft had deze overweging graag eenvoudiger kunnen worden geformuleerd. Immers: op dit toch al formele dossier, is dit een materieel kernpunt. Ik meen de AG te begrijpen, want de inspecteur kan de heffing in het licht van de incorporatieleer al baseren op het gebrek aan een voldoende mate van feitelijke leiding elders, maar de praktijk zou -denk ik- enorm baat hebben bij een heldere handleiding ten aanzien van deze ‘woonplaatsbewijsverdeling’. De gedachte van de belastingplichtige komt mij immers niet onlogisch voor. Dus als ik dan toch alvast mag ‘kerstvooruitdenken’ over ‘nieuwerwetsigheden’ zoals digitale dossiers, zet ik graag ook zo nu en dan een mooie flow-chart van de AG zijn ‘legal design’ afdeling op de verlanglijst. De wetgever slaagt er tegenwoordig ook al dikwijls in, in een MvT, dus wie weet!

Gang vijf: had er gekeken moeten worden of er sprake was van onverenigbaarheid met de vrijheid van vestiging?

Dan naar de vijfde gang, het hoofdgerecht. Veel materiëler nu: het EU-recht. Deze gang is ten overvloede, maar wel interessant. De vraag is namelijk of het Hof ambtshalve had moeten toetsen of de combinatie van (1) het Remittance-artikel 2, vijfde lid uit het verdrag met Malta (geen Nederlandse terugtreding ten aanzien van in Malta onbelast inkomen) en (2) artikel 2, vierde lid van de Wet op de Vennootschapsbelasting (incorporatieleer, dus in-beginsel-belastbaarheid van naar Nederlands recht opgerichte vennootschappen wherever), onverenigbaar is met de Europeesrechtelijke Vrijheid van vestiging of die van kapitaalverkeer. Onder genoemd verdragsartikel wordt Nederland namelijk expliciet niet verhinderd om inkomen te belasten dat in Malta wegens het Remittance Regime onbelast blijft, terwijl het later genoemde Vpb-artikel de Nederlandse oprichtingsfictie effectueert dus een nationaalrechtelijke claim op zulk anderszins wellicht niet eens ‘Nederlands’ inkomen legt.

Menig lezer ziet, denk ik, een onzuiverheid in die redenering en de AG legt die haarfijn bloot. Allereerst meent hij overigens dat het Hof niet ambtshalve gehouden is zulks te toetsen, maar verder (inhoudelijk) dat het EU-recht zich niet verzet tegen omgekeerde discriminatie, hetgeen hier plaatsvindt nu de ‘inwoner’ (de naar Nederlands recht opgerichte vennootschap) minder gunstig wordt behandeld dan de niet-inwoner (i.e.: een entiteit die niet naar Nederlands recht is opgericht).

De belanghebbende lijkt in ‘discriminatiezin’ aldus een -volgens de AG- verkeerde toets te hanteren, en zich te vergelijken met een BV die niet naar Malta verhuist of poogt te verhuizen, maar bijvoorbeeld naar een land als Duitsland, dat geen Remittance Regime heeft en waarmee Nederland een verdrag heeft gesloten dat (daarom?) geen Remittance-artikel kent. Die vergelijking is dan onzuiver, omdat landen met- en zonder zo’n regime volgens de AG niet vergelijkbaar zijn. En waar ‘onze CEO’ dan toch een gunstiger verdragsartikel uit enig ander verdrag zou willen inroepen, wijst de AG erop dat het HvJ in de Nederlandse zaak D vs. Inspecteur is zo’n meestbegunstigingsberoep heeft afgewezen. Immers: “het feit dat wederkerige rechten en plichten slechts gelden voor ingezetenen van één van de verdragsluitende staten, is een inherent gevolg van bilaterale verdragen ter voorkoming van dubbele belasting” en een individuele afspraak daaruit kan niet worden losgekoppeld van de rest van de overeenkomst. Dus: het EU-recht breidt bilaterale belastingverdragen tussen twee Europese lidstaten niet uit tot ingezetenen van andere lidstaten, hetgeen in deze Remittance-context des te sluitender en daarom logischer voorkomt.

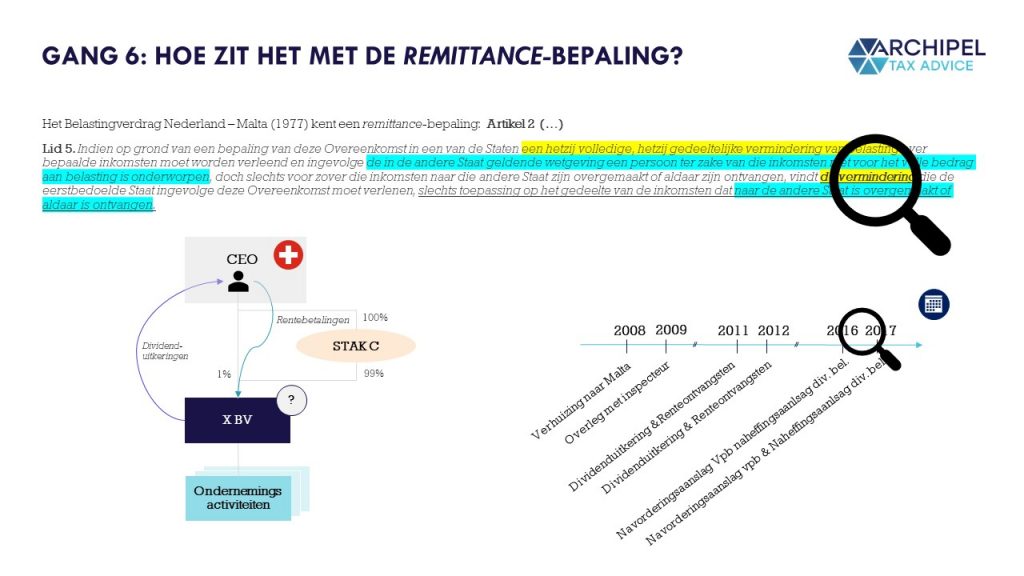

Gang zes: Is de remittance-bepaling op de juiste wijze toegepast?

En dan gang zes, want tijdens het potje toepen wordt nog uitvoerig gesproken over de Remittance-bepaling uit het verdrag met Malta an sich. De CEO oppert dat dit artikel wordt geschonden waar het Hof oordeelt dat de Nederlandse heffingsbevoegdheid (ref. voorgaande gang) alleen wordt beperkt voor inkomsten die zijn overgemaakt naar- of ontvangen in Malta, en verder enige Nederlandse heffing dus niet verhindert. De AG zet hierop uiteen dat het artikel niet wordt toegelicht in het wijzigingsprotocol bij het Maltese verdrag zelf, maar dat de Notitie Fiscaal Verdragsbeleid, versie 1998 wel een algemene toelichting geeft, en daarin specifiek Malta noemt, als volgt: “door [het opnemen van zo een bepaling] wordt bewerkstelligd dat Nederland geen belastingvermindering behoeft te verlenen voor inkomsten die in het andere land niet in de heffing worden betrokken omdat deze niet naar het andere land worden overgemaakt.” De bepaling is aldus niet beperkt tot inkomsten uit Nederlandse bron, al wordt alsnog vermindering verleend als de inkomsten nadien toch worden ge-‘remit’. Het commentaar bij het OESO-Modelverdrag[3] voorziet in de mogelijkheid om zo een bepaling op te nemen (alhoewel het Modelverdrag zelf zo’n bepaling niet bevat), met gelijkluidende bewoording doch mét verwijzing naar enig bron- of nexusbeginsel.

De CEO verwijst dan nog naar het Ierland-II arrest (BNB 1994/163), waarin een BV die louter een onderneming dreef in Ierland en aldaar werd geleid en bestuurd en dus onder de tie-breaker louter Iers was, het Ierse verlies in Nederland in aftrek wou brengen op basis van de vestigingsplaatsfictie. In dit arrest werd beslist dat de BV enkel in Ierland gevestigd was, waardoor de verliezen onder de ‘voordelen’ (evengoed negatief geformuleerd) vielen die louter in Ierland belast waren. Aldus resteerde er in Nederland slechts een zeer beperkte binnenlandse belastingplicht op basis van de oprichtingsfictie, namelijk slechts voor inkomsten die het verdrag wel aan Nederland toewijst. En bij gebrek aan enige nexus met Nederland, zoals een vaste inrichting of onroerend goed, zijn die er dan niet. Dus was het verlies niet in Nederland belastbaar. De CEO meent dat in het geval van ‘onze’ Maltese BV, evengoed sprake is van een ‘lege huls’ zoals in de Ierse casus. Nu de Nederlandse grondslag door de gecombineerde werking van het inwonersartikel (4) en het winstartikel (7) volledig is verdwenen ten faveure van Malta. Nederland kan zodoende geen ‘vermindering’ meer geven, die de Remittance-bepaling dan weer zou kunnen terugnemen.

De AG acht deze redenering onjuist. Die zou er namelijk toe leiden dat inwonerschap in een Remittance-Staat het Remittance-artikel, die dubbele niet-belasting evengoed voorkomt, zinledig zou maken. En dat is dan teleologisch maar ook grammaticaal onjuist. Uit de tekst van het Remittance-artikel volgt namelijk dat de bedoelde ‘vermindering’ niet doelt op de verminderingen uit het voorkomingsartikel, nu dat artikel per het eerste lid louter ziet op inwoners terwijl het Remittance-artikel juist ziet op niet-inwoners. Zo volgt dat de ‘vermindering’ bedoeld in de Remittance-artikel juist ziet op de (verlaging van de) belastingvermindering ten opzichte van de situatie zonder verdrag, als gevolg van de toewijzingsbepaling (art. 4). Kortom: het artikel maakt de toewijzing van non-remitted inkomen aan de Remittance-base-staat ongedaan en ‘verminderd de vermindering’ van de in dit geval Nederlandse grondslag.

Dus: het Ierland-II arrest verhindert de toepassing van zo’n Remittance-artikel juist niet, maar verduidelijkt dat de toewijzing van vrijgesteld-want-niet-remitted inkomen aan de woonstaat ongedaan wordt gemaakt, waardoor men terugkeert naar de verdragsloze situatie waarin belastingheffing op basis van de oprichtingsfictie geëffectueerd had kunnen worden en de grondslagomvang zou worden bepaald naar de Nederlandse nexus. Ten aanzien van de rente die in dit geval dan wordt betaald door de in Zwitserland woonachtige CEO, geeft de AG aan dat zulke nexus moet worden gebaseerd op het Weens verdragenverdrag en de -in deze zin- doorslaggevende mede-doelstelling van het verdrag met Malta om dubbele non-belasting te voorkomen.

Nu het Maltese artikel tekstueel geen enkel non-remitted bedrag uitsluit van ‘toewijzing’ aan Nederland, en het artikel overigens te gelden heeft als een saving clause (waarbij saving niet duidt op een belastingbesparing maar op het redden van de zonder verdrag ongerepte heffingsbevoegdheid over inwoners) die een terugkeer begeleidt naar de belastingsituatie zonder verdragstoewijzing. En dan gelden weer de artikelen 2, vierde lid en 3, achtste lid van de Wet op de Vennootschapsbelasting en is die rente, ongehinderd door enig verdrag, in Nederland belastbaar. Nu uit geen gemeenschappelijke toelichting blijkt dat een andere betekenis dan de nationale aan enige term moet toekomen, zou een grammaticale interpretatie, wat überhaupt de voorkeur van de Hoge Raad blijkt te hebben, niet te kwader trouw zijn.

After dinner talks: wat vinden we van deze conclusie van de AG?

Nou, voldaan mag men zijn na zo’n zit. Een totalschau: de redeneertrant van de AG is helder en graviteert richting de inspecteur. De casus leest, zoals dat zo mooi heet, op punten dan ook ‘onsympathiek’. Maar wellicht is dat ook ergens toe te schrijven aan de eloquentie van de AG. Immers: vanuit een iets andere invalshoek hadden op een formeel niveau de last-minute aanslagen van de inspecteur evengoed als onsympathiek kunnen gelden, net als de constatering dat het vertrouwensbeginsel de belastingplichtige hier binair welgeteld niets oplevert terwijl er ontegenzeggelijk enig overleg is geweest. Of het feit dat de Inspecteur ogenschijnlijk pas ‘fanatiek’ werd toen hij kennis nam van de Maltese systematiek, die toch zeker deel was van ‘zijn’ grondslagvaststelling gezien het genoegzaam besproken Remittance-artikel.

En zo een zelfde sympathie-overweging kan men ten aanzien van de materiële issues hebben. Neem bijvoorbeeld de rente op de CEO-rekening-courant, die in Malta in ieder geval tot remittance onbelast is, doch wellicht bij verschuldigdheid al aftrekbaar is in Zwitserland. De voorgestane reikwijdte van de Remittance-bepaling leidt ertoe dat dit inkomen tóch (alvast) in Nederland belast is. Zo een tripartiete afweging lijkt dan op een ‘always somewhere’-redenering, die dan weer gerechtvaardigd wordt door het Weens Verdragenverdrag en de notie dat het Maltese verdrag ook dubbele non-belasting moet voorkomen. Zo een redenering staat Nederland dan klaarblijkelijk enige rechtsexport toe van de Nederlandse vestigingstoets, en een grondslaguitbreiding ten aanzien van anderszins Nederlandse-nexus-loos inkomen via de incorporatieleer, teneinde de (acute) internationale heffing te sluiten.

Het is duidelijk dat het tegengaan van dubbele niet-heffing thans ‘hotter’ is dan het tegengaan van dubbele heffing. Getuige daarvan is, bijvoorbeeld, hoe gratuit de wetgever laatstelijk te kennen gaf dat er inderdaad een dubbeltelling van bronheffing en vennootschapsbelasting mogelijk is onder de Wet bronbelasting 2021, of het feit dat dubbele niet-belasting wel, en dubbele belasting niet als bestrijdingsdoel van het BEPS-project zijn genoemd. Maar wat gebeurt er nou feitelijk met betrekking tot de rente in dit geval? De Zwitserse CEO is (arm’s length?) rente verschuldigd aan zijn Maltese BV, maar betaalt die klaarblijkelijk nog niet. Wellicht is er al een aftrekrecht in Zwitserland (maar wellicht ook niet). Omdat Malta pas belasting heft wanneer die rente feitelijk wordt betaald, wellicht opdat er geen gevaar voor dubbele heffing of een timing mismatch ontstaat, stapt Nederland naar voren en belast het -anders dan het OESO commentaar voorstelt- die Nederlandse-nexusloze inkomen. Alvast, in ieder geval, want indien Remittance alsnog volgt, moet alsnog voorkoming worden verleend. Betekent dat dan een teruggave van de eerder geheven vennootschapsbelasting? Zo niet, is er alsnog sprake van dubbele heffing. En dat beoogt het verdrag ook weer te bestrijden, waardoor het ‘instappen’ van Nederland juist weer strijdig lijkt met dat verdrag en het Weens Verdragenverdrag. En is het mogelijke Maltese doel om timing mismatches te voorkomen, zoveel minder nobel dan de Nederlandse doelbewuste effectuering van een mogelijk timing mismatch op liquiditeitsbasis om enig mogelijk aftrekrecht vast tripartiet af te vangen?

Dit alles brengt twee slotvragen te berde: (1) wat gebeurt er als de feitelijke bronstaat (bijvoorbeeld een waar de BV een vaste inrichting heeft) eveneens Malta als ontvangststaat ziet en een Remittance-bepaling in het Maltese verdrag heeft, waardoor de bronstaat de betaling (bijvoorbeeld van een royalty) in de heffing betrekt? Dit zou volledig in lijn zijn met het OESO-commentaar én, langs een identieke redeneertrant, met het Weens Verdragenverdrag, doch tot dubbele heffing leiden. En (2): heeft het Weens Verdragenverdrag ooit de ‘bedoeling’ gehad om landen ertoe te stimuleren catch-all-clauses in hun nationale wet op te nemen teneinde heffing te kunnen effectueren over overigens nexusloos inkomen wanneer het betaling betreft aan landen die eenzijdig dubbele heffing of timing-mismatches willen voorkomen met remittance taxation? Of is juist dat verdrag in zijn interpretatie wat opgerekt om hier -wellicht overijverig- gebleken (acute) dubbele non-belasting te voorkomen?

Tijd om dit juridische kerstdiner nog eens dunnetjes over te doen. Wie weet wat de Hoge Raad voor ons in petto heeft.

[1] OESO (2017), Paragraaf 108 van het commentaar op artikel 1 van het OESO-Modelverdrag 2017, OESO Publishing 2017.

[2] Zie artikel 4 van het OESO-Modelverdrag.

[3] OESO (2017), Paragraaf 108 van het commentaar op artikel 1 van het OESO-Modelverdrag 2017, OESO Publishing 2017.