Na de commotie rond het ‘kerstarrest’ waaruit volgde dat de box-3-heffing niet voor alle belastingplichtigen even eerlijk was en dat rechtsherstel nodig bleek, is er een overgangsregeling box 3 voor de jaren[1] 2023, 2024 en 2025 vastgesteld. De dubbele fictie[2] is eruit gehaald: er wordt nu gekeken naar de werkelijke vermogensverdeling, met een daarbij aansluitend fictief rendement.

Er zitten echter toch ook een aantal zwakke plekken in de overbruggingswetgeving. Zo is de verzamelcategorie waarin alle bezittingen vallen die geen spaarrekeningen zijn, en waar uit wordt gegaan van een hoog fictief rendement, niet voor alle daartoe behorende vermogensbestanddelen redelijk. Daarnaast is er een ontkoppeling tussen een geldlening en de oorsprong waarvoor deze is aangegaan. De resultaten hiervan zijn soms dusdanig onredelijk dat het niet uit te sluiten valt dat in dit geval belastingplichtigen zullen besluiten de tijdelijke wetgeving aan te vechten.

Vermogenscategorieën overgangsregeling box 3 voor 2023, 2024 en 2025

In de overgangsregeling naar de nieuwe box-3-regeling moeten de bezittingen en schulden in drie vermogenscategorieën worden gesplitst:

- Vermogenscategorie 1: de banktegoeden van de belastingplichtige aan het begin van het kalenderjaar (hierna: op de peildatum). Dit zijn de binnenlandse en buitenlandse bank- en spaartegoeden (waaronder groene spaartegoeden, voor zover hoger dan de vrijstelling) en contant geld. Het veronderstelde rendement staat nog niet vast, maar zal ca 0,36% bedragen.

- Vermogenscategorie 2: alle overige bezittingen van de belastingplichtige op de peildatum. Dit zijn de beleggingen (waaronder groene beleggingen, voor zover hoger dan de vrijstelling), kapitaalverzekeringen, uitgeleend geld en andere vorderingen, rechten op periodieke uitkeringen en overige bezittingen die geen banktegoeden zijn. Het veronderstelde rendement zal op 6,17% worden vastgesteld.

- Vermogenscategorie 3: schulden na aftrek van de schuldendrempel van de belastingplichtige op de peildatum. De veronderstelde verschuldigde rente staat nog niet vast, maar stel 2,57%.

Hoe werkt dit uit?

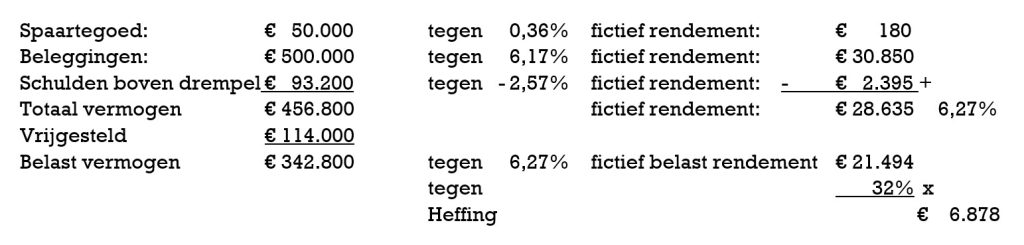

Als we uitgaan van een eenvoudig voorbeeld, waarbij een echtpaar € 50.000 aan spaartegoeden heeft en daarnaast € 500.000 dat wordt belast als belegging. Ook hebben ze een schuld van € 100.000. Voor 2023 kennen de schulden een drempel van € 3.400 per persoon (€ 6.800 voor een echtpaar). Enkel de schulden boven deze drempel leiden tot een aftrek van het fictieve rendement.

Ook is er een vrijstelling (2023) van vermogen dat niet wordt belast van € 57.000 per persoon (€ 114.000 voor een echtpaar.) Enkel het meerdere wordt belast tegen het gemiddelde fictieve rendement.

Misbruik (?)

Het zal vast duidelijk zijn dat het niet slim lijkt om per 30 december spaartegoeden om te zetten in beleggingen. De opbrengst van de verkoop van een pand voor het einde van het jaar kan beter op een bankrekening worden gezet en pas later herbelegd. Ook lijkt het voordelig om beleggingen voor het einde van het jaar om te zetten in spaartegoeden en de spaartegoeden later weer om te zetten in beleggingen. Ergens is een blijkbaar boterzachte grens overgegaan naar fiscaal ongewenst gedrag.

Anti-misbruikwetgeving: peildatumarbitrage

Het was voor het kabinet wel duidelijk dat de nieuwe wetgeving op dit punt ‘om moeilijkheden vraagt’. Daarom is er een regeling in de wet gekomen, die misbruik tegen moet gaan:

- Voor 1 januari de beleggingen hoger waren en de spaartegoeden lager waren dan op peildatum. Dit wordt genegeerd voor zover dit binnen die periode van drie maanden weer is teruggedraaid. Dus, als op 15 december een pand wordt verkocht en de opbrengst op een spaartegoed wordt gezet, en voor 15 maart van het volgende jaar het spaartegoed wordt omgezet in een belegging of er wordt een ander pand van gekocht, dan wordt gefingeerd dat het spaartegoed al die tijd als belegging kwalificeert. Deze bepaling is overigens enkel van toepassing als er geen zakelijke redenen (anders dan fiscale redenen) voor de handelingen waren.

- Hetzelfde geldt voor schulden die ontstaan en verdwijnen in een periode van drie maanden rondom de peildatum. Deze worden genegeerd, tenzij er een zakelijke reden was om tijdelijk die schuld te hebben.

Op die manier wordt geprobeerd om manipulaties rond de peildatum van 1 januari tegen te gaan.

Zo lijkt de omzetting van beleggingen in een spaartegoed per 30 december en het vervolgens weer omzetten in een belegging per 2 januari hierdoor getroffen te worden. Maar: de verkoop van een pand per 30 december waarbij de opbrengst tijdelijk op een spaarrekening wordt gezet om korte tijd later weer te herinvesteren, zal wel door zakelijke (niet fiscale) redenen zijn ingegeven. Er spelen dan andere (en grotere) belangen. Maar ook dan is het goed de box 3 gevolgen mee te nemen en niet te vroeg te herinvesteren.

Een goede planning rond 1 januari kan soms veel geld schelen. In dit artikel laten we met een aantal voorbeelden zien dat:

- bij bijvoorbeeld beleggen met geleend geld, extra spaargeld onevenredig zwaar kan worden belast.

- er een aantal vorderingen en schulden, met name tussen gehuwenden, zijn die zouden moeten worden gefiscaliseerd.

Voorbeeld 1: beleggen met geleend geld

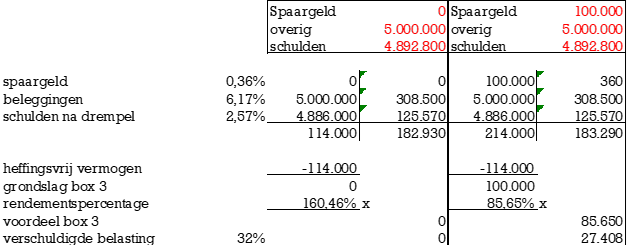

Stel, je gaat volledig met geleend geld beleggen. Er is dan per saldo geen vermogen en in het verleden leidde dit niet tot heffing in box 3. Maar volgens het voorstel is het fictief rendement op beleggingen 6,17% en de schuld geeft een negatief fictief rendement van 2,57%. Per saldo wordt er over een verwacht positief rendement van ca 3,6% belasting (2023: 32%) geheven.

Als een echtpaar voor € 5.000.000 beleggingen heeft en daar staat een lening tegenover van € 4.886.000 (na drempel € 4886.000), is het te belasten vermogen ad € 114.000 en dit is vrijgesteld. Hoewel er een enorm rendement (in percentage) wordt gemaakt over het ‘vermogen’, is er geen box 3 belasting verschuldigd. Er is immers geen te belasten vermogen.

Maar, als de spaarrekening van € 100.000 hoger is, dan is er wel een te belasten vermogen. En er is een groot fictief rendementspercentage. Dit leidt tot een heffing van meer dan € 27.400, enkel door dit spaartegoed. Er is dan ruim 27% van het extra vermogen als ‘inkomstenbelasting’ in box 3 verschuldigd. Deze mensen hadden er in deze situatie goed aan gedaan om tijdig van het banktegoed afscheid te nemen, denk bijvoorbeeld aan een schenking aan kinderen, of dit voor het einde van het jaar als kapitaal in een BV te storten.

Voorbeeld 2: schulden maken

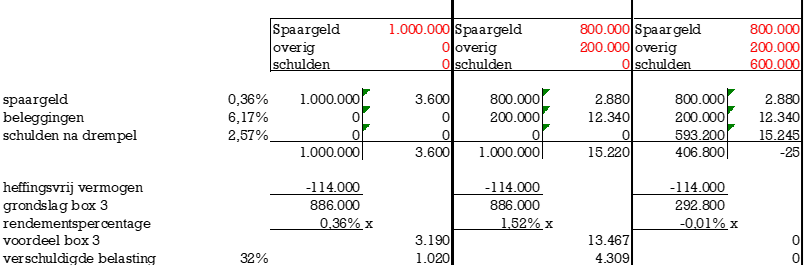

In dit voorbeeld een echtpaar, waarbij het vermogen in een fonds voor gemene rekening of een BV zit, die niet houden van beleggen. De vader van de man is recent overleden en hij erft € 800.000 (inclusief woning). Het huis in de nalatenschap wordt in december geleverd en zij hebben alles op bankrekeningen staan. Daarnaast komt er per 15 december een verzekering (€ 200.000) tot uitkering. Deze was ooit bedoeld om de hypothecaire lening van de eigen woning af te lossen, maar deze lening is al tussentijds afgelost. Zij zouden dan op 1 januari € 1 miljoen op een of meer bankrekeningen hebben staan. Dit leidt tot een box 3 heffing van € 1.020.

Maar nu blijkt de verzekeraar nalatig te zijn en dat deze te laat uitkeert (3 januari 2023). De planning valt hierdoor in het water en er is op peildatum een spaarrekening van € 800.000 en een vordering van € 200.000. Hierover is € 4.309 over een belasting verschuldigd. Een tegenvaller!

Maar, als dit echtpaar zich verplicht om € 600.000 bij te storten op het fonds voor gemene rekening of als extra kapitaal in de BV (waar hun overig kapitaal in zat), dan ontstaat een extra schuld, met een hoger rendement als verschuldigd is op het spaartegoed en is er geen belasting in box 3 verschuldigd. Hiervoor moet echter wel een zakelijke reden voor zijn, of de schuld moet pas op 1 april worden afgelost.

Vorderingen tussen echtgenoten

Vorderingen en schulden tussen echtgenoten moeten ook in box 3 worden meegenomen.

In het oude systeem was dit geen probleem: ze vallen tegen elkaar weg. In een (toekomstig) systeem waar wordt gekeken naar het werkelijke rendement is dit ook geen probleem: de rendementen vallen ook dan tegen elkaar weg. Maar nu moeten vorderingen en schulden worden opgenomen voor de werkelijke waarde, dan wel voor de geschatte waarde. En de vordering geeft een groter fictief rendement als de schuld. En dit leidt per saldo tot extra belastingheffing.

Als de staatssecretaris van Financiën wordt gevraagd naar het gevolg van het nieuwe systeem voor gehuwden die een jaarlijks verrekenbeding in hun huwelijkse voorwaarden hebben afgesloten zegt hij hierover[3]:

“Voor de situatie van een echtpaar dat een periodiek verrekenbeding met elkaar heeft afgesproken betekent dit inderdaad dat de vordering van de een in de vermogenscategorie met het hoge rendement in aanmerking wordt genomen en dat de corresponderende schuld van de ander in de vermogenscategorie voor schulden met een lager forfaitair rendement in de berekening van de belastinggrondslag wordt betrokken. Dit is voor die situaties niet expliciet zo bedoeld, maar een uitvloeisel uit de gemaakte keuze voor de forfaitaire spaarvariant. Over het geheel beschouwd acht het kabinet dit wel proportioneel.”

Ik ben bang dat onze Staatssecretaris zich de reikwijdte hiervan niet realiseert. Schulden binnen huwelijk komen vaker voor dan je denkt. Het kan zo zijn dat uit het gemeenschappelijke vermogen kosten van de onderneming van één partij worden betaald. Of – hoewel er geen gemeenschappelijk vermogen op basis van huwelijkse voorwaarden is – wordt een deel van het vermogen (dat voor een iets groter deel van een partner is) op een gemeenschappelijke rekening gestald. En wat te denken van de volgende situatie?

Voorbeeld 3: aankoop beleggingspand en aflossing (deel) schuld door één partij.

Een echtpaar kocht in 2004 een beleggingspand. De koopsom was € 200.000 en het pand is geheel gefinancierd. Op de hypotheekschuld werd niet afgelost tot 2018. Toen erfde de vrouw € 100.000 (met een clausule privé) en ze loste hiermee de helft van de hypotheekschuld af. Hierover werden geen verdere afspraken gemaakt. Op dat moment is het pand € 500.000 waard.

Hoe werkt dit uit in 2023 in box 3, als het pand dan € 600.000 waard is?

- Het pand (€ 600.000) en de resterende hypotheekschuld (€ 100.000) is van beiden, ieder 50/50.

Zou er enkel een pand zijn van € 500.000 zonder hypotheekschuld, dan zou er € 7.621 aan belasting verschuldigd zijn. - Maar, je mag het niet meer salderen en je moet het pand en de schuld apart opgeven met een verschillend rendement. Daarom is er €8.584 aan belasting over verschuldigd.

- En de vrouw heeft € 100.000 afgelost van een gemeenschappelijke schuld uit haar

privé-vermogen. Zij heeft derhalve een vordering op de man en de man een schuld

aan de vrouw. Als deze vordering en schuld € 100.000 zou zijn, dan zou er € 9.477 aan belasting verschuldigd zijn. - Maar, de vordering van de vrouw is groter. Je moet namelijk aan de investering van de vrouw

het rendement toerekenen dat vanaf aanschaf op het pand is gerealiseerd[4]. De vordering van de vrouw heeft een waarde van maar liefst € 250.000. De overige overwaarde ad € 250.000 komt aan beiden gezamenlijk toe. Maar als we dus uitgaan van een vordering van de vrouw op de man van € 250.000 is de box 3 heffing € 10.822.

Voorbeeld 4: vorderingen op basis van een jaarlijks verrekenbeding.

Als gehuwden in hun huwelijksvoorwaarden een periodiek verrekenbeding hebben afgesproken, betekent dat dat hun vermogen gescheiden blijft. Maar jaarlijks wordt gekeken hoeveel van het inkomen (waarbij voor verschillende definities van inkomen kan worden gekozen) overblijft na betaling van de gemeenschappelijke huishouduitgaven. Het overschot zou jaarlijks moeten worden verdeeld.

Hoewel huwelijkse voorwaarden met deze jaarlijkse verrekeningen vaak voorkomen, geven zij in de praktijk veel problemen. Bijna nooit wordt jaarlijks afgerekend en betaald. In verreweg de meeste gevallen heeft deze regeling een slapend bestaan, er wordt nooit iets mee gedaan.

En als er met name bij een echtscheiding een beroep op de verrekening wordt gedaan, dan moest dit zo goed mogelijk worden gereconstrueerd. Dit bleek in de praktijk vaak onmogelijk. Daarom heeft eerst de rechter en dit is later ook in de wet vastgelegd bepaald dat als de verrekening niet was bijgehouden, er maar gedaan moet worden alsof alles gezamenlijk was. De partij die het daar niet mee eens is, moet het tegendeel bewijzen.

Als de verrekening daadwerkelijk is gedaan en uitbetaald is er geen probleem. Is de verrekening wel bepaald, maar is de betaling schuldig gebleven, dan is er een schuld / vordering situatie die moet worden meegenomen in box 3. Is de verrekening niet gedaan, dan moet je de hoogte er van inschatten.

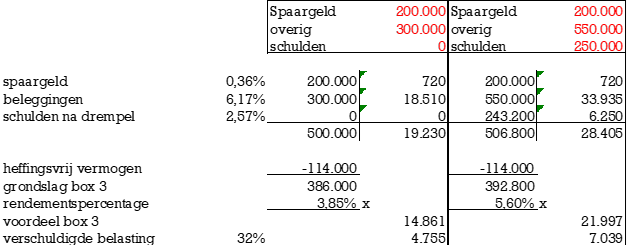

Stel je voor dat man en vrouw, op huwelijkse voorwaarden gehuwd, in totaal voor € 200.000 bankrekeningen en voor € 300.000 beleggingen hebben. Ze zijn er beiden voor de helft in gerechtigd.

- De spaartegoeden en beleggingen staan op gezamenlijke naam. Er is € 4.755 aan belasting in box 3 verschuldigd.

- De spaartegoeden en beleggingen staan allemaal op naam van de vrouw, die dus een schuld aan de man heeft van € 250.000. Er is € 7.039 aan belasting in box 3 verschuldigd.

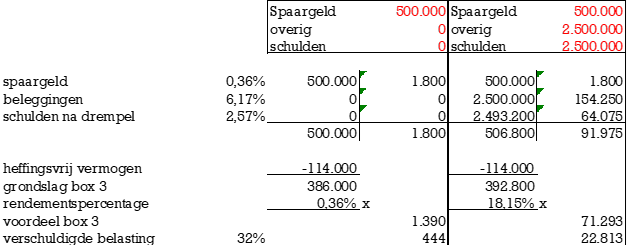

Voorbeeld 5: een niet uitgevoerd verrekenbeding.

Een man en vrouw zijn op huwelijkse voorwaarden gehuwd, met een jaarlijks verrekenbeding. Tijdens het huwelijks start de man een onderneming en de vrouw deelt uiteindelijk voor 50% in de waardestijging (ook van de onderneming). De onderneming is € 5 miljoen waard. Ze hebben een (gezamenlijk) spaartegoed van € 500.000 in box 3. Ze dachten dat dit het enige vermogensbestand was en dat ze hierover slechts € 444 aan belasting in box 3 verschuldigd waren. Maar rekening houdend met de onderlinge vordering/schuld op grond van de huwelijkse voorwaarden van de helft van de waarde van de onderneming, is de heffing € 22.813.

In de bovenstaande voorbeelden veronderstel ik dat de hoogte van de onderlinge vordering te bepalen is. Zoals hierboven al aangegeven, is dit veelal niet het geval en wordt er dan vaak op een 50/50 verdeling (met tegenbewijs) teruggegrepen. Maar in het kader van een echtscheiding zullen beide partijen een totaal verschillend standpunt innemen.

Er is maar zelden inzicht in de verrekeningen die hadden moeten plaatsvinden. Soms is er ook sprake van een vervaltermijn waarbinnen een vordering moet worden ingesteld. Vaak wordt een beroep op een dergelijke vervaltermijn als onredelijk aan de kant geschoven, maar niet altijd. Dan moet je de vorderingen en schulden naar beste weten inschatten. En dan wordt het wel wat vaag. Al wordt het nog vager als dit moet worden gecontroleerd door de fiscus, die geen inzicht in huwelijksvoorwaarden en de uitwerking daarvan heeft.

Finaal verrekenbeding

En dan hebben we het hier nog niet gehad over de gevolgen van een finaal verrekenbeding. Een finaal verrekenbeding verrekent maar één keer: bij het einde van het huwelijk. Dan ontstaat er een onderlinge schuld/vordering waardoor beide partijen met eenzelfde vermogen eindigen. Bij overlijden kan dit – door de progressie in de erfbelasting – voordelig zijn. Bij het einde van het huwelijk kan dit een eerlijke verdeling tussen de beide (ex-)partners bewerkstelligen. Nu zijn er finale verrekenbedingen die gelden bij het einde van het huwelijk door overlijden of door echtscheiding. Maar vaak wordt een dergelijk verrekenbeding (waardoor beide partijen een gelijk vermogen krijgen) alleen van toepassing bij overlijden en niet bij echtscheiding.

Het is duidelijk dat er nog geen vordering is tijdens het huwelijk. Maar moet je wel de kans op deze vordering zo goed mogelijk inschatten? Maar als dit verrekenbeding enkel bij overlijden speelt en niet bij echtscheiding. Hoe groot is dat de kans dat er straks een vordering is? Moet dan worden ingeschat hoe groot de kans op een echtscheiding is? In ieder geval is de kans op echtscheiding wellicht opeens een stuk groter geworden als beide partijen zich alle gevolgen realiseren.

Afgezien van de soms onverwachte uitwerkingen van box 3, denk ik dat het zinvol is dat de staatssecretaris een ander standpunt inneemt over de onderlinge vorderingen en schulden binnen het huwelijk en deze ‘defiscaliseert’. Bijna niemand realiseert zich de onderlinge schuld/vordering. En als dit wel het geval is, dan nog zijn er verschillende uitkomsten mogelijk:

- Moet je de jaarlijkse verrekeningen reconstrueren, of moet je van gelijke vermogens uitgaan?

- Is er een beroep mogelijk op verjaring als en langer geen verrekening heeft plaatsgevonden?

- Hoe moet je de kans op echtscheiding inschatten bij een finaal verrekenbeding, enkel bij overlijden, niet bij echtscheiding, et cetera?

Het gevolg is dat het leeuwendeel van de gehuwden met huwelijkse voorwaarden (onbewust) een foutieve aangifte zal doen. De fiscus heeft geen gegevens over (de uitwerking van) de huwelijkse voorwaarden en kan dus ook niet controleren en fouten constateren. Het blijft toch een ding, dat box 3!

Vragen? Appie van Haaren helpt je graag!

[1] Het is een tijdelijke regeling, maar soms is tijdelijk veel minder tijdelijk dan de bedoeling is. Zeker als er bij de richting van de nieuwe regeling (werkelijk rendement, inclusief ongerealiseerde vermogenswinst belasten) nog wel problemen te verwachten zijn. Zie bijvoorbeeld het Rechtbank Den Haag 5 december 2020, ECLI:NL:RBDH:2020:13425 over een baar goud.

[2] De hoogte van het aanwezige vermogen bepaalde een fictieve verdeling, met ieder een eigen fictieve rendement. Nu wordt er gekeken naar de werkelijke vermogensverdeling, met ieder een eigen fictieve rendement.

[3] Onderdeel 3 van Nota naar aanleiding van het verslag (EK 36.204, nr. E).

[4] Zie ECLI:NL:GHAMS:2020:3557 over artikel 1:87 BW.