Bij het financieren van een bedrijf zijn er twee hoofdsmaken: eigen vermogen en vreemd vermogen, waarbinnen vervolgens verschillende subcategorieën bestaan. Inzoomend op de subcategorie ‘debt financing‘ (oftewel een lening), zijn de fiscale gevolgen kortgezegd dat de rente aftrekbaar is bij de schuldenaar en belast is bij de schuldeiser, en dat – indien de schuldenaar niet meer in staat is de lening terug te betalen – de schuldeiser een afwaarderingsverlies mag aftrekken van de winst.

Zijn in zo’n situatie de schuldeiser en schuldenaar echter ‘verbonden’ entiteiten – bijvoorbeeld omdat de schuldeiser tevens de aandeelhouder van de schuldenaar is – dan treedt de fiscale at arm’s length-fictie in werking: fiscaal doen ‘we’ alsof de partijen onafhankelijke derden van elkaar zijn. Wijken de fiscale consequenties af van wat tussen onafhankelijke derden zou opkomen, dan worden deze consequenties (enkel voor de belastingheffing) gecorrigeerd naar hetgeen dat onafhankelijke partijen zouden afspreken. Eenvoudig voorbeeld: spreken verbonden partijen een rente op een lening af van 2%, maar zou een onafhankelijke derde voor een vergelijkbare lening een rente van 5% eisen, dan is een rente van 5% aftrekbaar bij de betaler en belast bij de ontvanger.

Soms is zo’n zakelijke rente niet te vinden, omdat een onafhankelijke derde niet bereid zou zijn de lening tegen een vaste, niet winstafhankelijke rente te verstrekken. Een lening die een onafhankelijke derde enkel tegen een winstdelende rente zou willen verstrekken, is een ‘onzakelijke lening’. En het fiscale belang van deze kwalificatie is dat een afwaarderingsverlies op een onzakelijke lening niet aftrekbaar is bij de schuldeiser.

De toets of sprake is van een onzakelijke lening wordt uitgevoerd aan de hand van de door partijen afgesproken leningsvoorwaarden en de financiële positie van de schuldenaar tijdens de looptijd van de lening. Aangezien leningen aan startups doorgaans worden vertrekt op basis van een (onzekere) geprognosticeerde winst, ligt de kwalificatie als onzakelijke lening door de belastingdienst op de loer.

Recentelijk oordeelde de rechtbank Gelderland over de status van een lening verstrekt aan een startup. Spoiler alert: de lening bleek niet onzakelijk, en de uitspraak versterkt de positie van startups in discussies met de belastingdienst. Here’s the how & why.

De zaak: een lening aan een verbonden beddenzaak

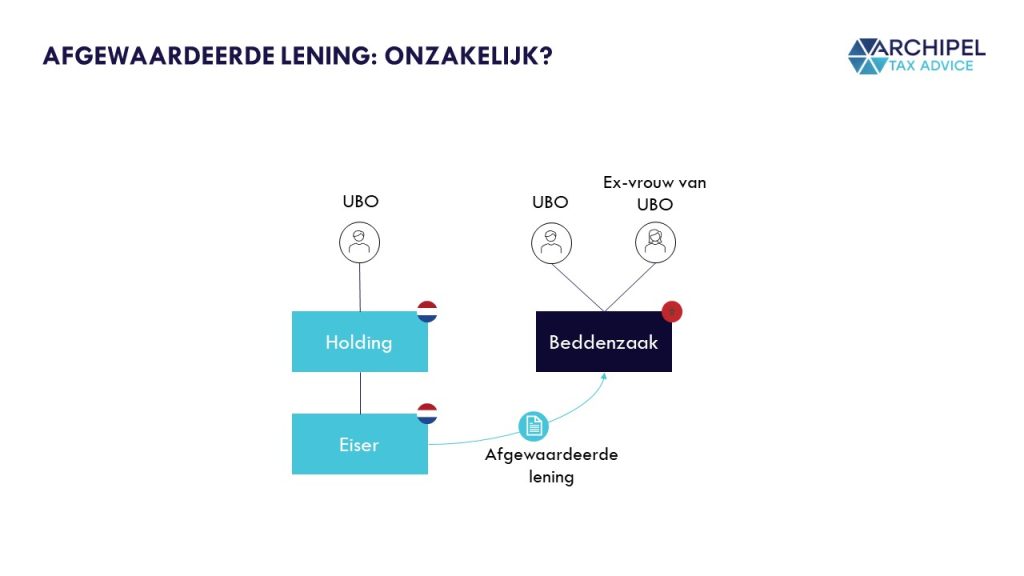

De schuldeiser in deze zaak is een in Nederland gevestigde BV, die ongeveer €200.000 als lening verstrekte aan een entiteit in Marokko. De 100% UBO van de schuldeiser is tevens de 50% UBO van de schuldenaar (de overige 50% werd gehouden door de vrouw van deze UBO). De schuldeiser en schuldenaar zijn dus verbonden partijen. De lening was bedoeld als werkkapitaal voor het opzetten van een beddenzaak in Marokko. De partijen hebben de volgende leningsvoorwaarden vooraf schriftelijk afgesproken:

- De hoofdsom is maximaal €250.000;

- Een rente van 2%;

- Een looptijd van 2015 tot eind 2022;

- Partijen zullen proberen een pandrecht te vestigen op de voorraad en inventaris van de schuldenaar;

- De lening is opeisbaar

- in geval van, fusie, splitsing, ontbinding, faillissement, surseance van betaling, onder bewind of ondercuratelestelling van schuldenaar;

- indien op enig vermogensbestanddeel van schuldenaar door derden executoriaal beslag wordt gelegd;

- indien op enig vermogensbestanddeel van schuldenaar door derden conservatoir beslag wordt gelegd dat niet binnen 30 dagen na de dag van beslaglegging is opgeheven of vernietigd;

- bij overtreding door schuldenaar van enige bepaling van deze overeenkomst, dan wel indien schuldeiser goede gronden heeft te vrezen dat schuldenaar in de nakoming van haar verplichtingen uit deze akte van geldlening zal tekortschieten of dat schuldeiser in haar verhaalsmogelijkheden zal worden benadeeld.

In totaal werd in 2015 en 2016 €224.717 aan lening verstrekt. De eerder genoemde UBO en zijn vrouw scheidden in de loop van 2016, waarna de schuldenaar in financieel zwaar kwam en de lening door de schuldeiser werd afgewaardeerd ten laste van de winst. Deze afwaardering accepteerde de Belastingdienst niet, er zou sprake zijn van een onzakelijke lening. Zo werd de schuldeiser Eiser, de belastingdienst Verweerder en kwam de zaak voor te liggen bij de rechtbank.

Volgens de schuldeiser is lening weldegelijk zakelijk, en daardoor af te waarderen ten laste van de winst, en voert hierbij de volgende argumenten aan:

- De UBO heeft uitgebreid onderzoek gedaan naar de bedreigingen en kansen van de beddenzaak;

- Er is een prognose opgesteld;

- De leningsovereenkomst bevat een aflossingsschema;

- De UBO in kwestie is een bekende in de beddenbranche en kent de weg in Marokko;

- Er waren al aankooptoezeggingen o.b.v. goede contacten in Marokko;

- Het financiële zware weer van de beddenzaak komt voort uit de echtscheiding en niet uit ondoordachte of roekeloze startup-plannen.

De Belastingdienst draagt de volgende argumenten aan waarom de lening onzakelijk zou zijn:

- De beddenzaak had op het moment van aangaan van de lening geen eigen vermogen;

- De winstprognose was irreëel, want er was al omzet begroot toen de beddenzaak nog niet gestart was;

- Volgens de Belastingdienst is het de vraag of de ‘Nederlandse slaapcultuur’ überhaupt kan aanslaan in Marokko, en noemt daarnaast het Marokkaanse ‘ons kent ons systeem’ en ‘een bepaalde mate van corruptie in het land’ als risico’s;

- Het pandrecht op de voorraad is nooit gevestigd, omdat het Marokkaanse rechtssysteem anders is. Een onafhankelijke derde had zekerheid geëist.

En hoe oordeelt de rechtbank?

De rechtbank oordeelt dat geen sprake is van een onzakelijke lening, want:

- De Belastingdienst heeft niet aangetoond dat het debiteurenrisico dusdanig hoog is dat een onafhankelijke derde niet bereid zou zijn tegen een vaste rente de lening te verstrekken;

- De Belastingdienst heeft enkel aangevoerd dat een bank de lening niet zou hebben verstrekt, maar heeft dit verder niet onderbouwd;

- Plus: startups worden vaak niet enkel door banken gefinancierd, maar ook door particuliere investeerders. Er zou dus breder gekeken moeten worden;

- Het opzetten van de beddenzaak was niet dusdanig risicovol dat het bij voorbaat al ‘kansloos’ was, want;

- Er is marktonderzoek gedaan;

- Er waren toezeggingen van potentiële klanten tot afname van bedden;

- De UBO is ervaren binnen de beddenbranche met een goed netwerk in Marokko;

- De beddenzaak is daadwerkelijk open geweest.

- Het niet stellen van zekerheden maakt de lening niet per definitie onzakelijk, maar kan slechts een argument vormen in een geheel van andere argumenten.

Key take away: de Belastingdienst moet bij startups een bredere testgroep hanteren bij de ‘onzakelijke lening-toets’

Banken zijn doorgaans huiverig om leningen te verstrekken aan jonge bedrijven met nauwelijks financiële historie, vanwege het gepercipieerde risico. Particuliere investeerders zijn meestal minder risicoavers en eerder bereidt om jonge of startende bedrijven met leningen te financieren. Startups halen hun leningen dan ook eerder van particuliere investeerders dan van banken.

Daarom is het nu terecht dat de rechter heeft geoordeeld dat de Belastingdienst niet kan volstaan door de zaak te benchmarken aan banken. De Belastingdienst moet – zeker bij startups – een bredere groep van potentiële investeerders hanteren. Immers, anders zou te snel sprake zijn van een onzakelijke lening.

Voor financiers van startups is dit een belangrijk punt bij mogelijke discussies met de Belastingdienst: banken zijn als benchmark onvoldoende om aan te tonen dat de lening onzakelijk is, en dit maakt de bewijslast voor de Belastingdienst wat zwaarder!

Vragen? Plan gerust iets in! It’s on us😉