Het Europese Hof van Justitie (hierna: HvJ EU) heeft in het Boehringer Ingelheim II-arrest korte metten gemaakt met de ‘trucjes’ van EU-Lidstaten om de maatstaf van heffing niet hoeven te verlagen wanneer korting is gegeven. Volgens het HvJ EU maakt het hierbij ook niet uit hoe de korting werd verleend, als maar bewezen kan worden dat er sprake was van korting. Dus: bij korting heb je volgens het HvJ EU recht op een btw-teruggave.

Boehringer Ingelheim 1

In 2012 oordeelde het HvJ EU dat een (op basis van Duits recht) wettelijke verplichting tot het betalen van korting leidt tot een lagere heffingsmaatstaf (Boehringer Ingelheim (1), HvJ C-462/16).

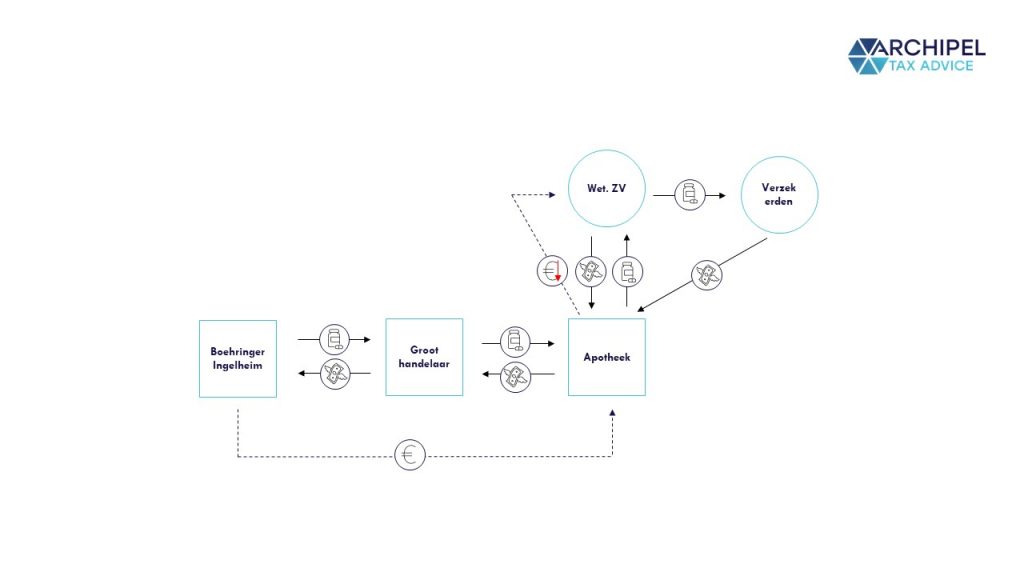

De Duitse btw-ondernemer Boehringer Ingelheim Pharma GmbH & Ko (hierna: Boehringer Ingelheim 1) is een farmaceut die geneesmiddelen fabriceert en de geneesmiddelen via groothandelaars levert aan apothekers en ter zake van deze leveringen draagt Boehringer Ingelheim 1 btw af. De apothekers verstrekken vervolgens de geneesmiddelen aan wettelijke zorgverzekeraars die op hun beurt weer de geneesmiddelen ter beschikking stellen aan de verzekerden. De apothekers geven de wettelijke zorgverzekeraars een korting en Boehringer Ingelheim is op basis van Duitse wetgeving verplicht de apothekers (of de betrokken groothandelaars) te vergoeden voor deze korting.

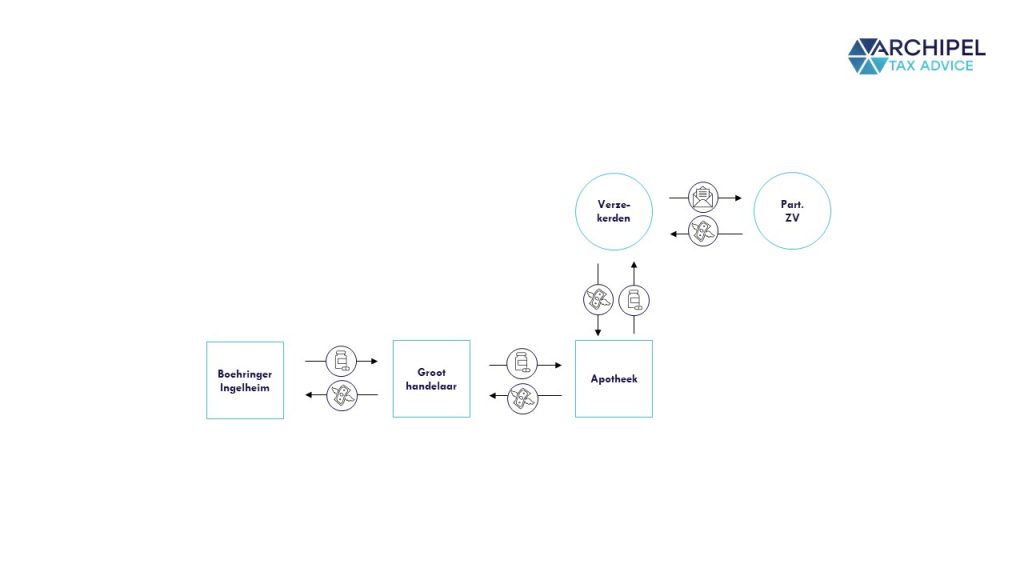

De apothekers vergoeden de geneesmiddelen óók aan particuliere zorgverzekerden, maar anders dan bij de wettelijke zorgverzekerden is de particuliere zorgverzekeraar niet de afnemer van de geneesmiddelen, maar vergoedt hij slechts de kosten voor de aankoop.

Op grond van Duitse wetgeving moet Boehringer Ingelheim óók de particuliere zorgverzekeraar een korting geven op de geneesmiddelenprijs.

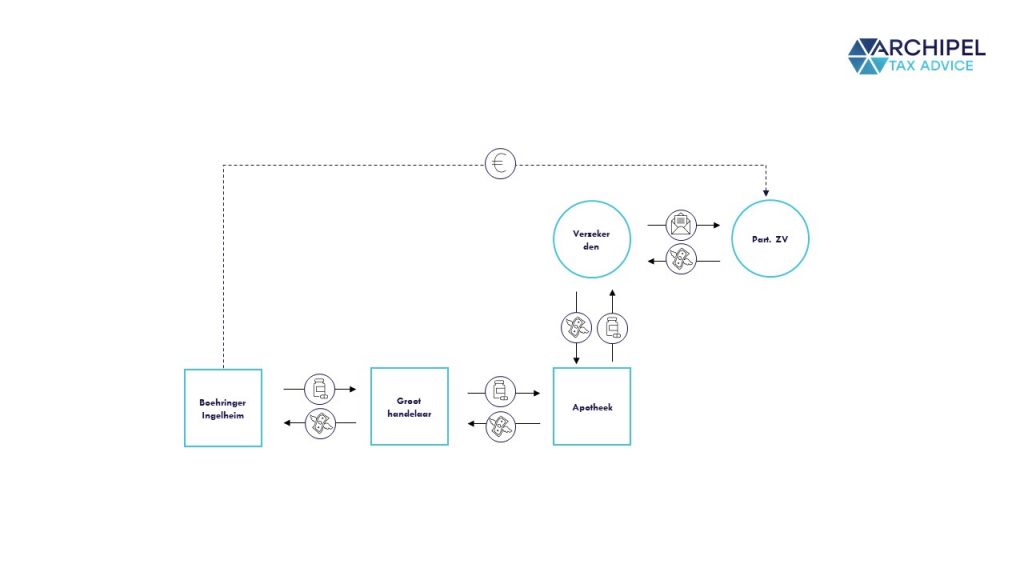

De Duitse fiscus is van mening dat de korting aan de wettelijke zorgverzekeraars tot een vermindering van de tegenprestatie leidt. De korting aan de particuliere zorgverzekeraars kan volgens de Duitse fiscus echter niet tot een prijsvermindering leiden en weigert dan ook een verlaging van de maatstaf van heffing (lees: een recht op teruggaaf van btw).

Aan het HvJ EU wordt de vraag gesteld of Boehringer Ingelheim in het geval van verleende kortingen aan particuliere zorgverzekeraars ook recht heeft op een verlaging van de maatstaf van heffing. Volgens het HvJ EU is de korting aan te merken als een prijsvermindering die leidt tot een verlaging van de maatstaf van heffing bij Boehringer Ingelheim. Boehringer Ingelheim ontvangt namelijk een deel van de tegenprestatie niet omdat een korting is toegekend aan de particuliere zorgverzekeraars, die zijn vastgesteld bij wet. Het HvJ EU haalt daarbij nog het Elida Gibbs arrest (HvJ C-317/94) aan waar geoordeeld is dat een korting óók een prijsvermindering kan zijn zoals bedoeld in art. 90 btw-richtlijn als degene die de korting verleent (de btw-ondernemer) géén contractuele relatie heeft met de ontvanger van de korting. Het directe verband tussen de levering van de geneesmiddelen en de ontvangen tegenprestatie wordt niet verbroken door het enkele feit dat de verzekerden de geneesmiddelen ontvangt (in plaats van de particuliere zorgverzekeraar).

Boehringer Ingelheim II

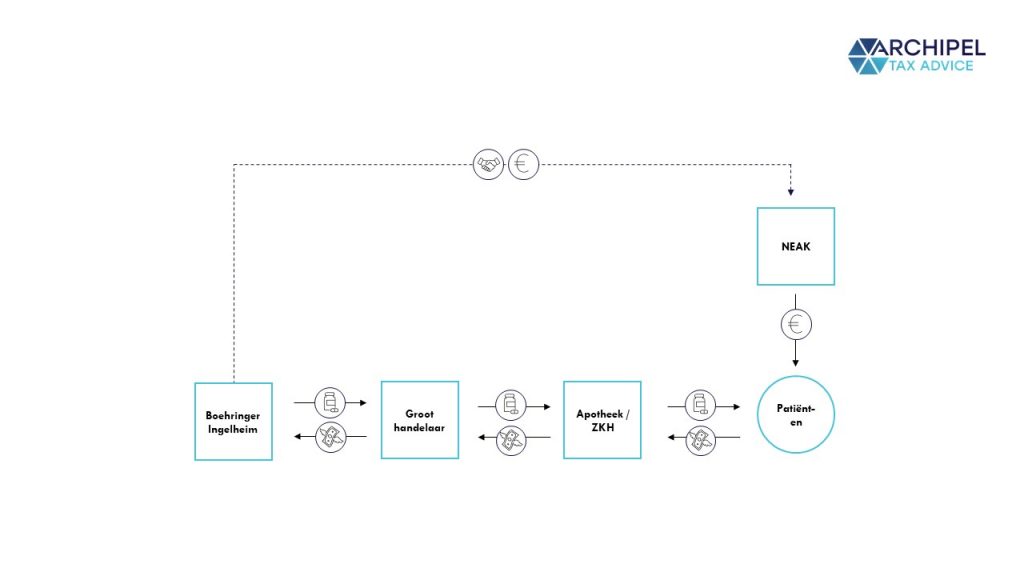

Begin oktober oordeelde het HvJ EU over de verlaging van de maatstaf bij Boehringer Ingelheim RCV GmbH & Co KG Magyarországi Fióktelepe (hierna: Boehringer Ingelheim). Boehringer Ingelheim is de Hongaarse dochter van een farmaceutische onderneming waarbij de hoofdactiviteit het verkopen van gesubsidieerde geneesmiddelen is aan groothandelaars. De groothandelaars leveren de geneesmiddelen aan apothekers en ziekenhuizen die op hun beurt de geneesmiddelen verstrekken aan patiënten. In Hongarije kunnen geneesmiddelen worden gesubsidieerd door het Hongaarse beheersorgaan van de nationale zorgverzekering, NEAK. NEAK verleent een subsidie voor de aankoopprijs van de op recept verkochte geneesmiddelen en vergoedt het bedrag van de subsidie achteraf aan de apotheek. De patiënt betaalt aan de apotheek een eigen bijdrage voor de geneesmiddelen. Aldus bestaat de door de apothekers verkregen prijs voor de geneesmiddelen, die de maatstaf van heffing vormt, uit twee bestanddelen:

1) de eigen bijdrage van de patiënt, en;

2) de subsidie van NEAK.

Boehringer Ingelheim sluit met NEAK een ‘prijs-volumeovereenkomst’ waarbij – kort gezegd – partijen onderling afspreken dat Boehringer Ingelheim een bijdrage betaalt aan NEAK voor de door haar in de handel gebrachte geneesmiddelen. NEAK heeft geen facturen opgesteld voor de door Boehringer Ingelheim betaalde bedragen, wel bestaan er documenten aan de hand waarvan kan worden nagegaan dat de bijdragen zijn betaald op basis van de overeenkomst.

De Hongaarse Belastingdienst weigert de verlaging van de maatstaf van heffing voor Boehringer Ingelheim, waarna tegen deze beslissing beroep is ingesteld en prejudiciële vragen zijn gesteld.

Het HvJEU oordeelt dat Boehringer Ingelheim recht heeft op een verlaging van de maatstaf van heffing, en dus op de btw-teruggaaf. Boehringer Ingelheim ziet door de overeenkomst met NEAK af van een deel van de vergoeding die ontvangen wordt voor de verkoop van de geneesmiddelen. Een ondernemer kan volgens het HvJEU niet méér btw betalen aan de Belastingdienst dan dat hij uiteindelijk heeft ontvangen. EU-lidstaten zijn verplicht om dan de maatstaf van heffing, en dus het verschuldigde btw-bedrag, te verlagen zodra hij na de sluiting van een overeenkomst de tegenprestatie geheel of gedeeltelijk niet ontvangt. Dat de kortingen op basis van een vrijwillige overeenkomst zijn verstrekt in plaats van op basis van een wettelijke verplichting doet hier volgens het HvJ EU niets aan af. Bovendien mag het hebben van een factuur met betrekking tot die kortingen niet als absolute voorwaarde worden gesteld voor het recht op aftrek van btw.

Conclusie

Bijna tien jaar geleden werd voor het eerst geoordeeld dat kortingen – in overeenstemming met art. 79 en 90 btw-richtlijn – de maatstaf van heffing verlagen, wat resulteert in een btw-teruggaaf. Vergis je niet, dit gaat niet over enkele tientallen maar om miljoenen euro’s. Om die reden staan de EU-lidstaten dus ook niet te springen om de verlaging (btw-teruggaaf) toe te staan. Na Boehringer Ingelheim I interpreteerde EU-lidstaten het arrest “eng” en dus alleen de verlaging toe te staan in het geval van een wettelijke verplichting tot het verlenen van kortingen. Aan die visie is nu dus een einde gekomen, en het HvJ EU doet daar nog een schepje boven op; ook in geval van vrijwillig verstrekte kortingen wordt de maatstaf van heffing verlaagd. Daarbij maakt het niet uit dat er geen (credit)factuur is uitgereikt, zolang het op een andere manier aangetoond kan worden.

Voordeel voor de praktijk

Dit is voor de Nederlandse praktijk zéér relevant, omdat de Belastingdienst vaak een ander standpunt in neemt ten aanzien van dit onderwerp. Zij kunnen nu – afhankelijk van de specifieke feiten en omstandigheden – er niet meer omheen dat ze een verlaging van de maatstaf van heffing (btw-teruggaaf) moeten toestaan in het geval van verleende kortingen. Voor de ‘niet-btw-insiders’ klinkt dit waarschijnlijk heel logisch: als je een korting verleent dan betaal je btw over het totaalbedrag minus de korting (dat is dus de maatstaf van heffing). Toch waren lokale belastingdiensten in de EU huiverig de maatstaf van heffing te verlagen. Het HvJ EU heeft bevestigd dat de EU lidstaten geen eisen mogen stellen die het ondernemers onmogelijk maken een teruggaaf te verkrijgen in geval van een verleende korting.