Op 4 mei heeft het Gerechtshof ’s-Hertogenbosch geoordeeld dat een ruziesplitsing tussen broer en zus gebaseerd is op zakelijke overwegingen. Volgens het Hof is de alternatieve route, namelijk de verkoop van het onroerend goed, een uitwisselbaar alternatief vanuit civiel en commercieel oogpunt. Dit is een aangename uitspraak van het Hof; het biedt meer houvast en rechtszekerheid aan de praktijk.

Feiten en omstandigheden

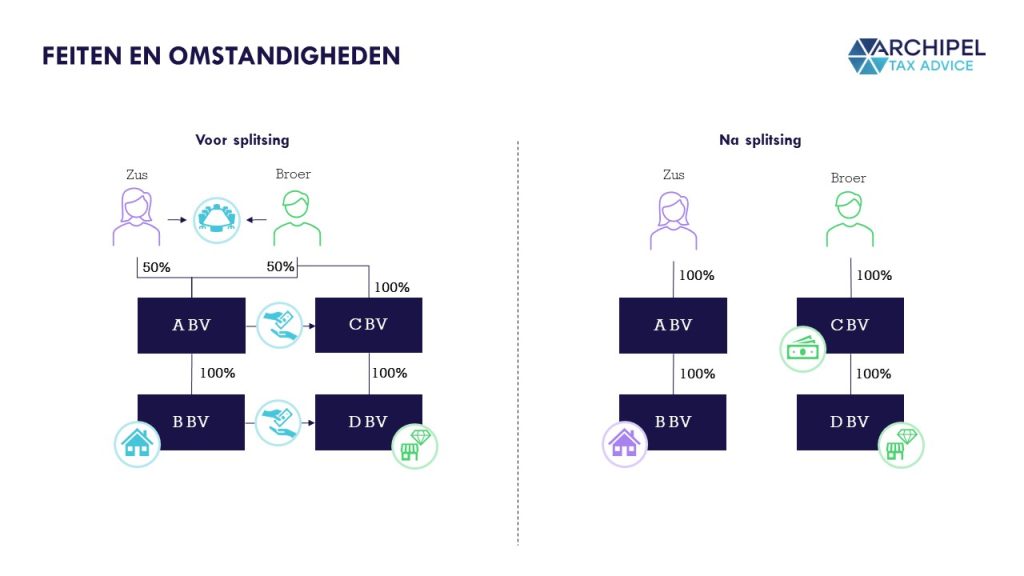

Tot 30 december 2015 bezaten broer en zus ieder 50% van de aandelen in A BV. Daarnaast waren zij allebei zelfstandig bestuurder en vormden zij tezamen het bestuur van de A BV. A BV houdt alle aandelen in B BV. De bezittingen van B BV bestaan uit (i) onroerend goed en (ii) een vordering op een verbonden maatschappij. Het onroerend goed bestaat uit een winkelgedeelte op de benedenverdieping met daarboven 3 appartementen.

Verder bezit de broer 100% van de aandelen in C BV, die alle aandelen in D BV houdt. In D BV wordt een juwelier geëxploiteerd die haar winkelruimte huurt van B BV. De vordering van B BV aan de verbonden maatschappij is een vordering(en) op D BV. Tot slot bezit A BV een vordering op C BV.

Op 12 november 2014 doen broer en zus een verzoek om een ruziesplitsing waarbij de zus 50% van de aandelen in A BV zal verwerven van de broer. De broer verkrijgt daarbij – via C BV – de vorderingen die op C BV en D BV rusten van A BV en B BV. In het verzoek wordt een beroep gedaan op de splitsingsvrijstelling in de vennootschapsbelasting, welke verder niet ter zake doet in het vervolg van de casus. Daarnaast wordt een beroep gedaan op de splitsingsvrijstelling in de overdrachtsbelasting ex. artikel 15 lid 1 letter H van de Wet op belastingen van rechtsverkeer (‘Wet BRV’) en artikel 5c Uitvoeringsbesluit belastingen van rechtsverkeer (‘Uitv.Besl. BRV’).

Deze splitsingsvrijstelling in de overdrachtsbelasting wordt door de inspecteur niet gevolgd, want: “De splitsingsvrijstelling conform genoemde artikelen is uitsluitend van toepassing op vennootschappen met in aandelen verdeeld kapitaal. In dit geval wordt 50% van de artikel 4 Wet BRV aandelen in A BV verkregen door de zus en geleverd door de broer en is derhalve de splitsingsvrijstelling hiervoor niet toepasselijk”.

Fiscaal juridische achtergrond voor de heffing van overdrachtsbelasting en de zakelijke motieven in de splitsingsfaciliteit.

Overdrachtsbelasting op onroerend goed bij de verkrijging van aandelen in een vennootschap.

Volgend uit artikel 2 Wet BRV wordt “onder de naam ‘overdrachtsbelasting’ … een belasting geheven ter zake van de verkrijging van in Nederland gelegen onroerende zaken”. Dit zal voor de meesten bekend zijn. Als jij een huis koopt, dan betaal je over de waarde van dat huis overdrachtsbelasting [de vrijgestelde verkrijgingen daargelaten]. Maar in de casus wordt niet het onroerende goed verkocht, maar de aandelen van A BV vervreemdt. Waarom is daar overdrachtsbelasting over verschuldigd?

Op grond van artikel 4 Wet BRV wordt ook de verkrijging van aandelen in een rechtspersoon waarin – onder allerlei voorwaarden – onroerende zaken aanwezig zijn als een vervreemding van fictief onroerend goed veronderstelt. En deze fictieve verkrijging is op grond van artikel 4 Wet BRV is eveneens belast. De achtergrond van artikel 4 Wet BRV is dat overdrachtsbelasting kan worden voorkomen door onroerende zaken in een rechtspersoon in te brengen en vervolgens de rechtspersoon te vervreemden. Dit wordt door de wetgever onwenselijk geacht.

Zakelijke overwegingen in de splitsingsfaciliteit voor de overdrachtsbelasting.

De vrijstellingen voor de verkrijging van (fictieve) onroerende zaken door de ene vennootschap van de andere vennootschap zijn in de wet opgenomen met de gedachte dat de keuze voor de rechtsvorm en de positionering van onroerende zaken niet behoort te stuiten op fiscaal nadeel in de overdrachtsbelasting. Aan deze verkrijgingen zijn echter nadere voorwaarden gesteld om misbruik of oneigenlijk gebruik te voorkomen.

De wettekst, artikel 5C Uitv.Besl. BRV om precies te zijn, luidt als volgt:

“ De … vrijstelling wegens splitsing is van toepassing wanneer sprake is van overgang van vermogen onder algemene titel in het kader van een splitsing van een vennootschap met in aandelen verdeeld kapitaal, behoudens in het geval dat de splitsing in overwegende mate is gericht op het ontgaan of uitstellen van belastingheffing. De splitsing wordt, tenzij het tegendeel aannemelijk wordt gemaakt, geacht in overwegende mate te zijn gericht op het ontgaan of uitstellen van belastingheffing indien de splitsing niet plaatsvindt op grond van zakelijke overwegingen zoals herstructurering of rationalisering van de actieve werkzaamheden van de splitsende en de verkrijgende rechtspersonen…”

Zoals artikel 5C Uitv.Besl BRV stelt, vindt een splitsing in principe altijd gefaciliteerd plaats, behalve als de splitsing in overwegende mate is gericht op het ontgaan of uitstellen van belastingheffing. De inspecteur draagt de bewijslast om aannemelijk te maken dat de splitsing niet plaatsvond op grond van zakelijke overwegingen. Indien de inspecteur dit aannemelijk maakt, heeft belastingplichtige altijd het recht om tegenbewijs te leveren.

Een voorbeeld uit de jurisprudentie van een splitsing die niet plaatsvond op grond van zakelijke overwegingen, is bijvoorbeeld het arrest van de Hoge Raad van 14 januari 2022. In deze zaak hadden een pensioenfonds en een vastgoedfonds met elkaar afgesproken dat het vastgoedfonds de onroerende zaken van het pensioenfonds zou overnemen tegen uitreiking van aandelen in het vastgoedfonds. Om dat einddoel te bereiken zakte het pensioenfonds eerst het vastgoed uit naar een onderliggende – nieuwe opgerichte – BV. Direct aansluitend verricht de nieuwe BV een splitsing waarbij het vastgoed terechtkomt bij het vastgoedfonds tegen uitgifte van aandelen in het vastgoedfonds aan het pensioenfonds. Hierbij is overduidelijk dat de splitsing niet plaatsvond op grond van zakelijke overwegingen. Immers, met een simpele verkoop was het onroerende goed in één keer eigendom van het vastgoedfonds geworden. In plaats daarvan kiest het pensioenfonds voor een interne reorganisatie, direct gevolgd door een splitsing. De Hoge Raad oordeelde in deze zaak dan ook dat hoewel het einddoel zakelijk is, de route ernaartoe onzakelijk is omdat het een anti-fiscale omweg bevat.

Oordeel Gerechtshof ’s-Hertogenbosch

Terug naar onze casus. Het Gerechtshof begint met de overweging dat de vrijstelling wegens splitsing in principe van toepassing is, tenzij de splitsing in overwegende mate is gericht op het ontgaan of uitstellen van belastingheffing. Het is aan de inspecteur om aannemelijk te maken dat de splitsing niet berust op zakelijke motieven. Daarvoor moet voor de toepassing van de splitsingsvrijstelling gekeken worden of (i) het einddoel van de splitsing op zakelijke motieven is gestoeld en (ii) de keuze van de splitsing als route / middel om dat doel te bereiken overwegend door zakelijke overwegingen is ingegeven.

Ten aanzien van het einddoel stelt het Hof vast dat broer en zus met de splitsing een ontvlechting van hun verwevenheid in A BV willen bewerkstelligen. De achtergrond voor die wens is de moeizame samenwerking waardoor de vennootschap onbestuurbaar is geraakt. Immers, ze zijn tezamen het bestuur van de vennootschap en hebben derhalve elkaar nodig om tot besluiten te komen. Conflicten binnen het bestuur maken A BV als een onbestuurbaar schip en daardoor komt het functioneren van de onderneming in gevaar. Om die reden oordeelt het Hof dat met de splitsing een zakelijk einddoel wordt nagestreefd.

Ten aanzien van de splitsing als de gekozen route om het einddoel te bereiken stelt het Hof vast dat er ook een alternatieve route is, namelijk de verkoop van de aandelen in A BV van broer aan zus tegen een bepaalde prijs. Deze prijs zou dan gereduceerd kunnen worden door verrekening met de vorderingen die A BV en B BV aan C BV en D BV hebben. Echter, dit alternatief is – afgezien van fiscale overwegingen maar wel vanuit civiel en commercieel perspectief – een uitwisselbaar alternatief om het einddoel te bereiken, zo stelt het Hof vervolgens. Als uitgangspunt geldt dat als voor de uitvoering van een zakelijke einddoel er meerder routes bestaan – zoals hier het geval is – de belastingplichtige mag kiezen voor de fiscaal meest gunstige weg. Dit is slechts anders als de inspecteur erin slaagt om aannemelijk te maken dat de splitsing een anti-fiscale omweg was. Daarin is de inspecteur in deze zaak niet in geslaagd, stelt het Hof. Om die reden komt het Hof in deze zaak tot het oordeel dat het gebruik van de splitsing als route om het einddoel te bereiken is gebaseerd op zakelijke overwegingen.

Nu zowel einddoel als de route naar dat einddoel gebaseerd zijn op zakelijke overwegingen, komt het Hof tot haar eindoordeel dat de splitsing niet in overwegende mate is gericht op het ontgaan of uitstellen van belastingheffing. Zodoende wordt belanghebbende in het gelijkgesteld en is de splitsingsvrijstelling conform artikel 15 lid 1 letter H Wet BRV juncto artikel 5c Uitv.Besl BRV van toepassing.

Wat betekent dit voor de praktijk?

De uitspraak van het Gerechtshof ’s-Hertogenbosch is zeer welkom. In de praktijk merken wij dat een verzoek om toepassing van een gefaciliteerde reorganisatie vaak stuit op vragen van de inspecteur. Het veel gehoorde verweer is dat de splitsing of fusie in overwegende mate is gericht op het ontgaan of uitstellen van belastingheffing omdat er altijd wel een alternatieve route bestaat waarbij wel belasting wordt geheven. Dat is ook niet zo vreemd, want het doel van de faciliteit is om splitsingen en fusies onbelast plaats te laten vinden.

Aangezien de wet een open norm bevat is het goed dat er jurisprudentie wordt opgebouwd die belastingplichtige rechtszekerheid verschaft. Daarin is de uitspraak van het Hof ’s-Hertogenbosch erg belangrijk omdat het een nieuw piketpaaltje slaat waarin een splitsing gefaciliteerd kan plaats vinden ondanks dat de verkoop van het onroerende goed – verpakt in het aandelen belang – een alternatieve route tot het beoogde einddoel is. Eerder dit jaar heeft de Hoge Raad een uitspraak gedaan in de zaak van een pensioenfonds en een vastgoedfonds. Daarbij was de alternatieve route eveneens de verkoop maar was de splitsing geen uitwisselbare alternatieve route. Met deze twee nieuwe zaken kan in de praktijk beter worden ingeschat wanneer de zakelijke motieven van een reorganisatie aanwezig zijn.

Tot slot is de tekstuele vormgeving van de anti-ontgaan toets in de Wet op de vennootschapsbelasting 1969 identiek aan die in de overdrachtsbelasting. Beide zijn ook gebaseerd op de fusierichtlijn, die Nederland in Europees verband heeft ondertekent. Om die reden is deze zaak ook [enigszins] richtinggevend voor de vennootschapsbelasting. Oftewel, twee vliegen in één klap!

Vragen? Stel ze gerust, it’s on the house.