Download dit artikel hier als pdf.

Inmiddels is het duidelijk: het kabinet wil definitief van de jubelton af. Minister van Wonen, Hugo de Jonge, noemt het verlagen van de jubelton een belangrijke stap die bijdraagt aan een eerlijker speelveld onder starters en minder ongelijkheid op de huizenmarkt.

Het integraal afschaffen van deze vrijstelling per 1 januari 2023 blijkt echter door de stand van de automatisering bij de Belastingdienst geen haalbare kaart. Omdat de hoogte van vrijstellingen jaarlijks wel aangepast kan worden, is er door de fiscale wetgever wel een geitenpaadje gevonden om deze vrijstelling al per 1 januari 2023 ‘onschadelijk’ te maken. Namelijk door deze te verlagen van € 106.671 (2022) tot de hoogte van de ‘reguliere’ eenmalig verhoogde vrijstelling van € 27.231 (2023). Per 1 januari 2024 wordt de jubelton definitief afgeschaft. Laten we de situatie nog eens op een rijtje zetten!

Huidige voorwaarden van de jubelton

Elke schenker kan aan eenieder(!) eenmalig belastingvrij een schenking doen die voor de eigen woning van de ontvanger is bestemd. Onder het benutten voor de eigen woning wordt verstaan:

- De aankoop van een hoofdverblijf, of

- De kosten van een verbouwing, of

- De aflossing van een eigenwoningschuld

- De jubelton is derhalve dus niet enkel van toepassing bij de aankoop van een eigen woning.

- De eenmalige schenkingen zijn daarnaast niet beperkt tot bijvoorbeeld de eigen kinderen. Eén ontvanger kan dus van verschillende schenkers een jubelton ontvangen. Voorwaarde is wel:

- Dat de ontvanger tussen de 18 en 40 jaar oud is, en

- Dat er (indien de schenking van de ouders komt) niet eerder een beroep is gedaan op een eenmalig verhoogde vrijstelling.

- Partners worden voor deze regeling samen als één schenker of ontvanger gezien. Twee keer schenken is dus niet belastingvrij mogelijk, zoals bijvoorbeeld;

- Eerst aan het eigen kind en vervolgens aan de partner van het kind, of

- Eenmaal door vader en eenmaal door moeder (ook al zijn zij gescheiden)

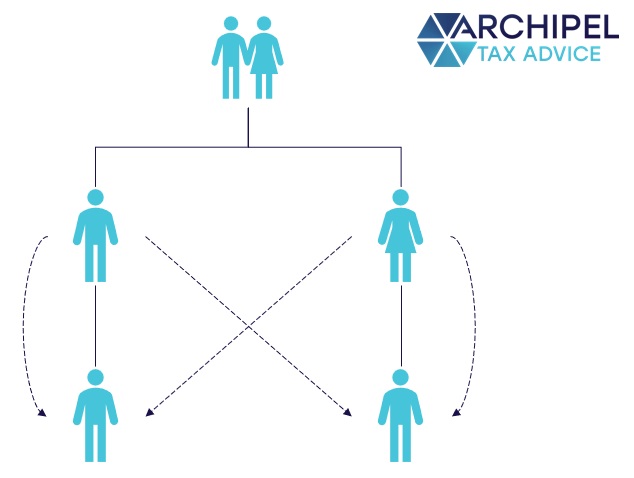

Meerdere vrijstellingen

Nu een schenker meerdere jubeltonnen mag geven en een begiftigde meerdere jubeltonnen mag ontvangen, is het dan mogelijk dat iemand aan zijn zoon en aan zijn neef het maximale bedrag schenkt en zijn zus hetzelfde doet richting haar zoon (de voorgenoemde neef) en haar neef (de voorgenoemde zoon)? In theorie wel. Het ligt echter in zo’n geval wel erg voor de hand dat dan eigenlijk beiden twee keer een jubelton aan het eigen kind hebben willen geven.

De fiscus zegt de bovenstaande situatie te bestrijden, en dan geldt dat wie het onderste uit de kan wil, wel een heel groot risico loopt om de deksel op de neus te krijgen.

Kind ouder dan 40? Dan kun je misschien schenken aan de partner van het kind

Mocht het kind ouder zijn dan 40, dan is het het overwegen waard te schenken aan de partner van het kind als die persoon ten tijde van de schenking jonger is dan 40 jaar. Houd er dan uiteraard wel rekening mee dat dit bedrag bij een onverhoopt einde van de relatie van het kind niet enkel bij het eigen kind terecht zal komen.

De driejaarstermijn

Onder de huidige wetgeving heeft de ontvanger van de schenking een termijn van drie jaar om de schenking te benutten voor de eigen woning; het jaar van schenken en de twee daaropvolgende kalenderjaren. Door het benutten van de driejaarstermijn kan de begiftigde van de schenking mogelijk ook boeterente bij aflossing op de hypotheek voorkomen of minimaliseren. Doorgaans mag van de bank jaarlijks een bepaald percentage van de hypotheeksom boetevrij worden afgelost, bovenop de reguliere aflossingen. Het kan daarom gewenst zijn de extra aflossingen te spreiden. Op deze manier kan de ontvanger die keer het jaarlijks boetevrij af te lossen bedrag benutten.

Het is dus mogelijk in 2022 een schenking te doen; dan heeft de ontvanger tot 31 december 2024 de tijd om dit bedrag aan te wenden voor de eigen woning. Mocht het onzeker zijn of de ontvanger binnen die termijn het geld kan of wil aanwenden, dan kan worden overeengekomen dat ingeval het geschonken bedrag niet tijdig is benut voor de eigen woning, het niet benutte bedrag terugvloeit naar de schenker. Zo wordt voorkomen dat alsnog schenkbelasting is verschuldigd.

Ook geldt dat als de schenking ten behoeve van de eigen woning wordt gedaan aan het kind, hij of zij van deze schenking € 27.231 (2022) vrij kan besteden. Dit bedrag hoeft niet binnen de hiervoor genoemde termijn aangewend te worden voor de eigen woning. Ook hiermee kan wellicht worden voorkomen dat over een deel van de extra aflossing boeterente is verschuldigd.

Naast de termijn van drie jaar om het bedrag van de schenking te besteden, mag er onder de huidige wetgeving het bedrag gedurende drie jaar worden geschonken. Als in 2022 een kleiner bedrag (met een beroep op deze vrijstelling) wordt geschonken voor de eigen woning, dan mag de schenker het bedrag in 2023 en 2024 aanvullen tot € 106.671.

Download dit artikel hier als pdf.

Vragen?

Stel ze gerust! It’s on the house.