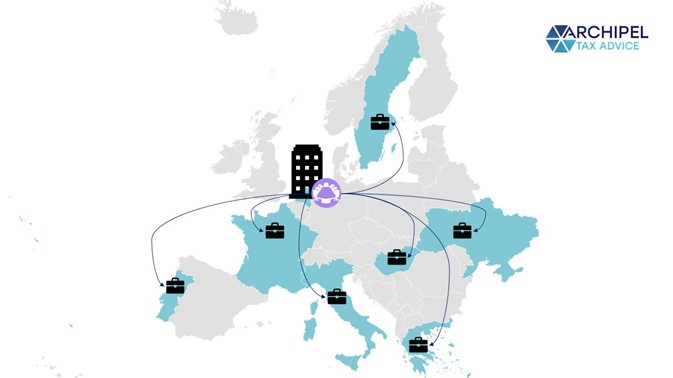

Picture this: het begon met een idee, op een zolderkamer, ergens in Nederland. Drie goede vrienden en een geniaal idee. Hoe makkelijk zou het zijn als je boodschappen met behulp van een app binnen 10 minuten worden thuisbezorgd? Ideaal in de huidige tijd waarbij voorzichtigheid geboden is, in een tijd met een avondklok die je belemmert om nog even de vergeten kaas bij de supermarkt te halen. Niet alleen in Nederland wordt het concept met open armen ontvangen, er blijkt wereldwijd behoefte te zijn aan deze snelle boodschappenservice. De onderneming heeft dan ook een vliegende start, en binnen een paar maanden zijn ze actief in welgeteld 20 landen en zijn er diverse entiteiten opgericht die vergelijkbaar zijn met een Nederlandse BV. In Nederland zit het hoofdkantoor en ook de geestelijk vaders van deze onderneming. De bedenkers zijn ook bestuurders van de vennootschappen in de 20 andere landen. Gekozen is voor ‘bekende’ bestuurders, omdat de bestuurders daarmee het gevoel hebben enigszins grip te hebben op de zaken.

In Nederland zijn de drie vrienden ook statutair bestuurder, maar daarnaast vervullen de vrienden de functie van CFO, CEO en CHRO. Voor deze invulling hebben de vrienden een arbeidsovereenkomst gesloten met de “X B.V.”

In de andere landen is geen arbeidsovereenkomst gesloten met de vennootschappen, omdat zij daar slechts kunnen worden aangemerkt als bestuurder, daarnaast is geen separate beloning afgesproken voor de bestuurderswerkzaamheden.

Wat moet er gebeuren in zo’n situatie?

Op basis van de nationale wetgeving van de desbetreffende 20 landen, moet onderzocht worden of die landen de bestuurswerkzaamheden belasten. Nu het alle drie statutair bestuurders zijn is dit evident. Dan rest nog de vraag hoe beoordeeld wordt welk deel van het inkomen in deze landen belast wordt. Is daarover niks afgesproken in de arbeidsovereenkomst, dan zijn er landen die een deel van het inkomen toerekenen aan de bestuurderswerkzaamheden op basis van de mate van verantwoordelijkheid of op basis van een inschatting van de duur van de werkzaamheden die toerekenbaar zijn als bestuurswerkzaamheden.

In de praktijk wordt nogal eens vergeten om inkomen van bestuurders ook daadwerkelijk op te geven in de betreffende landen. Hoewel de te betalen belasting, zeker als het gaat om bestuursfuncties in 20 landen, relatief laag zal zijn, is de reputatieschade niet in geld uit te drukken. In het huidige politieke klimaat schromen kranten niet om in grote koeienletters bestuurders of bedrijven aan de schandpaal te nagelen als geen belasting is betaald terwijl dit wel had gemoeten. Zaak dus om in de arbeidsovereenkomst met bestuurder dus goed af te spreken uit welke beloningsbestanddelen zien op de werkzaamheden in loondienst en welke zien op de bestuurswerkzaamheden.

Bestuurdersbeloningen van natuurlijke personen zijn belast in het land waar de vennootschap waarvoor de bestuurswerkzaamheden verricht worden is gevestigd

Grensoverschrijdend werken leidt vrijwel altijd tot de vraag waar inkomen belast wordt. Als het alleen gaat om een werknemer die werkt op basis van een arbeidsovereenkomst, dan zijn de gevolgen nog wel te overzien. Laten we er even van uitgaan dat de werknemer alleen een bruto salaris heeft en een bonus als hij bijzonder goed functioneert. In dat geval zal in een grensoverschrijdende situatie met twee landen gekeken worden in het “niet-zelfstandige arbeidsartikel”.[1] De algemene regel schrijft kort gezegd voor dat inkomen uit arbeid belast wordt, daar waar het verricht is.

Voor bestuurdersbeloningen geldt een andere bepaling, namelijk de bepaling die ziet op bestuurdersbeloningen.[2]

“Directors’ fees and other similar payments derived by a resident of a Contracting State in his capacity as a member of the board of directors of a company which is a resident of the other Contracting State may be taxed in that other State.” OECD member countries as well as a considerable number of non-members accept Article 16 of the Model as a guideline for their bilateral treaty negotiations, often following it to the letter.”

In de meeste belastingverdragen is bepaald dat bestuurdersbeloningen van bestuurders, die in een ander land wonen dan de vennootschap waarvan zij bestuurder zijn, worden belast in het land waar de vennootschap die de directeursbeloningen betaalt is gevestigd. Waar in de algemene regel dus wordt gekeken naar waar de arbeid feitelijk verricht wordt, geldt dat voor bestuurdersbeloningen expliciet niet. De bepaling is vrij praktisch ingestoken. Bestuurders verrichten hun werkzaamheden regelmatig op meerdere plekken. Door het heffingsrecht te koppelen aan de plaats waar de onderneming van de bestuurder is gevestigd, kan het heffingsrecht aan één land worden toegerekend. Als er sprake is van bestuursactiviteiten in meerder landen, dan wordt op nationaal niveau beoordeeld of en hoeveel in dat land in de heffing wordt meegenomen.

Wanneer ben je bestuurder volgens het verdrag?

De bestuurder is degene die behoort tot de member of the board of directors. Of hiervan sprake is zal bestuurder aan de hand van de nationale wet,-en regelgeving beoordeeld moeten worden. In het OESO-commentaar wordt namelijk geen definitie gegeven.[1]

Sommige landen benaderen het bestuurdersbegrip statisch en heel formeel. Andere landen benaderen het bestuurdersbegrip meer materieel. Dat betekent dat je ook bestuurder kan zijn als je niet als zodanig ingeschreven staat in het handelsregister. Als eerst dient de bestuurder te beoordelen hoe de landen waarin hij bestuurder is in de vennootschappen aankijkt tegen “bestuur”. Als bestuur inkomen belast is in dat specifieke land, dan zal dat daar ook opgegeven moeten worden (hetgeen in de praktijk nogal eens vergeten wordt). Daarnaast is de perceptie dat ieder land het zelfde aankijkt tegen “bestuur” een misvatting, maar wel goed om in het achterhoofd te houden bij het opstellen van de (arbeids)overeenkomsten met de bestuurders/werknemers.

Wanneer is er op grond van de Nederlandse Wet sprake van een bestuurder?

Waar moet je nou op letten als het gaat om bestuurders? Allereerst zijn er verschillende definities van bestuurders. In oude belastingverdragen die Nederland heeft gesloten wordt vooral aangesloten bij het formele bestuurdersbegrip zoals de Hoge Raad dat in 1999 heeft geformuleerd. Op basis van dat begrip is degene die deel uitmaakt van het orgaan dat volgens de statuten en het vennootschapsrecht is belast met het besturen van de vennootschap aan te merken als bestuurder.

Het uitgangspunt voor de bepaling of er sprake is van “board of directors” is het Nederlandse vennootschapsrecht. Nederland ziet de statutair bestuurder en de commissaris als “board of directors”. [2] De Hoge Raad bevestigt deze lezing.[3] Veel landen zien commissarissen niet als bestuurders, maar Nederland probeert dit wel zoveel mogelijk te onderhandelen in de internationale verdragsonderhandelingen.

In de parlementaire behandeling van het Belastingplan 2013 is het materiële bestuurdersbegrip ontwikkelt. Daarin is de reikwijdte van het bestuurdersartikel van het OESO-modelverdrag uitgebreid, van personen die statutair benoemd zijn tot bestuurder, naar ook niet statutair benoemde personen die feitelijk wel als bestuurder worden aangemerkt. Deze uitbreiding moest er vooral voor zorgen dat de feitelijke bestuurderswerkzaamheden en managementdiensten die werden verricht zonder dat er sprake was van formeel bestuurderschap, ook belast konden worden als bestuurdersbeloningen onder het verdrag.[4] De nadruk bij het materiële bestuurdersbegrip ligt dus op de feitelijke werkzaamheden.

In een aantal recente belastingverdragen dat Nederland heeft gesloten, o.a. die met Zwitserland en Duitsland, wordt specifiek verwezen naar het materiële bestuurdersbegrip. Deze verschuiving naar het materiële begrip heeft de vaststelling van wanneer sprake is van een bestuurder niet makkelijker gemaakt. In de verdragen met Zwitserland en Duitsland is een bestuurder de persoon die belast is met de algemene leiding over het lichaam en personen die zijn belast met het toezicht daarop.

Er kan twijfel ontstaan over de vraag of iemand belast is met de algemene leiding van een lichaam. Iemand die bijvoorbeeld hoofd van de finance afdeling is, kan wel statutair benoemd zijn tot bestuurder maar is niet belast met de algemene leiding van het bedrijf en vice versa.

Als de CFO in Nederland belast is met de algemene leiding over de Duitse vennootschap, hetgeen in de huidige tijd van globalisering niet ondenkbaar is, dan zou het kunnen dat die specifieke werkzaamheden kwalificeren als bestuurswerkzaamheden onder het Nederlands-Duitse belastingverdrag.

Overigens wordt opgemerkt dat de bestuurder belastingplichtig is voor zijn wereldinkomen in zijn woonland. Mocht het woonland een verdrag hebben gesloten met het betreffende land, dan wordt wel voorkoming verleend voor het bestuursinkomen aldaar.

Er is sprake van een bestuurder, wat wordt dan belast?

Onder artikel 16 van het OESO modelverdrag mogen ‘directors’ fees and other similar payments’ worden belast. Het moet gaan om een beloning die bestuurder ontvangt voor zijn werkzaamheden als bestuurder. Dit houden zowel beloningen in geld als beloningen in natura in. Daarnaast is het van belang dat de bestuurder de beloningen ontvangt in zijn hoedanigheid als bestuurder. Vooralsnog wordt onder de meeste verdragen die Nederland heeft gesloten uitgegaan van een formele benadering.

Op het moment dat iemand naast bestuurder nog andere functies binnen het bedrijf uitoefent, zal alleen het deel van zijn inkomsten dat is toe te rekenen aan de bestuurdersfunctie belast worden onder het bestuurdersartikel. De inkomsten die hij ontvangt voor zijn niet bestuurdersactiviteiten zullen worden belast conform artikel 15 of een ander artikel dat van toepassing is.

Vaak is de bestuurder gewoon in dienst van de vennootschap en wordt daarom vergeten ook een deel van de beloning toe te rekenen aan het andere land. Wat kun je doen? In de arbeidsovereenkomst zeer helder uiteen zetten welke taken en bevoegdheden kwalificeren als werkzaamheden voor de arbeidsovereenkomst. Daarnaast zal duidelijk uiteengezet worden wat bestuurswerkzaamheden zijn en of daar een bezoldiging voor wordt gegeven. Typische werkzaamheden die worden uitgeoefend “in de hoedanigheid van bestuurder” zijn bijvoorbeeld het bijwonen van bestuursvergaderingen, het aftekenen van jaarrekeningen, het tekenen van stukken ter deponering bij het handelsregister et cetera.

Let op! Onbezoldigde wil niet per se zeggen dat dit niet leidt tot heffing in het andere land. Er zijn landen in de wereld die de werkzaamheden kwalificeren (arbeidsinkomen, bestuurswerkzaamheden) en dan een pro-ratering toepassen op basis van het totale inkomen. Spreek je in de arbeidsovereenkomst geen bezoldiging af, dan kan dit toch zomaar leiden tot heffing in het andere land. Naast het feit dat daarmee je daarmee wellicht te weinig belasting betaald, heb je als bestuurder een bijzonder precaire positie. Mocht het bedrijf groot genoeg zijn, dan is het voorstelbaar dat een nieuwsblad dit feit in grote chocolade letters wil afdrukken voor eigen gewin.

[1] Het OESO- equivalent is artikel 15 OESO-Modelverdrag

[2] Artikel 16 OESO-modelverdrag.

[1] Art 16 OESO jo art 3 lid 2 OESO-modelverdrag.

[2] Art 2:239- 2:261 BW.

[3] Hof Den Haag 7 december 2016, nr. 16/00119, NTFR 2017/751

[4] Kamerstukken II 2012/13, 33402, 3, p. 14.