Er is woensdag een Europees Arrest gewezen waarin een hoeksteen van het Nederlandse fiscale stelsel op punten als discriminerend wordt bestempeld. Wat is er aan de hand? Wij leggen het zo overzichtelijk mogelijk uit. Wees gewaarschuwd: tegen het einde worden we technisch!

Chaos?

Er wordt in de landelijke media aandacht geschonken aan een fiscaal arrest van het Europees Hof van Justitie, de hoogste rechterlijke instantie in Europa. Dit arrest, ‘C-398/16’, wordt gezien als de finale klap voor een belangrijke Nederlandse regeling; de fiscale eenheid.

Het Financieel Dagblad kopt: “Fiscale tegenvaller voor duizenden bedrijven lijkt onontkoombaar” en de economische redactie van NU.nl geeft aan: “Nederland verliest bij hof EU zaak over fiscale regeling”. Ondertussen worden er in Den Haag spoedreparatiemaatregelen getroffen. Wat is er precies aan de hand?

Het Europees Hof

Ten eerste de achtergrond van het arrest en zijn gewicht. ‘C-398/16’ is een zaak waarin uitspraak is gedaan door het Europees Hof van Justitie, ofwel het HvJEU. Dit is de hoogste rechterlijke instantie in Europa. Hoe komt een zaak daar terecht?

In Nederland kan je een geschil met, bijvoorbeeld, de Belastingdienst voorleggen aan de Rechtbank als je er met de inspecteur niet uitkomt. Bij de Rechtbank worden de feiten van het geschil beoordeeld en wordt er een rechtsgevolg aan verbonden. Als je het niet eens bent met de uitleg van de feiten en bijbehorend rechtsgevolg, kun je in hoger beroep bij het Gerechtshof. Hier wordt de zaak inhoudelijk ‘overgedaan’. Als je het na de Hofuitspraak niet eens bent met de rechtsgevolgen, kun je ‘in cassatie’ bij de Hoge Raad. Hier worden de feiten niet meer besproken (die zijn namelijk bij het Hof al vast komen te staan en geen discussiepunt meer), maar wordt alleen nog beoordeeld of de rechter het recht juist heeft toegepast. De arresten van de Hoge Raad zijn vaak van groot belang voor de toepassing van fiscale regels, omdat zij invulling geven aan open wettelijke normen. Maar wat als je het niet eens bent met het recht zelf?

Nog boven de Hoge Raad staat het HvJEU, en bij het HvJEU kan worden geprocedeerd over het recht zelf. De Europese rechter toetst de nationale wet dan op zijn overeenstemming met internationale rechtsbeginselen en verdragen. Als het HvJEU oordeelt dat de wet van een lidstaat niet in overeenstemming is met de Europese verdragen, die boven nationale wetten staan, moet de lidstaat de wet zo aanpassen dat het ontoelaatbare rechtsgevolg verdwijnt. Dit is vaak een ingewikkeld proces, en Europese arresten hebben daarom vaak verstrekkende gevolgen. In het arrest C-398/16 heeft de Europese rechter zich gebogen en kritisch uitgelaten over een belangrijke Nederlandse fiscale regeling: de ‘fiscale eenheid’.

Wat is de fiscale eenheid?

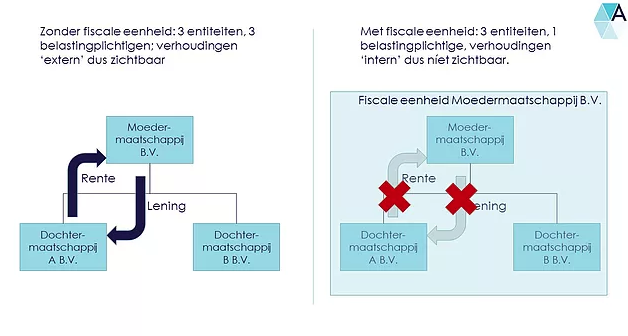

De fiscale eenheid is een regeling die Nederlandse groepen van vennootschappen de mogelijkheid biedt om belast te worden als één enkele belastingplichtige. Hier zijn bepaalde voorwaarden voor; zo moet er sprake zijn van een aandelenbelang van minstens 95%, en moeten alle vennootschappen in Nederland zijn gevestigd.

Omdat de groep vennootschappen samen wordt gezien als één enkele belastingplichtige, worden onderlinge rechtsverhoudingen (zoals leningen en aandeelrelaties) ‘onzichtbaar’. Ze zijn immers ‘intern’ geworden voor de fiscale wet, en een bedrijf kan bijvoorbeeld niet van zichzelf lenen. De fiscale eenheid wordt verder belast voor het saldo van de winsten en verliezen van de entiteiten die tot de fiscale eenheid behoren, in plaats van iedere vennootschap afzonderlijk voor het individuele resultaat.

De regeling heeft zodoende bepaalde voordelen, bijvoorbeeld dat rente op interne leningen niet het risico loopt om door aftrekbeperkingen te worden getroffen, maar ook bepaalde nadelen, bijvoorbeeld dat het tariefsopstapje in de Vennootschapsbelasting (winsten tot EUR 250.000 zijn belast tegen 20%, winsten daarboven tegen 25%) maar één keer wordt ‘gepakt’ in plaats van telkens door elke afzonderlijke vennootschap.

Grootste voordeel: één aangifte

Wat echter doorgaans als een van de grootste voordelen wordt gezien van een fiscale eenheid, is dat de vennootschappen in de fiscale eenheid samen maar één aangifte hoeven te doen. Grotere concerns kunnen uit honderden vennootschappen bestaan, meestal met het oog op risicobeheersing, terwijl het complete financiële belang eigenlijk bij één groep (aandeelhouders) ligt. Om te voorkomen dat er veel tijd en geld aan het opstellen, indienen en controleren van al deze afzonderlijke aangiften hoeft te worden besteed, kan er door een fiscale eenheid te vormen één aangifte worden gedaan.

Systematiek van de fiscale eenheid zelf is sluitend

De systematiek van de fiscale eenheid en het ‘verdwijnen’ van onderlinge verhoudingen klopt zo lang alle vennootschappen Nederlands zijn, omdat hier geen heffing mee verloren gaat. Waar de rente zonder fiscale eenheid bij de ene entiteit aftrekbaar zou zijn en bij de andere belast, en er voor Nederland op macroniveau dus een heffing van EUR 0 op de rentestroom te verwachten is, wordt deze zelfde heffing met het ‘onzichtbaar worden’ van de lening bereikt. Ditzelfde geldt op hoofdlijnen voor de saldering van winsten en verliezen tussen de verweven Nederlandse vennootschappen, etc.

Samenloop met andere regelingen: renteaftrekbeperking op groepsleningen

De fiscale eenheid vormt op zelfstandige basis dus een overzichtelijk stelsel. Wanneer er echter samenloop optreedt met andere fiscale regels kan de uitwerking ingewikkeld zijn. Een belangrijke regel om te belichten met het oog op C-398/16 is de renteaftrekbeperking die bekend staat als ‘artikel 10a’ (van de Wet op de vennootschapsbelasting). De samenloop met dit artikel heeft namelijk mede geleid tot de zaak voor het HvJEU.

De basis van het Nederlandse fiscale stelsel

In Nederland geldt de hoofdregel dat rente een aftrekbare kostenpost vormt, terwijl ontvangen rente belastbaar inkomen vormt. Dit in tegenstelling tot dividenden, die niet aftrekbaar zijn, maar op hun beurt meestal (onder de deelnemingsvrijstelling) onbelast inkomen vormen voor de ontvanger.

Het gevaar dat 10a tegengaat

Een gevaar van de bovenstaande systematiek is dat er binnen een groep een lening wordt verstrekt van, bijvoorbeeld, een moeder-entiteit aan een dochterentiteit, waarbij de dochter de lening aanwendt om aandelen te kopen waarop vrijgesteld dividend wordt ontvangen. Meestal richt een groep dit zo in dat de rente betaald wordt aan een groepsvennootschap in een land met een laag belastingtarief, terwijl de rente in Nederland aftrekbaar is tegen een hoog tarief. Deze ‘positieve arbitrage’ zorgt voor een lagere belastingdruk. Dit komt deels doordat de Nederlandse winst kleiner wordt; de Nederlandse grondslag wordt ‘uitgehold’.

Er komen in Nederland immers geen belastbare inkomsten binnen, maar er worden wel aftrekbare lasten betaald, namelijk de groepsrente.

Merk hierbij op dat de dividenden vervolgens vaak ook weer belastingvrij kunnen worden uitgekeerd aan de -laagbelaste- groepsentiteit die de lening verstrekte, waarna laatstgenoemde entiteit die dividenden weer gebruikt om nieuwe groepsleningen te verstrekken, enzovoorts. Op deze manier wordt groepsvermogen dat eigenlijk eigen vermogen is, gepresenteerd als vreemd vermogen. Zodoende wordt er, althans volgens de wetgever, een ‘kunstmatige rentelast’ gecreëerd die de belastingdruk van de internationale groep gedrukt ten laste van de Nederlandse schatkist.

Wat doet artikel 10a hier aan?

Artikel 10a gaat de bovenstaande situaties tegen door in (bijvoorbeeld) zulke gevallen een inbreuk te maken op de hoofdregel dat rente aftrekbaar is. Artikel 10a zorgt er namelijk voor dat rente niet aftrekbaar is als die wordt betaald over een lening die (1) afkomstig is van een verbonden entiteit en die (2) wordt aangewend voor een ‘besmette rechtshandeling’. Een besmette rechtshandeling is bijvoorbeeld een kapitaalstorting of het kopen van aandelen die vrijgesteld dividend opbrengen.

Samenloop fiscale eenheid en 10a: aftrekbeperking niet van toepassing

Nu wordt het ingewikkelder. Omdat onderlinge rechtsverhoudingen onzichtbaar worden binnen een fiscale eenheid, kan artikel 10a nooit van toepassing zijn op rente die verschuldigd is op een lening die wordt verstrekt door de ene maatschappij binnen die fiscale eenheid aan de andere. Ook kan er binnen een fiscale eenheid geen ‘besmette rechtshandeling’ worden verricht; de rechtshandeling is namelijk ‘onzichtbaar’. Kortom: aan minstens een van de twee voorwaarden voor het in werking treden van artikel 10a zal niet worden voldaan bij een fiscale eenheid, waardoor artikel 10a niet van toepassing is.

Bezien in het licht van de doelstelling van artikel 10a is dat niet problematisch. De Nederlandse heffingsgrondslag wordt immers ook niet uitgehold op macroniveau als de groepslening binnen Nederland wordt aangewend (enkele uitzonderingen zijn te bedenken, maar die laten we even los). Het is hierbij dan dus wel van belang dat een fiscale eenheid alleen aangegaan kan worden door Nederlandse groepsmaatschappijen, hetgeen het geval is. Een grensoverschrijdende fiscale eenheid is nog altijd niet mogelijk, mede omdat de samenhang van het systeem op macroniveau (zoals hierboven omschreven) dan verdwijnt.

Internationale fiscale eenheid?

Een fiscale eenheid kan sinds kort wel worden aangegaan tussen bijvoorbeeld Nederlandse zusjes-entiteiten of een Nederlandse moeder- en kleindochtermaatschappij, maar er kan nooit een buitenlandse entiteit inbegrepen worden. Dit betekent dus dat de voordelen van de fiscale eenheid feitelijk alleen gelden voor Nederlandse entiteiten, en dat is precies waar de schoen wringt in C-398/16: de belastingplichtige achtte dat namelijk discriminerend en strijdig met de Vrijheid van vestiging, één van de fundamentele Europese vrijheden.

De Vrijheid van vestiging

De ‘Vrijheid van vestiging’ is deel van het Europeesrechtelijke stelsel van ‘vrij verkeer’, en houdt in dat Europeanen (personen of bedrijven) zich overal in de Unie mogen vestigen. Lidstaten mogen geen maatregelen treffen die de uitoefening van deze vrijheid bemoeilijken of beperken, behalve als de beperking gerechtvaardigd kan worden door ‘dwingende redenen van algemeen belang’. Hier is bijvoorbeeld sprake van als lidstaten eisen stellen aan EU-immigranten met betrekking tot hun beroepskansen, ter bescherming van hun sociale stelsel.

Hoe vertaalt dit zich?

Aangezien artikel 10a geen werking heeft in fiscale eenheidssituaties, is dit een voordeel dat samenhangt met de fiscale eenheid. Aangezien de fiscale eenheid alleen aangegaan kan worden door Nederlandse entiteiten, is dit een voordeel dat alleen geldt in Nederlandse situaties. Dit kan het bemoeilijken om bijvoorbeeld een dochteronderneming op te richten in België in plaats van in Nederland. De vraag komt dus op of de fiscale eenheid bepaalde elementen kent die de vrijheid van vestiging aantasten, en zo ja, of deze aantasting gerechtvaardigd is. Als dit namelijk een ongerechtvaardigde beperking is, zouden de ‘buitenlandse situaties’ dan niet ook een beroep op dit voordeel van de fiscale eenheid kunnen doen?

De vraag in C-398/16

In C-398/16 wordt deze vraag gesteld. De zaak bestaat eigenlijk uit twee zaken (C-398/16 en C-399/16), die zijn samengevoegd omdat zij beiden dezelfde kernvraag stellen. Deze kernvraag luidt, in de woorden van de rijksoverheid, als volgt: “kunnen belastingplichtigen, ondanks dat zij geen fiscale eenheid kunnen aangaan met hun buitenlandse dochters, wel in aanmerking komen voor de voordelen van afzonderlijke elementen van het fiscale-eenheidsregime alsof wel een fiscale eenheid met die buitenlandse dochters is aangegaan (de zogenoemde per-elementbenadering)?”

De kernvraag ontleed

De fiscale eenheid is een samenhangend stelsel dat uit meerdere voor- en nadelen bestaat; uit meerdere elementen. Omdat alleen Nederlandse entiteiten een fiscale eenheid kunnen vormen, staan al deze elementen alleen open voor Nederlandse entiteiten. Dit effect kan een discriminerende werking hebben, die inbreuk maakt op de Vrijheid van vestiging door de buitenlandse situatie minder gunstig te behandelen. Dat is discriminatie. Aangezien dit soort discriminatie verboden is, behalve dus als er ‘dwingende redenen van algemeen belang’ zijn die de discriminatie rechtvaardigen, moet het discriminerende effect worden weggenomen.

Betekent dit dat buitenlandse entiteiten dan per ‘element’ van de fiscale eenheid mogen toetsen of zij voordeliger uit waren geweest als zij een fiscale eenheid hadden kunnen vormen, en zo ja, kunnen zij dan een beroep kunnen doen op dit voordelige element ondanks het feit dat ze geen fiscale eenheid mogen vormen omdat ze niet ‘Nederlands’ zijn?

Hoe vertaalt deze vraag zich naar artikel 10a?

In het licht van artikel 10a is de vraag dus of artikel 10a buiten toepassing kan blijven in buitenlandse situaties die, als zij ‘Nederlands’ waren geweest, voor een fiscale eenheid in aanmerking zouden komen en daardoor niet getroffen zouden zijn door 10a.

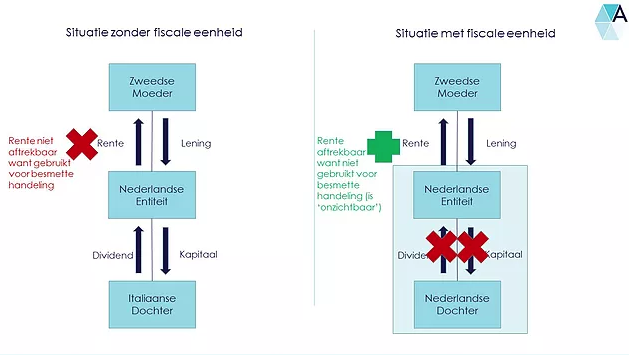

C-398/16: de casus

In (het toegekende deel van) de C-398/16-zaak had een Nederlandse entiteit (die behoorde tot een Zweeds concern) een Italiaanse vennootschap opgericht en vervolgens voorzien van kapitaal. Het doel was om met dit kapitaal de aandelen die derden hadden in een met de groep verbonden Italiaanse entiteit in te kopen. Het kapitaal was echter verkregen uit Zweden via een groepslening. Omdat de lening verschuldigd was aan een groepsentiteit én werd gebruikt voor een ‘besmette handeling’ (namelijk de kapitaalstorting in de Italiaanse dochtervennootschap), werd aan allebei de voorwaarden van artikel 10a voldaan en was de rente op de lening niet aftrekbaar.

Als de Italiaanse dochtervennootschap waar het kapitaal in werd gestort echter in Nederland was gevestigd, en daardoor in een fiscale eenheid kon worden gevoegd, was de ‘besmette handeling’ onzichtbaar geweest en was de renteaftrekbeperking niet van toepassing geweest, zo beargumenteerde de Nederlandse entiteit. De vraag werd daarom gesteld aan het HvJEU of deze gunstigere behandeling in strijd is met het verbod op de belemmering van de Vrijheid van vestiging. Zo ja, mag C-398/16 de fiscale eenheid dan ‘per element’ benaderen, en de eventuele afzonderlijke voordelen toepassen alsof ze wél een fiscale eenheid aan konden gaan?

Standpunt Nederland:

De Nederlandse regering heeft aangegeven dat wat hen betreft geen per-elementbenadering moet worden toegestaan om de volgende redenen:

1. De fiscale eenheid is een overzichtelijk stelsel van voor- en nadelen en men kan er -ook in binnenlandse situaties- niet voor kiezen slechts één element toe te passen. Als men kiest voor een fiscale eenheid, worden de afzonderlijke belastingplichtigen samengevoegd tot één (zogeheten consolidatie). In de uitwerking van deze consolidatie ligt besloten dat alleen Nederlandse entiteiten een fiscale eenheid aan kunnen gaan, en deze beperking wordt gerechtvaardigd doordat de regeling op macroniveau dan een sluitend systeem vormt. De verdeling van de heffingsbevoegdheid tussen lidstaten zou namelijk scheef worden als het regime internationaal zou zijn, omdat er dan door die consolidatie buitenlandse verliezen met binnenlandse winsten zouden kunnen worden verrekend. Er zou dan verlies kunnen worden “geïmporteerd”, waarmee de verdeling van de heffingsbevoegdheid verstoord raakt. De discriminatie is dus gerechtvaardigd.

2. Verder wordt de ervaren ‘beperking’ in dit geval veroorzaakt door de werking van artikel 10a en niet door de regeling van de fiscale eenheid. Artikel 10a is een antimisbruikmaatregel die de uitholling van de Nederlandse winst moet voorkomen door te zorgen dat er niet kunstmatig en abusievelijk eigen vermogen als vreemd vermogen wordt gepresenteerd. Zo kan namelijk een kunstmatige kostenpost worden gecreëerd in groepssituaties. Het tegengaan van misbruik is een ‘dwingende reden van algemeen belang’ waardoor die discriminatie is gerechtvaardigd.

Antwoord Europese rechter: niet mee eens

De Europese rechter heeft de Nederlandse standpunten als volgt beoordeeld:

1. De systematiek van de fiscale eenheid en bijbehorende consolidatie zorgt er inderdaad voor dat er verlies geïmporteerd zou kunnen worden, en de beperking dat alleen Nederlandse entiteiten een fiscale eenheid mogen vormen (zodat alleen Nederlandse verliezen met Nederlandse winsten mogen worden verrekend) is daarmee een gerechtvaardigde beperking. Dat betekent echter niet dat deze beperking aan élk element van de fiscale eenheidsregeling mag worden gesteld. In dit specifieke geval doet de belastingplichtige een beroep op de mogelijkheid om rente in aftrek te brengen, en dat mag niet worden verward met het voordeel van consolidatie (daar wordt ook helemaal geen beroep op gedaan). De rechtvaardigheid van fiscale eenheid moet daarom ‘per element’ worden getoetst en niet als één geheel.

2. Wat betreft de notie dat de discriminatie wordt veroorzaakt door artikel 10a en niet door de fiscale eenheid het volgende. Elke vennootschap mag in beginsel rente aftrekken in Nederland, en niet alleen als er sprake is van een fiscale eenheid. Specifiek wanneer artikel 10a van toepassing is wordt er inbreuk gemaakt op deze hoofdregel met als doel om misbruik te voorkomen. Omdat artikel 10a echter niet van toepassing kan zijn binnen een fiscale eenheid, wordt er in de ‘Nederlandse’ situatie ten opzichte van de buitenlandse situatie een voordeel verkregen dat ‘samenhangt met de fiscale eenheid’. De renteaftrekbeperking wordt dan immers ontgaan.

Dit verschil in behandeling kan gerechtvaardigd zijn als het noodzakelijk is (1) om misbruik tegen te gaan, (2) om de samenhang van het Nederlandse fiscale stelsel te bewaren of (3) om te voorkomen dat de verdeling van de heffingsbevoegdheid tussen lidstaten krom wordt. Dat zijn namelijk ‘dwingende redenen van algemeen belang’.

Aangezien het bij de toepassing van artikel 10a echter nicht im frage is waar de rente wordt belast, kan niet worden gezegd dat de samenhang van het Nederlandse stelsel verloren gaat of dat de heffingsbevoegdheid tussen lidstaten krom wordt als de belastingplichtige de rente in deze situatie zou mogen aftrekken net zoals wanneer hij een fiscale eenheid zou hebben gevormd met de Italiaanse dochter. Daarbij is het verschil in behandeling tussen de Nederlandse en de buitenlandse situatie geen uitvloeisel van het tegengaan van misbruiksituaties maar een uitvloeisel van de systematiek van de fiscale eenheid. Er is daarmee sprake van discriminatie, en deze wordt niet gerechtvaardigd door dwingende redenen van algemeen belang. Daarom moet de discriminatie worden weggenomen.

Conclusie: “per element”-benadering van de fiscale eenheid

De Europese rechter zegt met het bovenstaande vonnis feitelijk dat voor elk ‘element’ van de fiscale eenheid, dus elk voordeel dat er ‘mee samenhangt’, moet worden getoetst of het leidt tot een (ontoelaatbare) nadeligere behandeling van buitenlandse situaties. Het systeem mag dus niet, zoals voorheen werd gedacht, in zijn geheel als een ‘samenhangend stelsel van voor- en nadelen’ worden gezien dat naar zijn aard alleen aan Nederlandse entiteiten openstaat vanuit de gedachte om de verdeling van de heffingsbevoegdheid tussen lidstaten te bewaken. In dat geval zou elk (indirect) verschil in behandeling gerechtvaardigd zijn door dwingende redenen van algemeen belang.

Nu dat niet het geval is, mogen belastingplichtigen dus ‘per element’, per voordeel dat samenhangt met de fiscale eenheid, een vergelijking maken met hoe zij belast zouden zijn als zij een fiscale eenheid hadden kunnen aangaan. Als dat zou leiden tot een gunstigere heffing, mogen zij een beroep doen op een vergelijkbare behandeling.

Gevreesde gevolgen:

Met dit Europese arrest in handen, kunnen belastingplichtigen in internationale situaties steeds toetsen of de Nederlandse gevolgen voordeliger waren geweest als zij een fiscale eenheid hadden kunnen vormen. Indien dat het geval is, kunnen zij dat voordeel toch claimen. Hierdoor ligt ‘cherry picking’ op de loer, en kunnen mogelijk duizenden internationale concerns alsnog bijvoorbeeld rente aftrekken van hun Nederlandse winst. Dit leidt dan tot een acuut heffingsverlies dat is becijferd op 400 miljoen euro.

Mogelijke oplossingen:

Om te zorgen dat het verschil in behandeling weggenomen wordt, en het gevreesde cherry picking dus wordt tegengegaan, zou de Nederlandse overheid uit twee routes kunnen kiezen:

1. De renteaftrek (etc) ook toestaan in buitenlandse situaties, of;

2. De renteaftrek ook níet toestaan in Nederlandse situaties.

Nederlandse keuze: optie 2 via ‘spoedreparatie’

De Nederlandse regering kiest voor optie 2 om de gevreesde ‘strop’ van 400 miljoen euro te voorkomen. Dit doet de regering middels een wetsvoorstel dat er, mits aangenomen, toe leidt dat bepaalde artikelen (waaronder 10a) zo worden aangepast dat ze in fiscale eenheidssituaties worden toegepast alsof er géén fiscale eenheid is. Deze fictie zal naast voor artikel 10a van de Wet op de vennootschapsbelasting ook gaan gelden voor artikel 13 (deelnemingsvrijstelling), artikel 13l (bovenmatige deelnemingsrente)artikel en 20a (beperking verliesverrekening bij nieuwe eigenaar).

Als het wetsvoorstel wordt aangenomen, wat in de lijn der verwachting ligt, gaat deze fictie in met terugwerkende kracht in vanaf 25 oktober 2017, 11:00 (het moment waarop de Advocaat Generaal conclusie had genomen in deze zaak, welke nu is gevolgd door de Europese rechter).

Gevolgen van de spoedreparatie:

Dit arrest had voor de belastingplichtige gunstig uit moeten pakken, maar leidt nu tot spoedreparatiemaatregelen die de schatkist geld gaan opleveren in plaats van gaan kosten. Deze maatregelen gaan met terugwerkende kracht in, en zullen dus al effect hebben op de aangifte over 2017 (die in principe binnenkort ingediend zal moeten worden). De belastingplichtige wordt dus achteraf geconfronteerd met een andere behandeling dan verwacht zonder dat hij de feiten nog kan beïnvloeden.

In het nieuws en de fiscale literatuur wordt al gesproken over deze spoedreparatiemaatregelen als ‘haastwerk’ (what’s in a name), een ‘lappendeken aan maatregelen’ en een ‘onbegrijpelijke keuze’.

My take:

De regering had er voor kunnen kiezen deze éénmalige ‘strop’ van kennelijk ongeveer 400 miljoen euro te lijden (er is immers een begrotingsoverschot). In de tussentijd zouden zij dan de mogelijkheid aan kunnen grijpen om een nieuwe, robuuste regeling te ontwerpen en te implementeren per bijvoorbeeld 1 januari 2019. Dit zou dan idealiter een regeling zijn die het vestigingsklimaat en Nederlandse ondernemingen op de lange termijn niet schaadt, in tegenstelling tot de spoedreparatiemaatregelen. Denk bijvoorbeeld aan de introductie van een nieuw stelsel aan renteaftrekbeperkingen dat aansluit op de internationale standaarden, zoals de maximering van de renteaftrek opeen bepaald percentage van de EBITDA (zoals overeengekomen in EU-Richtlijn ATAD 1), gevolgd door afschaffing van artikel 10a.

We zullen het echter moeten doen met de spoedreparatiemaatregelen, die ingewikkeld zijn en ook materieel terugwerkende kracht hebben. Het Nederlandse fiscale stelsel wordt zo weer minder overzichtelijk en minder voorspelbaar, en dit heeft mijns inziens een negatieve impact op de gepercipieerde rechtvaardigheid van ons fiscale stelsel. Vanuit die optiek valt de gekozen weg moeilijk te rijmen met de initiatieven die worden ondernomen het imago van het Nederlandse stelsel, en daarmee de belastingmoraal van de Nederlanders, op te poetsen.

Wat gaat er nu gebeuren? Legio voorlopige aanslagen over 2017 zullen vanwege de terugwerkende kracht van de minder gunstige regeling tegen een te laag bedrag zijn opgelegd en zullen moeten worden heroverwogen. Dit zal leiden tot hoge uitvoerkosten en mogelijk ook tot heffingsrente voor de goedbedoelende belastingbetalers die juist op tijd wilden betalen en daarom een voorlopige aanslag hadden aangevraagd. Zoals we dan in Den Haag zeggen: “brei daar maar gelijk een dwangbuis van”.

Actie:

Als uw bedrijf een fiscale eenheid heeft gevormd en u bijvoorbeeld groepsleningen heeft verstrekt, zult u moeten toetsen of u in de toekomst, en over de laatste twee maanden van 2017 bijvoorbeeld bepaalde rente niet kunt aftrekken.

Als u aangifte gaat doen over 2017, zult u deze berekeningen ook moeten uitvoeren. Als u een voorlopige aanslag heeft aangevraagd zal deze (all other things remaining equal) verhoogd moeten worden. Als u op dit laatste punt geen actie op onderneemt kan er over het heffingstekort fiscale rente worden berekend.

Tegelijkertijd biedt dit arrest kansen als u in een internationale situatie bepaalde rente niet in aftrek heeft kunnen brengen wegens artikel 10a, terwijl dit wel had gekund als u een fiscale eenheid aan had kunnen gaan.

Dus wat te doen? Reken na of u bepaalde rente juist wel- of niet langer af kunt trekken, en of u bijvoorbeeld bepaalde verliezen niet meer kunt verrekenen. Licht eventueel uw Inspecteur in en ontdek uw opties om de vervelende effecten van deze spoedreparatiemaatregelen verder te voorkomen.

Voor 2018 en verder:

De maatregelen zijn nu bekend en dat geeft u de mogelijkheid om te anticiperen. U kunt uw verhoudingen zo aanpassen dat de ‘beet’ van de spoedreparatiemaatregelen uitblijft.

Als u vragen heeft, neem dan gerust contact met ons op. Wij helpen u graag verder!